Die Stuttgarter Berufsunfähigkeitsversicherung im großen Test 2024

Erfahrungen und Praxiswissen über die BU der Stuttgarter

Bevor wir jetzt aber etwas tiefer gehen, blicken wir auf die Stuttgarter generell als Unternehmen & Versicherer. Wie schon kurz angemerkt, finden wir die Gesellschaft eigentlich ganz cool. Die Gründung geht bis ins Jahr 1908 zurück. In den ersten Jahren vermittelte man vor allem Privat-, Kranken- und Sterbegeldversicherungen, über all die Jahre entwickelte man sich aber immer mehr in Richtung Vorsorge (= Biometrie sowie Rentenversicherungen). Das Thema Krankenversicherung bedient man eigentlich gar nicht mehr und in der Sachversicherung spielt man auch quasi keine Rolle. Evtl. gibt es über den einen oder anderen Verbund noch eine recht gute Unfallversicherung (oftmals ohne Gesundheitsfragen), aber diese wird nicht flächendeckend ausgerollt. Einzig beim Thema Zahnzusatzversicherung spielt man noch etwas mehr mit. Sieht man sich die Geschichte an, dann merkt man schon ganz klar den Fokus in Richtung fondsgebundene Absicherungen sowie der Einkommensabsicherung.

- 1908 Gründung als Württembergische Privat-, Kranken- und Sterbekasse

- 1969 Einführung der ersten deutschen Fondspolice

- 1977 Erste Generation der Unfallversicherung

- 1995 Weiterentwicklung der innovativen Rententarife

- 1998 Neue Berufsunfähigkeits- und Erwerbsunfähigkeitstarife

- 2000 Einführung der Investmentpolice

- 2003 Erste deutsche Fondspolice mit Garantiebaustein

- 2008 100-jähriges Unternehmensjubiläum

- 2011 Hybridversicherung der neuesten Generation

- 2013 Einführung der nachhaltigen Altersvorsorge Grüne Rente

- 2016 Einführung von index-safe, der innovativen Indexrente

- 2019 111-jähriges Unternehmensjubiläum

- 2021 Einführung der Fondsrente performance+

- 2022 Einführung einer Einkommensabsicherung die Nachhaltigkeitsaspekte in den Kapitalanlagen berücksichtigt

- 2023 Beitritt der UN-Nachhaltigkeitsinitiative für Kapitalanlagen (UN PRI)

Die Stuttgarter war zudem einer der ersten Versicherer, welche sich stark in Richtung Nachhaltigkeit engagierten. Das sah man schon bei der Einführung 2013 mit der Grünen Rente. Da gab es den Begriff “ESG” noch gar nicht. Hier war die Stuttgarter Versicherung also durchaus ein kleiner Vorreiter, wenngleich man natürlich immer sagen muss, wie man nachhaltig jetzt genauer definiert.

Auch die Berufsunfähigkeitsversicherung der Stuttgarter ist laut der Gesellschaft nachhaltig und somit grün. So beschreibt es der Versicherer:

Beispiele für unsere nachhaltigen Kapitalanlagen

- Wir finanzieren soziale Einrichtungen wie Kindertagesstätten und Seniorenwohnheime oder beteiligen uns mit Darlehen am Bau von Windkraftwerken und Solaranlagen.

- Wir investieren in Projekte und Kapitalanlagen von Unternehmen oder Staaten, die eine ökologische, soziale oder ethische Wirkung haben. Das sind z. B. Projekte, die die Verkehrswende fördern oder energieeffiziente Produkte und Gebäude entwickeln.

- Wir legen in Fonds an, die in ökologische, soziale oder ethische Themen investieren, wie in erneuerbare Energien oder Mikrokrediten.

Über wen bieten die Stuttgarter jetzt ihre Berufsunfähigkeitsversicherung an?

Die Stuttgarter sieht sich vor allem als reiner Maklerversicherer. Versicherungsmakler sind ja wir, also gelebter Verbraucherschutz. Man besitzt keinen eigenen Außendienst, sondern muss um die Gunst der Makler am Markt “kämpfen”. Das finden wir schon mal recht gut.

Außerdem ist man hin und wieder auf diversen Vergleichsportalen gelistet, hier aber nach unserem Empfinden eher sehr dezent unterwegs. Man “kauft” sich also nicht die oberen Plätze ein.

Was die Stuttgarter aber schon macht - bei manchen Strukturvertrieben (die ja nicht immer den besten Ruf genießen), lebt man eine recht umfangreiche Zusammenarbeit vor. Das finden wir wiederum nicht so gut. Aber es ist halt als Versicherer ohne eigene Ausschließlichkeit gar nicht so einfach, an neue Kunden zu kommen. Von daher wird gerne der Weg über umsatzstarke Vertriebe genommen. Der kommt einem zwar teuer zu stehen (die Vertriebe fordern doch ordentliche Provisionen), aber so kommt man an neue Kunden. Aber es gibt bei weitem schlimmere Versicherer als die Stuttgarter, von daher wäre dies jetzt für uns kein Grund gegen die Stuttgarter & wir sehen es eher neutral.

1. Die Gesundheitsfragen der Stuttgarter Berufsunfähigkeitsversicherung

Ein nicht unbedeutender Teil unserer Beratung in der Berufsunfähigkeitsversicherung geht um die Thematik der Gesundheitsfragen in der Berufsunfähigkeitsversicherung. Diese unterscheiden sich zum Teil massiv. Von “sehr verbraucherfreundlichen Antragsfragen” bis “Da möchte der Versicherer jemanden doch ein Ei ins Nest legen = großer Fallstrick”. Wie handhaben es aber die Schwaben?

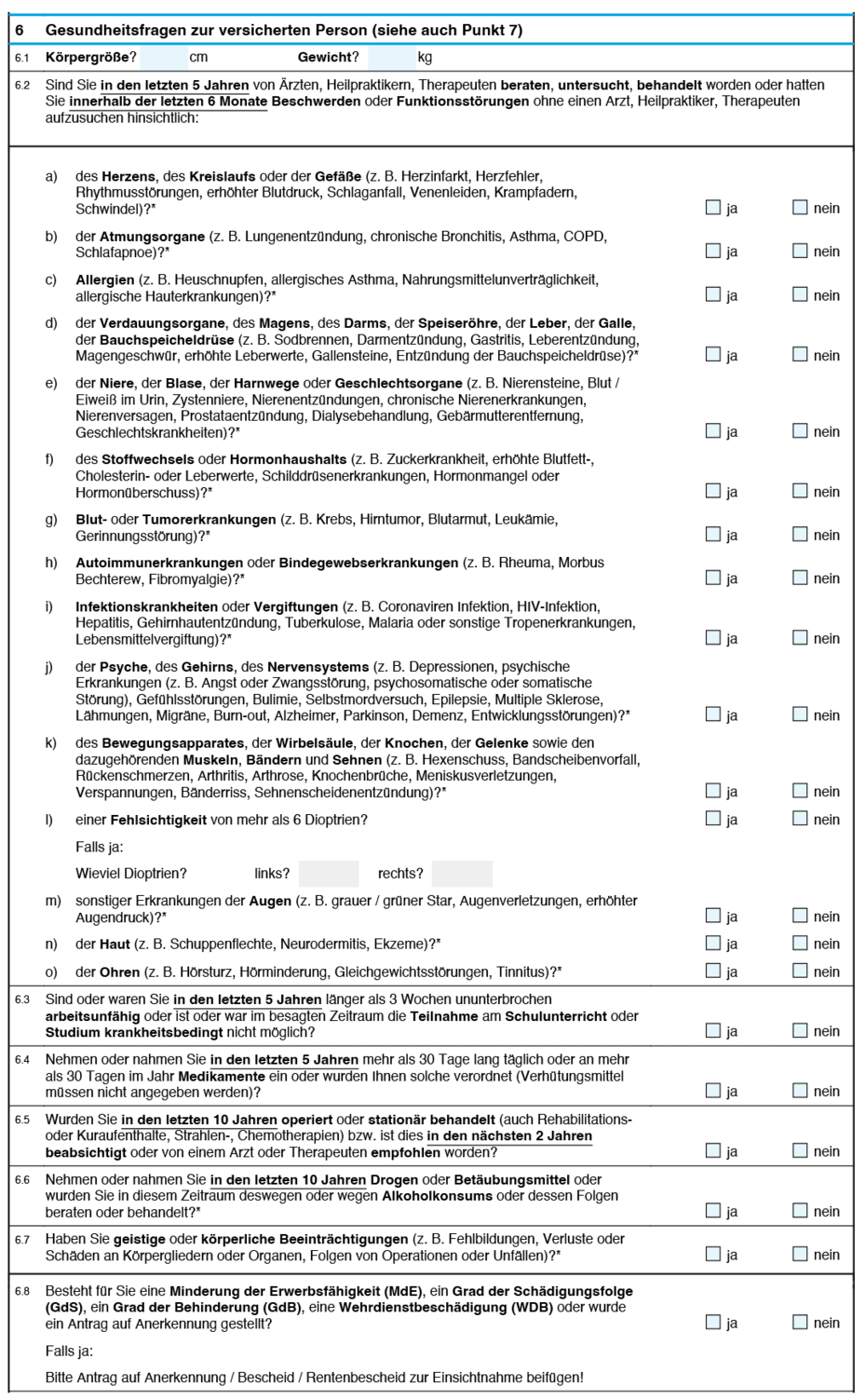

So sind die Gesundheitsfragen der Stuttgarter Berufsunfähigkeitsversicherung:

Die Stuttgarter nahm auch vor einiger Zeit den erfreulichen Trend auf, dass es keine offene Fragestellung mehr über fünf Jahre gibt ala “Hatten Sie in den letzten fünf Jahren Krankheiten, Beschwerden, Missempfindungen, etc., weswegen Sie auch nicht beim Arzt waren”. Das finden wir sehr positiv. Zeitgleich schützt man aber das Kollektiv und baut in dieser Fragestellung auch

“innerhalb der letzten 6 Monate Beschwerden“

ein. Das finden wir nicht negativ und sogar gut für die Versichertengemeinschaft. Denn dann kommen akute Fälle ala “Ich hab seit Monaten Rücken / psychische Beschwerden, war aber deshalb noch nicht beim Arzt, jetzt schließe ich noch schnell eine Berufsunfähigkeitsversicherung ab” gar nicht ins Kollektiv. Diese Art der Gesundheitsfrage nimmt also immer mehr zu, auch wir finden diese gut. Denn auch die Berufsunfähigkeitsversicherung der Stuttgarter soll langfristig bezahlbar bleiben und niemand freut sich über Beitragserhöhungen oder auch einen miesen Service im Leistungsfall. Beides kann ja am Markt beobachtet werden.

Die Frage mit der Psyche & stationären Aufenthalten sind marktüblich bei der Stuttgarter

Eines der größten Hindernisse auf dem Weg zur passenden Berufsunfähigkeitsversicherung sind oft psychische Erkrankungen. Davon kann sicherlich auch die Stuttgarter ein Lied singen. Die Gesundheitsfrage nach den psychischen Beschwerden ist aber marktüblich mit fünf Jahren.

“Sind Sie in den letzten 5 Jahren von Ärzten, Heilpraktikern, Therapeuten beraten, untersucht, behandelt worden oder hatten Sie innerhalb der letzten 6 Monate Beschwerden oder Funktionsstörungen ohne einen Arzt, Heilpraktiker, Therapeuten aufzusuchen hinsichtlich

der Psyche, des Gehirns, des Nervensystems (z. B. Depressionen, psychische Erkrankungen (z. B. Angst oder Zwangsstörung, psychosomatische oder somatische Störung), Gefühlsstörungen, Bulimie, Selbstmordversuch, Epilepsie, Multiple Sklerose, Lähmungen, Migräne, Burn-out, Alzheimer, Parkinson, Demenz, Entwicklungsstörungen)?*

Nur noch sehr wenige Anbieter fragen zehn Jahre nach. Das ist auf der einen Seite negativ, auf der anderen Seite wieder gut für das Kollektiv. Wenn wir unsere letzten Leistungsfälle im Bestand ansehen - die Psyche war hier immer der Leistungsauslöser für den Leistungsfall.

Sauber ist auch die Frage nach den stationären Aufenthalten, mit einer kleinen Ausnahme:

Wurden Sie in den letzten 10 Jahren operiert oder stationär behandelt (auch Rehabilitations- oder Kuraufenthalte, Strahlen-, Chemotherapien) bzw. ist dies in den nächsten 2 Jahren beabsichtigt oder von einem Arzt oder Therapeuten empfohlen worden?

Gut ist, dass direkt nach stationären Aufenthalten gefragt wird. Nicht nach “Behandlungen im Krankenhaus”. Nicht wenige Ärzte beraten ihre Kunden in einem Nebenzimmer im Krankenhaus. Der Ort für die Untersuchung war quasi jetzt nur ein anderer, aber der Besuch von vor sieben Jahren wäre also angabepflichtig gewesen. Auch kundenfreundlich gelöst.

Irgendwie komisch ist aber nur, dass Operationen & stationäre Aufenthalte in den nächsten zwei Jahren angezeigt werden müssen. Zwei Jahre sind doch eine lange Zeit.

Die offene Frage nach Beeinträchtigungen bleibt bei der Stuttgarter

Im Sinne des Kollektivs ist es nachvollziehbar.

Haben Sie geistige oder körperliche Beeinträchtigungen (z. B. Fehlbildungen, Verluste oder Schäden an Körpergliedern oder Organen, Folgen von Operationen oder Unfällen)?*

Erlitt jemand vor 23 Jahren einen Unfall und seitdem ist der Arm ab, ist die Wahrscheinlichkeit sehr groß, dass es trotzdem in den letzten fünf Jahren keinen Arztbesuch deshalb gab und auch keine Beschwerden im eigentlichen Sinne vorlagen. Ein Arm weniger ist aber definitiv ein Verlust.

Einen Trend machte die Stuttgarter noch nicht mit - die Frage nach abgelehnten / erschwerten Anträgen bleibt

Einen kleinen Trend stellen wir im Moment fest am Markt - die Antragsfrage nach abgelehnten / erschwerten Anträgen verschwindet. Bei der Stuttgarter ist diese aber immer noch vorhanden mit:

“Wurden für Sie in den letzten 5 Jahren Lebens-, Berufsunfähigkeits-, Erwerbsunfähigkeits-, Grundfähigkeits-, Pflege-Versicherungen zu erschwerten Bedingungen angeboten, angenommen, zurückgestellt oder abgelehnt bzw. ist über einen gestellten Antrag noch nicht entschieden? “

Finden wir jetzt aber nicht so dramatisch, wie unser Praxisbericht “Abgelehnter Antrag / Risikozuschlag Berufsunfähigkeitsversicherung” zeigt. Aber trotzdem finden wir es irgendwie besser, wenn nicht mehr danach gefragt wird. Zuletzt hat der HDI mit seinem Update 2023 darauf verzichtet.

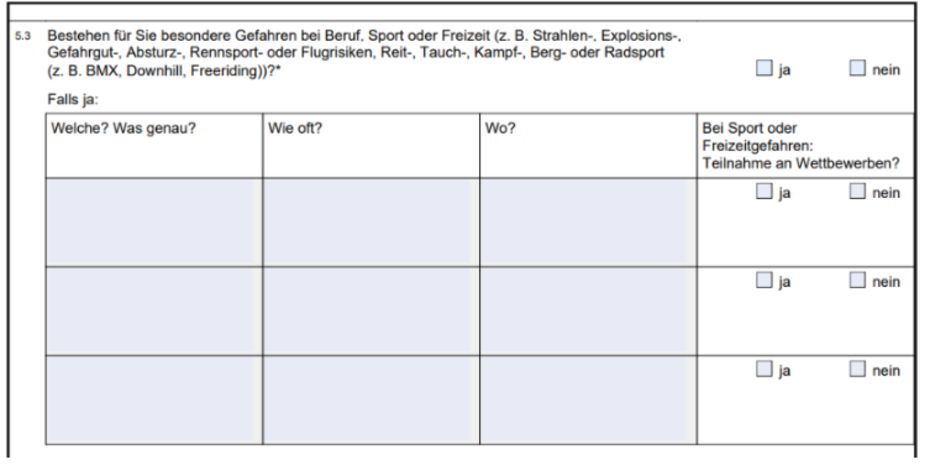

Fragen nach Hobbys stufen wir als normal ein.

Keine Besonderheiten hier. Gefährliche Hobbys werden also auch bei der Stuttgarter abgefragt.

Eine Ja-Antwort im Antrag zur Berufsunfähigkeitsversicherung ist aber undramatisch, solange Du es sauber erklären kannst. Hab somit keine Angst davor. Ok, wenn wir dann mal zur Qualität der Risikovoranfrage der Stuttgarter kommen, dann schon wieder…Aber später dazu mehr.

Ebenso wird die Frage gestellt, ob Du Raucher oder Nichtraucher bist. Das macht auch bei der Stuttgarter einen nicht unerheblichen Beitragsunterschied aus. Ein guter Grund also, Nichtraucher zu werden :-). Die Definition ist auch relativ klar:

“Haben Sie innerhalb der letzten 12 Monate Zigaretten oder andere Tabakwaren (z. B. Zigarillos, Zigarren, Pfeifen, Shishas) geraucht, dazu zählt auch die Benutzung von elektronischen oder elektrischen Rauchgeräten (z. B. E-Zigaretten, E-Zigarren, E-Shishas) oder haben Sie in diesem Zeitraum Nikotin in anderer Weise (z. B. Nikotinkaugummi, Nikotinpflaster) konsumiert?”

Der Mehrpreis für den Raucher liegt bei knapp 20 Prozent, was über die gesamte Laufzeit durchaus einige tausend Euro darstellen kann. Die Zuschläge sind natürlich noch nicht so intensiv wie bei einer Risikolebensversicherung, aber trotzdem immens. Immerhin sind die Beiträge in der Berufsunfähigkeitsversicherung gegenüber der Risikolebensversicherung generell ja viel höher.

Gibt es bei der Stuttgarter vereinfachte Gesundheitsfragen / Aktionen in der Berufsunfähigkeitsversicherung?

Nein, zumindest ist uns keine öffentliche Aktion bekannt. Somit bietet die Stuttgarter nach unserer Kenntnis derzeit keine vereinfachten Gesundheitsfragen / reduzierte Gesundheitsprüfung an. Somit hat die Stuttgarter selbstredend auch keine Berufsunfähigkeitsversicherung ohne Gesundheitsfragen. Das finden wir auch alles andere als dramatisch, denn wie sagte schon mal ein Kollege: “Alles was gut für den Einzelnen ist, wirkt sich negativ für das Kollektiv aus”. Im Sinne der Versichertengemeinschaft können wir es also nachvollziehen, warum die Stuttgarter keine vereinfachte Gesundheitsprüfung anbietet.

Das gilt übrigens auch für junge Personen, hier haben Versicherer wie die LV 1871, Baloise oder Nürnberger vereinfachte Gesundheitsfragen (meistens bis 30 bzw. 35 Jahre mit einer maximalen Versicherungssumme).

Zu unserer “Anfangszeit” als spezialisierter Biometriemakler hatte die Stuttgarter aber mal eine Sonderaktion. Dürfte so 2015 gewesen sein, diese wurde nach ein bis zwei Jahren aber eingestellt. Hier hatten wir zwei Verträge vermittelt, wo sogar ein Leistungsfall daraus entstanden ist. Tiefergehende Infos hatten wir aber nicht, da wir vom Leistungsfall gar nichts mitbekamen, da der Kunde sich um alles selber kümmerte & wir nur die Information von der Stuttgarter erhielten. Auch ok, wenn es jemand in die eigenen Hand nehmen möchte, auch wenn es nicht unsere Empfehlung ist.

Beim Recherchieren von diesem Artikel taucht der damalige Blogartikel wieder auf. Wenn Du also nachlesen möchtest, wie unser Schreibstil 2015 gewesen ist, empfehlen wir Dir den Artikel “Sonderaktion Berufsunfähigkeitsversicherung der Stuttgarter Versicherung”. Hach, da hat sich seitdem einiges geändert. Nicht nur die Form der Anrede - sprachen wir früher auf unserer Homepage unsere Leser mit “Sie” an, 2017 schwenkten wir dann auf die “Du-Form” um.

Fast vergessen - es gibt eine Beitragsbefreiung der Altersvorsorgeverträge bei der Stuttgarter

Jetzt keine direkte Aktion, aber die Stuttgarter reiht sich ein in die Unternehmen, welche eine Beitragsbefreiung der Altersvorsorgeverträge bei Berufsunfähigkeit anbietet. Es gibt quasi keine Gesundheitsfragen (man darf halt noch nicht berufsunfähig sein), dafür aber eine dreijährige Wartezeit.

Folgende Eckdaten gibt es in dieser Stuttgarter Aktion:

- Bis zu 250 Euro an Übernahme der Altersvorsorge möglich

- Dynamik ebenso von fünf Prozent möglich

- Keine Gesundheitsfragen

- Drei Jahre Wartezeit, welche bei einem Unfall entfällt

- Maximales Eintrittsalter von 55 Jahre

- Ab dem zehnten Lebensjahr möglich (somit auch schon als Schüler)

- Es gibt eine immens große Auswahl an Investmentfonds (Aktive, Index, aber auch nachhaltige Fonds)

So kann man übrigens auch die Thematik umgehen mit “Ich zahle ja nichts mehr in die gesetzliche Rentenversicherung ein, wenn ich Berufsunfähig bin - was passiert dann mit meiner Altersvorsorge?”.

Die Thematik an sich finden wir jetzt gar nicht so uninteressant. Ob es dann bei der Stuttgarter sein muss, ist eine andere Frage.

Kann bei der Stuttgarter eine anonyme Risikovoranfrage in der Berufsunfähigkeitsversicherung gemacht werden?

Ja, Du bzw. wir können gemeinsam eine anonyme Risikovoranfrage in der Berufsunfähigkeitsversicherung bei der Stuttgarter machen. Es ist also nicht unbedingt notwendig, dass Du direkt einen festen Antrag bei der Stuttgarter machst, um zu erfahren, wie Du eigentlich angenommen wirst. Das kannst Du ganz anonym machen. Ein direkter Antrag wäre auch niemals unsere Empfehlung, man sollte immer den Weg über die anonyme Risikovoranfrage gehen. Das ist jetzt aber generell keine Besonderheit bei der Stuttgarter, denn fast jede vernünftige Gesellschaft bietet diesen Weg an. Aber zu sehr unterschiedlicher Qualität.

Fakten, warum die Stuttgarter bei uns eine untergeordnete Rolle spielt!

Jetzt kommen wir auch zu der Thematik, weshalb die Stuttgarter weder für uns noch für geschätzte Kollegen eine tiefergehende Rolle spielt in der Berufsunfähigkeitsversicherung. Die Qualität der Risikoprüfung ist im Marktvergleich bei der Stuttgarter weit unterdurchschnittlich. Wir betonen “weit”.

Es hält sich bei uns ein bisschen der Joke, dass selbst die Annahmequote in der Risikolebensversicherung schlechter / härter ist, als bei manch anderer Gesellschaft in der Berufsunfähigkeit. Früher hatten wir die Stuttgarter noch öfter auf dem Radar und haben sie in unsere kleine, aber feine Ausschreibung mitgenommen, aber diese Zeiten sind (fast) vorbei. Die Voten waren grottig, es gab Ablehnungen, wo ein anderer Versicherer (zu recht) normal angenommen hat. Dafür ist uns die Lebenszeit zu schade, dass man sich damit beschäftigen muss. Zwei, dreimal im Jahr testen wir die Stuttgarter immer wieder mal, es gibt aber nichts Neues zu vermelden.

Klar, wir haben auch ab und an extrem gesunde Kunden, die sich dann auch bei der Stuttgarter versichern könnten. Aber wir finden es unfair, wenn diese dann das Geschäft bekommen und andere Versicherer, welche wirklich gut und individuell prüfen, das Nachsehen haben. So sieht dann keine Partnerschaft aus.

Die extrem harte Annahmequote hat jetzt für uns auch nichts mehr mit “Schutz des Kollektivs" zu tun. Wenn auch keine gesunden Kunden in die Versichertengemeinschaft kommen, gibt ́s auch kein Kollektiv, was geschützt werden kann.

“Ich möchte trotzdem eine Risikovoranfrage bei der Stuttgarter stellen, auf was soll ich achten?”

Wir können diesen Job natürlich für Dich übernehmen, Du solltest aber auf folgendes achten:

- Wir sind sehr große Freunde von ärztlichen Stellungnahmen / Attesten in der Berufsunfähigkeitsversicherung. Diese sind dann immer nach dem Schema “WAS war WANN, WARUM, WIE wurde behandelt, WANN war WIEDER GUT” aufgebaut. Merke Dir bitte immer - der Arzt könnte Dein wichtigster Verbündeter sein, auf dem Weg zur passenden Berufsunfähigkeitsversicherung.

- Ebenso schätzen gute Risikoprüfer immer unsere Eigenerklärungen & sowie unser Gesundheitsdaten Beiblatt. Hier müsstest Du Deine einzelnen Vorerkrankungen also umfangreich beschreiben.

- Die Stuttgarter kann durchaus ein Versicherer sein, welcher auf Fragebögen in der Berufsunfähigkeitsversicherung pocht. Wir sind hier aber keine Freunde davon, wie man im Artikel “Fragebögen - bitte darauf verzichten” beschreiben. Denn durch die umfangreichen Eigenerklärungen sowie dem einen oder anderen Attest vom Arzt sollte es eigentlich keine offenen Fragen geben. Unsere Risikovoranfragen sind eigentlich so gut, dass man immer zu einem abschließenden Votum kommen kann. Und damit meinen wir nicht “Sorry, können wir nicht prüfen, bitte Antrag stellen”. Bekommen wir zweimal so eine Antwort, dann ist der Versicherer für uns auch wieder unten durch.

Ein Versicherungsmakler mit Expertise in der Berufsunfähigkeitsversicherung (ja, das könnten auch wir sein) kann Dir sicherlich sehr dabei helfen, um einen sauberen und rechtssicheren Vertrag zu bekommen. Das kann theoretisch auch bei der Stuttgarter sein, wenngleich dies nach unserer Erfahrung eher selten ist - nicht nur bzgl. der Risikoprüfung.

Unser Service kostet Dich übrigens keinen Cent extra. Du profitierst von unserem Know-how und würdest dieselbe Prämie bei der Stuttgarter bezahlen, als wenn Du auch direkt bei der Gesellschaft, über Check24 oder einen anderen Vermittler abschließen würdest.

Mit uns umgehst Du auch die größten Fehler bei einer Risikovoranfrage.

So kommst Du zur passenden BU-Versicherung bei uns

Folgende Schritte kannst bereits vor dem ersten Kontakt mit uns schon selbständig durchführen:

- Risikovoranfragebogen 📑 - Bitte herunterladen und ausfüllen.

- Gesundheitsdatenbeiblatt 📑 - Bitte herunterladen und ausfüllen.

- Vorab Datenschutzerklärung 📑 - Bitte herunterladen und unterzeichnen.

- Neukundenregistrierung - Registriere Dich in unserem Kundenportal simplr und lade die drei Dokumente aus 1.-3. (& ggf. weitere ärztliche Unterlagen) als PDF hoch. Mehr zur simplr-Registrierung. Bitte keine einzelnen Seiten hochladen und pro Vorgang/Dokument ein PDF mit der korrekten Bezeichnung. Mehr zum Dokumentenupload.

- Schick uns bitte eine kurze Info per Mail oder über unser Kontaktformular, wenn Du Schritt 4. erledigt hast. Wir prüfen Deine Unterlagen (i.d.R. innerhalb von 48 h) und melden uns bei Dir.

Wichtige Hinweise:

- Bitte schicke uns keine Unterlagen per Mail, sondern nur über unser Kundenportal simplr. Hier sind Deine sensiblen Daten zu 100% geschützt.

- Falls Du größere Zweifel an Deiner "Versicherbarkeit" aufgrund von Vorerkrankungen hast, schreib uns bitte vorher eine kurze Mail oder ruf uns an. Wir können inzwischen sehr gut abschätzen, ob sich die Mühen lohnen.

- Wir sind auf Deine aktive Mitarbeit angewiesen und erwarten auch ein gewisses Maß an Menschlichkeit. Lies Dir bitte Unsere Spielregeln zur Beratung in der Berufsunfähigkeitsversicherung durch🙏.

- Eine ausführlichere Beschreibung der Schritte findest Du unter Unser Ansatzweg & Vorgehensweise zur passenden BU-Versicherung.

2. Technische Ausgestaltung der Stuttgarter Berufsunfähigkeit (Dynamik / Nachversicherung und Co.)

Einer der wichtigsten Punkte für eine gute Berufsunfähigkeitsversicherung ist die technische Ausgestaltung. Diese sichert eine dauerhafte und bedarfsgerechte Absicherung für Dich und stellt somit die passende Richtung für die nächsten Jahrzehnte. Wie flexibel ist hierbei die Stuttgarter in ihrer Berufsunfähigkeitsversicherung Plus?

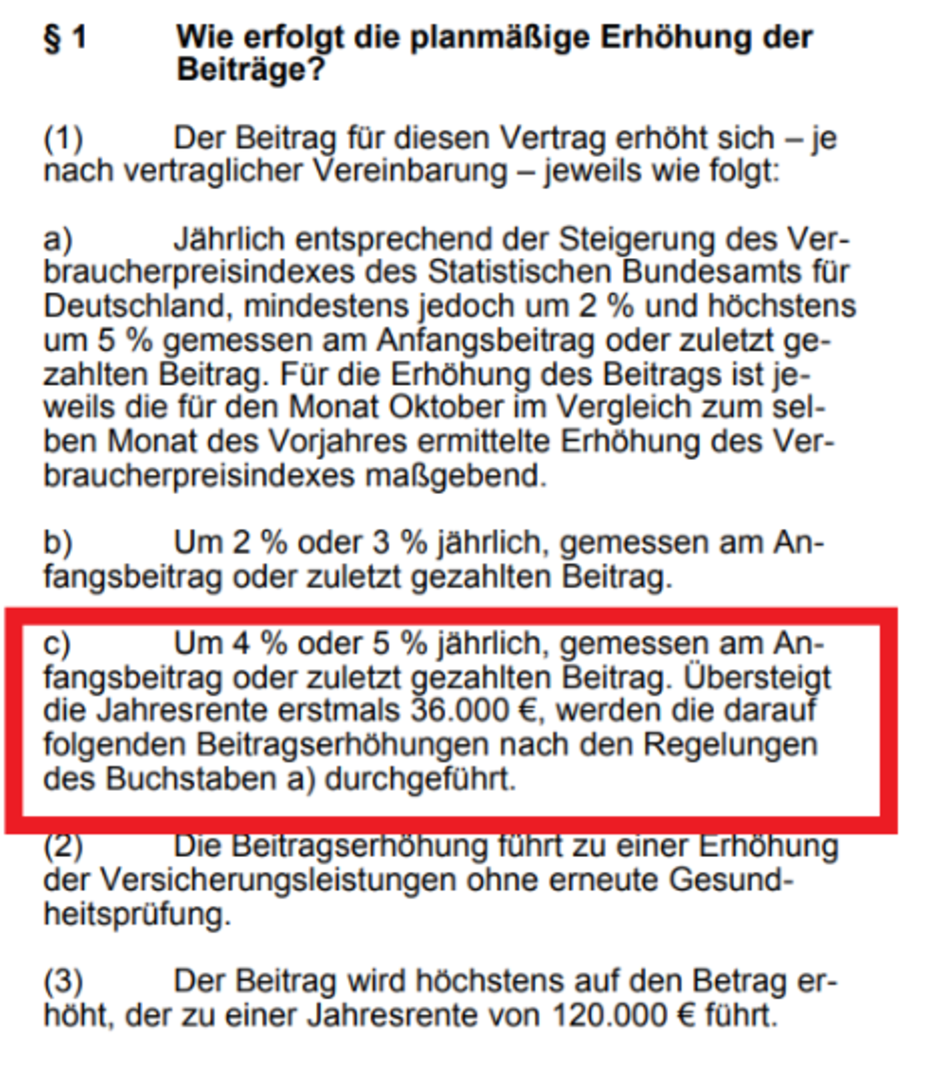

2.A.: Die Beitragsdynamik der Stuttgarter

Die Beitragsdynamik ist in der Berufsunfähigkeitsversicherung eines der wichtigsten Werkzeuge für eine wachsende Absicherung. Denn auch Du wirst mal Gehaltssteigerungen bekommen und somit sollte auch die Absicherungshöhe steigen. Ohne erneute Gesundheitsfragen. Das erreichst Du mit der Dynamik der Beiträge. Verwechsle bitte diese aber nicht mit möglichen Erhöhungsmöglichkeiten bei einem Karrieresprung. Die Beitragsdynamik gleicht praktisch vor allem nur Deine Gehaltssteigerungen / Inflation etwas aus, nicht größere Karrieresprünge. Dies bitte niemals vergessen.

So sind die Faktoren zur Beitragsdynamik der Stuttgarter

- Es ist eine Beitragsdynamik von fünf Prozent möglich

- Ab einer jährlichen BU-Rentenhöhe von 3.000 Euro monatlich, gibt es nur noch eine Steigerung nach dem Verbraucherpreisindex (mindestens zwei Prozent, maximal, fünf Prozent)

- Bei 120.000 Euro Jahresrente ist Schluss mit der Beitragsdynamik

- Bis fünf Jahre vor Vertragsende läuft die Dynamik der Beiträge

- Die Beitragsdynamik kann beliebig oft widersprochen werden

Prinzipiell nicht so schlecht gelöst, sehr interessant ist jedoch die Tatsache, dass ab einer gewissen Höhe (36.000 Euro im Jahr) die eigentlich angewählte Beitragsdynamik zugunsten der Steigerung nach dem Verbraucherpreisindex abgeändert wird.

So eine ähnliche Regelung hat auch der Volkswohl Bund in seiner Berufsunfähigkeitsversicherung, wenngleich schon ab 2.500 Euro monatlicher Rente. Hier ist aber noch der Unterschied, dass man beim Nachweis der finanziellen Angemessenheit weiterhin seine Dynamiksätze von bis zu fünf Prozent behalten darf. Man merkt bei beiden Versicherern - sie haben Angst, dass die Beitragsdynamik stärker steigt als das eigentliche Gehalt. Es gibt nicht wenige Studien, welche belegen, dass die Häufung an Leistungsfällen zunimmt, sobald die abgesicherte BU-Rentenhöhe weit über dem eigentlichen Gehalt liegt. Den Kollektivgedanken können wir verstehen, aber letztendlich hat man ab 3.000 Euro vielleicht nur noch zwei Prozent Beitragsdynamik, sollte sich die Inflation abschwächen. In gut nachgefragten Berufen ist dies zu wenig.

2.B.: Leistungsdynamik bei der Stuttgarter

Diese kann marktübliche drei Prozent betragen. Da gibt es jetzt keine Besonderheit bei der Stuttgarter Versicherung im Tarif Plus. Wir halten den Einbau einer garantierten Rentensteigerung / Leistungsfalldynamik für durchaus sinnvoll, vor allem, wenn schon die finanzielle Angemessenheit komplett ausgereizt ist. Es gibt zwar auch bei der Stuttgarter nicht garantierte Überschüsse im Leistungsfall, diese sind im Marktvergleich aber eher überschaubar mit 1,45 Prozent (2023). Da sind andere Versicherer bei bis zu 2,55 Prozent angekommen. In dieser oftmals wenig beachteten Kennzahl schneidet die Stuttgarter also nicht so toll ab.

Aber achte bitte in erster Linie auf die maximale Absicherungshöhe Deiner gewünschten BU-Versicherung. Danach kommt die Leistungsfalldynamik mit ins Spiel.

2.C.: Die Arbeitsunfähigkeitsklausel der Stuttgarter

Die Arbeitsunfähigkeitsklausel ist eines der neueren Innovationen in der Berufsunfähigkeitsversicherung. Es gibt schon Leistung bei einer längeren Krankschreibung, eine bedingungsgemäße Berufsunfähigkeit muss nicht vorliegen. Die Stuttgarter führte als einer der ersten Versicherer diese Klausel ein.

In diesem Werbetext findet man auch schon den größten Vorteil bei der Stuttgarter Gelben-Schein Regelung. Es muss nicht zeitgleich ein Leistungsantrag auf Berufsunfähigkeit gestellt werden, es genügt praktisch der Gelbe Schein. Grundsätzlich genügt auch schon eine Krankschreibung von drei Monaten, wenn es eine voraussichtliche Dauer gibt. Dies schreibt die Stuttgarter auch so in die Bedingungen:

“diese Arbeitsunfähigkeit für einen ununterbrochenen Zeitraum von mindestens 3 Monaten ärztlich bescheinigt wird und ein Facharzt der entsprechenden Fachrichtung zusätzlich bescheinigt, dass Arbeitsunfähigkeit voraussichtlich bis zum Ende eines insgesamt mindestens 6-monatigen Zeitraums ununterbrochen fortbesteht (siehe § 25).”

Die Schwaben haben es also sauber gelöst. Es gibt ja immer noch einige Versicherer, welche erst leisten, wenn auch ein Leistungsantrag auf die Berufsunfähigkeit gestellt wurde - so z.B. bei der Continentale, Canada Life, Hannoversche oder auch der HDI Versicherung (Stand August 2023). Unschön und nicht kundenfreundlich.

Die Leistungsdauer ist mit 24 Monaten im normalen Bereich (wie auch bei der Swiss Life, Württembergische, DEVK, AXA, HUK-Coburg, Dialog oder Zurich), wenige Versicherer wie der Volkswohl Bund, die Condor, Baloise, Universa, Allianz oder auch die oben genannte HDI bieten aber sogar 36 Monate an. Gibt aber auch Versicherer wie die Ergo, Hanse Merkur, Generali oder Barmenia, welche nur 18 Monate anbieten.

Auf der anderen Seite gibt es große Anbieter wie die WWK oder Debeka, welche bis heute keine AU-Klausel anbietet.

2.D.: Die Erhöhungsmöglichkeiten bei der Stuttgarter

Insbesondere für junge Personen ein extrem wichtiger Punkt & eines der wichtigsten Merkmale, wo sich im Moment richtig gute Tarife von Versicherern von 0815 Gesellschaften unterscheiden. Die große, weite Welt der Nachversicherung in der Berufsunfähigkeitsversicherung.

Eine große Kritik bezieht um die Frage, ob die Nachversicherung mit “Ohne Gesundheitsprüfung oder ohne Risikoprüfung” stattfindet. Die Stuttgarter im Tarif Plus beschreibt es klar:

Bis zum Update 01 / 2024 haben wir hier gerügt, denn die Stuttgarter hat "nur" auf eine erneute Gesundheitsprüfung verzichtet, nicht auch auf eine erneute Risikoprüfung. Beim Ziehen der Nachversicherung konnte also bis 01 / 2024 folgendes geprüft werden:

- Aktuelle berufliche Tätigkeit (das kann extrem teuer werden, wenn Du nun einen Beruf ausübst, welchen die Stuttgarter teuer einstuft)

- Deine aktuellen Hobbys / Freizeitaktivitäten

- Das aktuelle Rauchverhalten

- BMI (Körpergröße & Gewicht) - Frage bleibt, ob das unter Gesundheitsprüfung fällt oder nicht

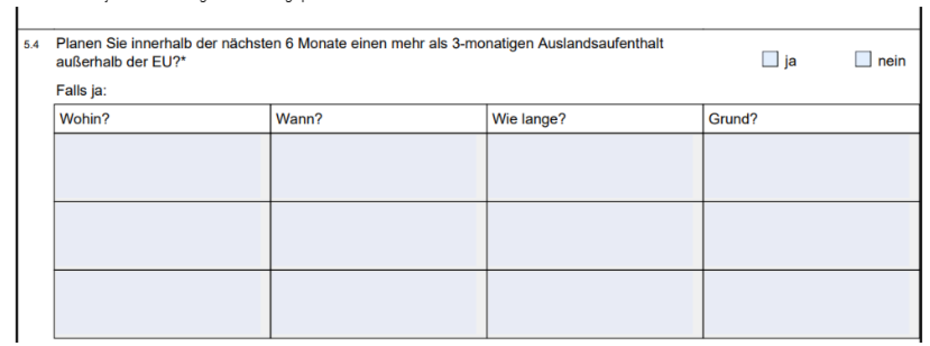

- Geplanten und künftige Auslandsaufenthalte

Endlich hat sich die Stuttgarter an den Guten im Markt orientiert und diesen wichtigen Punkt sauber gelöst. Der “Verzicht” auf eine Gesundheitsprüfung ist in der Beratung zur Berufsunfähigkeitsversicherung für uns sogar ein No-Go bei jungen Leuten (Schüler, Studenten, Berufseinsteiger). Da fällt man bei uns dann gleich mal heraus aus der Empfehlungsliste (bei den Schwaben ist dies jetzt also kein Negativpunkt mehr).

Welche Gründe gibt es für eine Erhöhung bei der Stuttgarter?

Hier finden wir uns in den üblichen Ereignissen wieder, wie z.B:

- Heirat

- Geburt oder Adoption eines Kindes

- Kauf einer Immobilie mit einem Verkehrswert von mindestens 50.000 € zur Eigennutzung

- erstmaliger Antritt einer staatlich anerkannten Berufsausbildung oder erstmalige Aufnahme eines Studiums an einer staatlichen oder staatlich anerkannten Hochschule oder Fachhochschule oder vergleichbaren Ausbildungseinrichtung, bestandene Abschlussprüfung einer staatlich anerkannten Aufstiegsfortbildung

- Einkommenserhöhung von mindestens 10 % innerhalb eines Jahres aus nicht selbstständiger Tätigkeit

- das Einkommen aus nichtselbstständiger Tätigkeit übersteigt erstmals die Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung

- Steigerung des durchschnittlichen Gewinns vor Steuern aus selbstständiger Tätigkeit der letzten 3 Jahre im Vergleich zum durchschnittlichen Gewinn des davor liegenden 3-Jahres-Zeitraums um mindestens 30 %

- Reduzierung oder Wegfall der Absicherung gegen Berufsunfähigkeit aus einer arbeitgeberfinanzierten betrieblichen Altersversorgung

- Reduzierung oder Wegfall der Absicherung gegen Berufsunfähigkeit aus einem berufsständischen Versorgungswerk, in dem die versicherte Person aufgrund einer Kammerzugehörigkeit pflichtversichert ist

Zudem kann man in den ersten fünf Jahren ohne Grund erhöhen - das ist positiv. Grundsätzlich hast Du zwölf Monate Zeit, das 50. Lebensjahr (35 Jahre bei ereignisunabhängig) darf nicht überschritten sein. Das sind jetzt Werte, die normal sind. Da legen wir den Finger jetzt nicht in die Wunde.

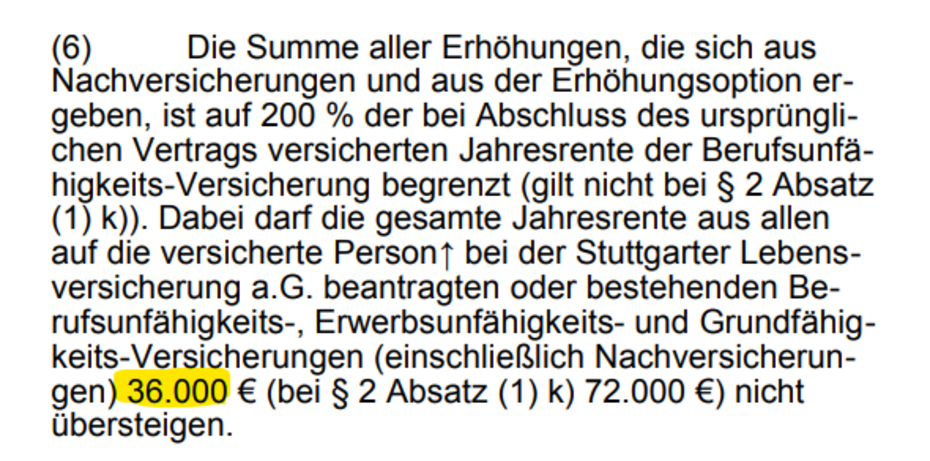

Welche Grenze gibt es bei der Nachversicherung der Stuttgarter?

Bis Anfang 2024 haben wir hier den Finger in die Wunde gelegt, jetzt gab es (erhebliche) Verbesserungen.

Die gesamte Erhöhungsmöglichkeit ist bei der Stuttgarter auf 36.000 Euro beschränkt, was logischerweise einer monatlichen BU-Rentenhöhe von 3.000 Euro entspricht. Bis zum Update waren es 2.500 Euuro. Das war leider viel zu wenig in der heutigen Zeit. Stichwort Inflation und dem damit verbundenen Kaufkraftverlust. Mit einer damaligen Absicherungshöhe von maximal 2.500 Euro (+begrenzter Dynamik) kann man uns jetzt nicht mehr begeistern, insbesondere keine Jungakademiker wie Ärzte, Ingenieure oder wissenschaftliche Mitarbeiter. Aber auch für Schüler oder Studenten ist dies viel zu wenig.

Ok, die 3.000 Euro sind an maximaler Nachversicherung, sind ganz gut, aufgrund der starken Inflation 2022 / 2023 aber sicherlich jetzt auch kein Weltwunder. Jetzt kommt aber ein weiterer Passus dazu. Wurden die 36.000 Euro im Jahr erreicht, dann kommt ab sofort die Karrieregarantie mit ins Spiel, welche die BU-Rente nochmals verdoppelt bei steigendem Gehalt. Eingeführt wurde die Karrieregarantie von der LV 1871 im Jahr 2020, mittlerweile gibt es auch einige Nachahmer mit der Nürnberger, Hannoverschen sowie der Gothaer. Wurde die Grenze von 3.000 Euro monatlicher BU-Rente erreicht, dann kannst Du weiterhin erhöhen, sobald sich dein Gehalt um fünf Prozent oder mehr gesteigert hat. Damit wird die etwas schwache Beitragsdynamikthematik ein bisschen entkräftet. Profitieren können bei der Stuttgarter aber nur Angestellte in einem unbefristeten Angestelltenverhältnis. Das haben andere Versicherer momentan ein bisschen besser gelöst, aber für den ersten Aufschlag ist es vonseiten der Stuttgarter gelungen.

Etwas ominös und negativ ist die Regelung, dass man maximal um 200 Prozent erhöhen kann. Kann ja mal vorkommen, dass die Eltern sich nicht mehr als 500 Euro an monatlicher BU-Rente in der Schüler Absicherung leisten können. Dann wäre nur noch eine Erhöhung auf 1.500 Euro in zwei Schritten möglich. Somit darf bei der Stuttgarter eine BU-Rente zu Beginn eigentlich niemals unter 1.000 Euro betragen. Hier muss unbedingt darauf geachtet werden.

Zudem gibt es für Berufseinsteiger eine gute Option - diese kann verdoppelt werden, bis zu 24.000 Euro bzw. bis zu 30.000 Euro p.a. bei folgenden Studiengängen:

- Ingenieurwesen

- Naturwissenschaften

- Rechtswissenschaften

- Wirtschaftswissenschaften

- Medizin/Pharmazie

- Mathematik

- Informatik

- Technik

- Marketing

Die großen Schwächen wurden vonseiten der Stuttgarter mit dem Update aber definitiv beseitigt, insbesondere Angestellte dürfen sich freuen.

2.E.: Die Stuttgarter bietet keinen Einsteigertarif in der Berufsunfähigkeitsversicherung an

Finden wir nicht tragisch, denn im Prinzip sind wir ja auch gar keine Freunde von Einsteiger / Startertarifen in der Berufsunfähigkeitsversicherung. Nur in Ausnahmefällen sind solche Einsteigertarife nämlich sinnvoll = Wenn man sich eine vollumfängliche BU im Moment nicht leisten kann (Ausbildung, Schüler, Student) und man keine Abstriche bei der Ausgestaltung machen möchte. Kommt bei uns aber vielleicht mal alle zwei Jahre vor.

Bei einigen Versicherern ist der Startertarif zudem eine ziemliche Mogelpackung. Wenn man nicht selber aktiv (!) den Tarif umstellt, wird aus einer Berufsunfähigkeitsversicherung dann eine Erwerbsunfähigkeitsversicherung. Da kommt dann das böse Überraschen….

Wir an der Stelle zur Stuttgarter würden auch keinen Einsteigertarif starten, es gibt ja genügend andere Baustellen bei der technischen Ausgestaltung der Schwaben.

2.F.: Vorsicht bei der Kopplung mit Basisrente und Berufsunfähigkeitsversicherung

Die Stuttgarter ist bei diversen Vertrieben mit der Kombination aus Basis / Rürup Rente sowie Berufsunfähigkeitsversicherung unterwegs. Nach unserer Erfahrung (auch im Artikel “Kombination Berufsunfähigkeit mit Altersvorsorge sinnvoll?” beschrieben) wissen aber die meisten gar nichts davon, was sie dort unterschrieben haben. Es werden einem nur die Vorteile mit Steuern sparen erklärt, aber nicht die Nachteile (man kommt nie mehr ans Geld ran, es muss eine monatliche Rente sein & faktisch erfolgt eine komplette Versteuerung der BU-Rente). So ist es nicht selten, dass man händeringend aus dieser Kombination bei der Stuttgarter fliehen möchte.

Das geht auch in der Regel - die Berufsunfähigkeitsversicherung kann einzeln herausgetrennt werden und die Basisrente kann man dann beitragsfrei stellen. Wahlweise auch weiter besparen, falls gewünscht. Aber zumindest wäre man jetzt viel flexibler.

So war auch der Wunsch einer Interessentin Anfang 2023:

Wie wir diese Thematik gelöst haben, kannst Du unter “Optimaler Umgang Basisrente mit Berufsunfähigkeitsversicherung Stuttgarter” nachlesen.

Sicherung der Altersvorsorge

Ein Argument von manchen Vertrieben bei einer Kopplung ist, dass man sich automatisch die Altersvorsorge sichert, welche dynamisiert wird. Das stimmt.

Mittlerweile kann man diese Themen aber auch trennen, nachzulesen unter "BU-Airbag für die Altersvorsorge". Eine Kombination beim selben Versicherer ist also nicht mehr notwendig.

Um es kurz zu machen -wir können die Thematik der unerwünschten Basisrente mit der Berufsunfähigkeitsversicherung heilen und trennen, es gibt aber einige Kniffe zu beachten. Melde Dich bitte bei uns, wenn Du einen unflexiblen Kombivertrag bei der Stuttgarter Versicherung besitzt. Unser Tenor ist ja auch - Berufsunfähigkeitsversicherung trennen von Investment / Altersvorsorge.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über die BU-Versicherung der Stuttgarter? Dann frage bei uns an für ein Angebot!

3. Die wichtigsten Klauseln der Stuttgarter Berufsunfähigkeitsversicherung

Wir haben jetzt die Gesundheitsfragen sowie die technische Ausgestaltung der Stuttgarter etwas genauer angesehen. Blicken wir nun auf die Vertragsbedingungen, also das berühmte Kleingedruckte. Verstecken sich hier erhebliche Fallstricke oder haben die Schwaben aus der Landeshauptstadt alles gut gelöst?

Grundsätzlich sollte man vorweg aber sagen, dass die normalen bis guten Vertragsgestaltungen der Versicherer mittlerweile nicht mehr die großen “No-Gos” in den Vertragsbedingungen versteckt haben. Da meinen wir vor allem den Verzicht auf abstrakte Verweisung. Bei der Stuttgarter kannst Du also auf eine andere Tätigkeit verwiesen werden. Jetzt nicht vom Ingenieur zum Pförtner (mal stark vereinfacht gesagt). Dazu muss man sich jetzt aber nicht feiern lassen, denn das ist mittlerweile Standard. Logisch aber, dass die Versicherer weiterhin damit werben - so z.B. im Deckblatt des Antrags.

Man möge es ihnen verzeihen.

Auch ist natürlich der Prognosezeitraum sauber gelöst bei der Stuttgarter. Es muss eine voraussichtliche Dauer von sechs Monaten vorhanden sein. Ganz alte Vertragswerke sind noch bei 18, 24 oder gar 36 Monaten. Die Stuttgarter ist also ganz normal im Marktschnitt angekommen.

Die Stuttgarter kann ein befristendes Anerkenntnis aussprechen

Das bedeutetet, dass sie Deinen Leistungsantrag erst einmal für zwölf Monate anerkennt.

Dies finden einige sehr negativ, wir sind hier jedoch an der Seitenlinie ganz neutral unterwegs. Das kann man auch im Artikel “Befristetes Anerkenntnis in der Berufsunfähigkeitsversicherung sinnvoll?” nachlesen. Für uns also kein Daumen nach unten für die Stuttgarter, wegen der Befristung des Anerkenntnisses. Kann im Einzelfall sogar sinnvoll sein. Mehr aber in dem obigen Artikel.

Es gibt eine Verlängerungsoption bei Erhöhung des gesetzlichen Renteneintrittsalter

Das ist für uns und unsere jungen Kunden mittlerweile auch ein wichtiger Punkt. Wir gehen jetzt nicht davon aus, dass die Rente bis 67 Jahre langfristig Bestand haben wird. Umso besser, wenn man dann seine Berufsunfähigkeit nachziehen kann. Bei der Stuttgarter nennt man dies die “Anpassungsoption”.

Das Endalter des Vertrages muss mindestens 60 Jahre betragen, die versicherte Person darf aber noch keine 55 Jahre sein bei Verlängerung der Laufzeit, was derzeit einen Spitzenwert am Markt darstellt (neben dem HDI).

Kundenunfreundlich war aber die Tatsache, dass die Stuttgarter ausdrücklich auf die Verlängerung der gesetzlichen Rentenversicherung abzielt. Da fragen wir uns schon, was die versicherten Personen im Versorgungswerk machen. Gute Anbieter am Markt nennen ausdrücklich auch das Versorgungswerk.

Aber auch dieses Passus wurde mit dem Update sauber gelöst. Da hat wohl jemand vielleicht unseren Beitrag gelesen 😉.

Einer der ersten - Grobe Fahrlässigkeit im Straßenverkehr ist mitversichert

Wie wir mit der intensiven Beratung zur Berufsunfähigkeitsversicherung vor etlichen Jahren begonnen haben, gab es genau drei Anbieter, welche die Thematik rund um den Straßenverkehr sauber gelöst hatten. Die LV 1871, Alte Leipziger und auch die Stuttgarter. Mittlerweile zogen sehr viele Anbieter nach, aber die Stuttgarter hat die Regelung behalten.

Das finden wir grundsätzlich positiv, es sollten aber zwei Seiten einer Medaille betrachtet werden. Manche Versicherer verzichten auf den Passus, dass Vorsatz im Straßenverkehr versichert wäre. Man möchte nämlich Drängler und Co. nicht auch noch unterstützen. Auf der anderen Seite ist natürlich die Frage - wo beginnt Vorsatz und wo hört dieser auf? Von daher - wir finden es leicht positiv, dass es die Stuttgarter dabei hat.

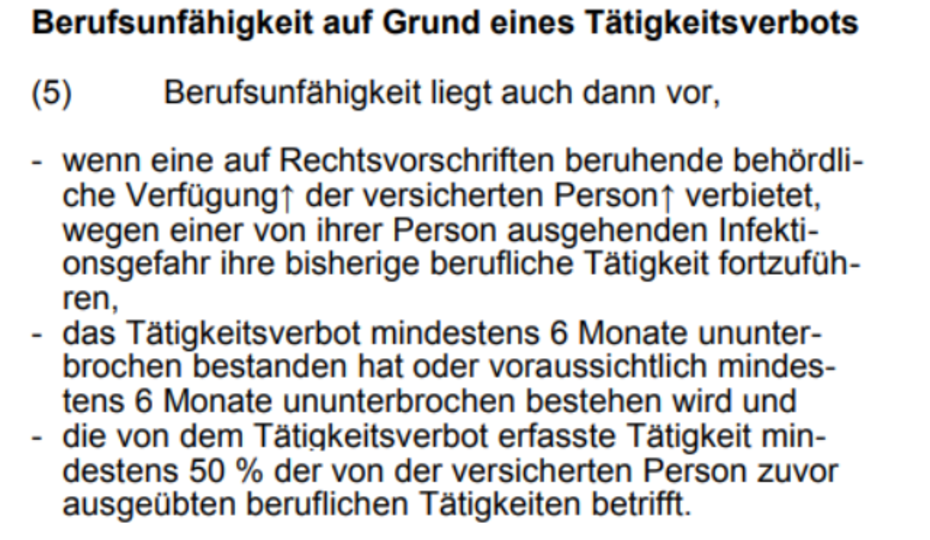

Auch mit der Infektionsklausel wirbt die Stuttgarter

Hier scheiden sich etwas die Geister - die einen finden es gut & als Mehrwert, die anderen sehen darin einen Marketinggag. Wir sind hier auch neutral an der Seitenlinie. So hat die Stuttgarter die Infektionsklausel aber in der Berufsunfähigkeitsversicherung beschrieben.

Man nennt es hier somit Infektionsgefahr bzw. Tätigkeitsverbot.

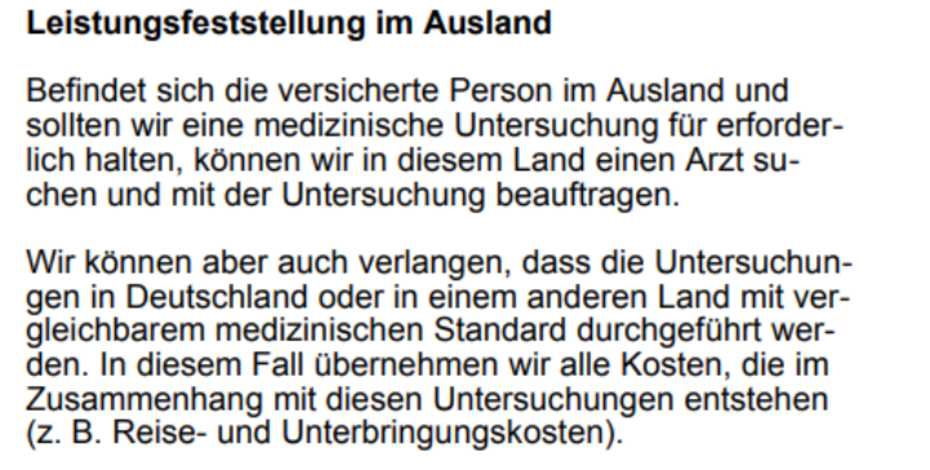

Habe ich bei der Stuttgarter weltweiten Versicherungsschutz?

Ja, aber das ist jetzt keine Besonderheit mehr. Quasi jede Gesellschaft bietet mittlerweile eine Berufsunfähigkeitsversicherung mit weltweiter Geltung an. Die Stuttgarter schließt sich hier an.

Interessanter ist jedoch die Frage nach den geplanten Auslandsaufenthalten.

Länder, welche sich innerhalb der Europäischen Union befinden, müssen bei der Stuttgarter nicht angegeben werden. England, die Schweiz oder Norwegen müsste man aber angeben. Wahrscheinlich wird dies nichts ausmachen, aber wieder etwas Aufwand. Gut ist aber, dass nur nach den nächsten sechs Monaten gefragt wird. Viele weitere Versicherer fragen nach den nächsten zwölf Monaten nach.

Noch interessanter ist jetzt die Thematik, wie eigentlich im Leistungsfall die Vorgehensweise im Ausland wäre.

Es gibt dazu sogar einen eigenen Menüpunkt.

Gut ist, dass darauf hingewiesen wird, dass die Untersuchung im Ausland stattfinden kann. Aber auf der anderen Seite schreibt die Stuttgarter, dass man auch eine Untersuchung in Deutschland veranlassen könnte. Das ist irgendwie inkonsequent. Aber nun gut. Die Kosten würde ja die Gesellschaft tragen und bei klaren Leistungsfällen wird man (hoffentlich) schon kein Theater veranstalten.

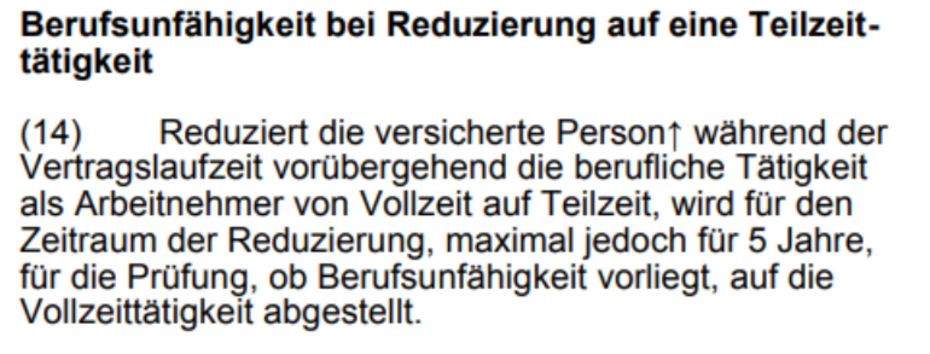

Die Stuttgarter bietet eine kleine, aber keine gute Teilzeitklausel an

Noch recht neu als Feature in der Berufsunfähigkeitsversicherung ist die Teilzeitklausel. 2019 von der Condor erfunden, kamen kurz darauf weitere Versicherer dazu. Spätestens nach dem großen Update der Allianz 2023 dürfte die Teilzeitklausel angekommen sein. Die Stuttgarter bietet auch eine Teilzeitklausel an mit:

Diese sehen wir im Marktvergleich leider als deutlich schlechter an. Ist diese doch nur für maximal fünf Jahre fixiert.

Die finanzielle Angemessenheit bei der Stuttgarter

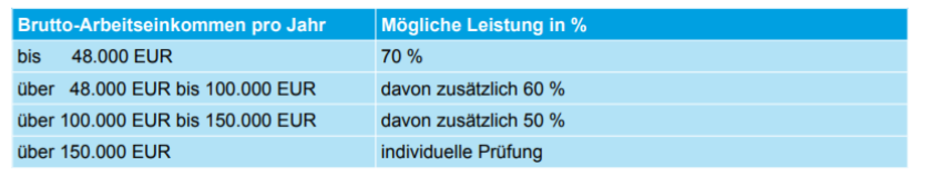

Insbesondere für Gutverdiener und Akademiker ein sehr wichtiger Punkt mit “Wie viel kann und darf ich eigentlich absichern in der Berufsunfähigkeitsversicherung?”. Immerhin darf man die Abzüge im Leistungsfall nicht vergessen, von daher sollte eine gewisse finanzielle Angemessenheit durchaus vorhanden sein. Wie ist diese bei der Stuttgarter?

Diese ist bei der Stuttgarter durchaus etwas komplizierter gelöst, aber nicht soooo schlecht.

Als Marktstandard sehen wir 60 Prozent des Bruttogehaltes an. Bei der Stuttgarter zählt dieser Wert sogar bis zu einem Bruttogehalt von 100.000 Euro. Bis zu 48.000 Euro sind sogar 70 Prozent erlaubt. Das ist sehr erfreulich. Da gibt es jetzt keinen Fallstrick. Bei wirklich hohen Absicherungen kann es zwar mal sein, dass andere Versicherer eine höhere Angemessenheit besitzen, aber diese müssen wir erst einmal erreichen. Bitte sichere auch immer das Maximale ab, was geht. Viele vergessen nämlich die oben genannten Abzüge, aus diesem Grund gibt es auch bei uns den Artikel “Du sollst 20 Prozent mehr absichern in der Berufsunfähigkeitsversicherung als gedacht”.

Gut ist ebenso die Anrechnung des Versorgungswerkes. Hier ist die Stuttgarter sogar Marktspitze mit einer Anrechnung ab 50.000 Euro. Manche anderen Versicherer rechnen schon ab 36.000 Euro ab. Das ist viel zu wenig. Von daher - hier geht der Daumen auch leicht nach oben. Man befindet sich jetzt also in guter Gesellschaft mit der Bayerischen oder auch dem Volkswohl Bund, welche ebenso erst ab 50.000 Euro privater BU-Renten eine Anrechnung machen.

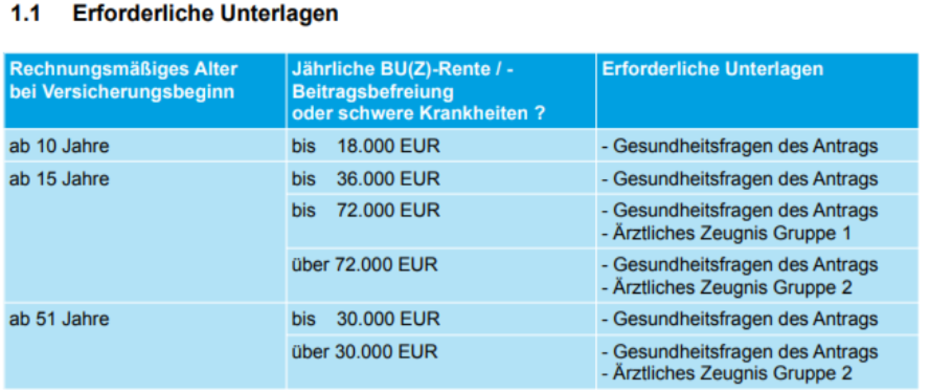

Ab wann erfolgt bei der Stuttgarter eine ärztliche Untersuchung in der Berufsunfähigkeitsversicherung?

Die Stuttgarter befindet sich hier nun auch an der Spitze bei den Versicherern. Ab einer beantragten monatlichen BU-Rente von 3.000 Euro erfolgt eine recht umfangreiche ärztliche Untersuchung / Zeugnis. Bis zum Update 01 / 2024 befand man sich im Mittefeld mit 2.500 Euro aber der Trend ging mittlerweile doch stark Richtung 3.000 Euro. So ist das z.B. bei der Allianz, HDI, Canada Life, Bayerische oder Baloise der Fall. Manche davon zählen jetzt auch nicht zu den größten Versicherern am Markt. Die Gehälter sind ja in den letzten Jahren extrem stark gestiegen, von daher sollte diese Grenze jetzt flächendeckend mal angehoben werden. Bei der Stuttgarter wurde nun auch auf die 3.000 Euro angehoben.

Möchte man bei der Stuttgarter mehr als 3.000 Euro absichern, musst Du folgendes über Dich ergehen lassen:

“Ärztliches Zeugnis:

einschließlich Laborwerte: HIV-Test und kleines Blutbild: Ery, Hb, Hkt, MCH, MCHC, MCV, Leuko, Thomb, GGT, GPT, Cholesterin, HDL, Triglyceride, Kreatinin, NBZ oder HbA1c, Urin Stick, BKS “

Das sind grundsätzlich Werte, welche der Schreiber des Beitrages selber nicht mal im Blick hat. Von daher halten wir eine ärztliche Untersuchung im Zusammenhang mit dem Antrag zur Berufsunfähigkeitsversicherung sogar für recht gefährlich.

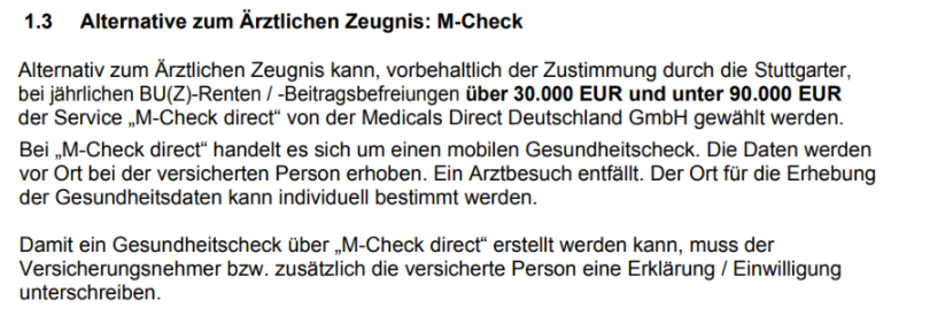

M-Check der Stuttgarter ein Vorteil für mich?

Wie auch einige andere Versicherer wirbt die Stuttgarter in der Berufsunfähigkeitsversicherung für den M-Check.

Wir halten davon aber eher wenig, denn wir geben die Gesundheitsdaten somit aus der Hand und sind nicht mehr Herr im eigenen Haus. Teilweise kommt es am Markt gut an, ist aber eher etwas für die unwissenden Vermittler. Faule möchten wir jetzt nicht schreiben. Wir sehen hier aber mehr Risiko als Chance.

Was ist, wenn ich mehr als 3.000 Euro bei der Stuttgarter absichern möchte?

Möchtest Du mehr als 3.000 Euro absichern, so empfehlen wir Dir die Aufteilung auf zwei Versicherer. Damit umgehst Du die ärztliche Untersuchung bei der Stuttgarter. Liegt Dein Absicherungswunsch also bei 4.000 Euro, nimmst Du einfach 2.000 Euro bei der Stuttgarter und 2.000 Euro bei einer weiteren Gesellschaft. Einen kleinen Praxiseinblick haben wir im Artikel “Fälle aus der Praxis – so sichern wir hohe Renten in der Berufsunfähigkeitsversicherung” hinterlegt.

Eine Aufteilung empfehlen wir übrigens auch angehenden Akademikern, um später extrem flexibel auf die Erhöhungsmöglichkeiten zu reagieren. Ob man dann die Stuttgarter in die nähere Auswahl nehmen sollte, lassen wir mal dahingestellt, kann aber mittlerweile nach dem Update durchaus in Betracht gezogen werden.

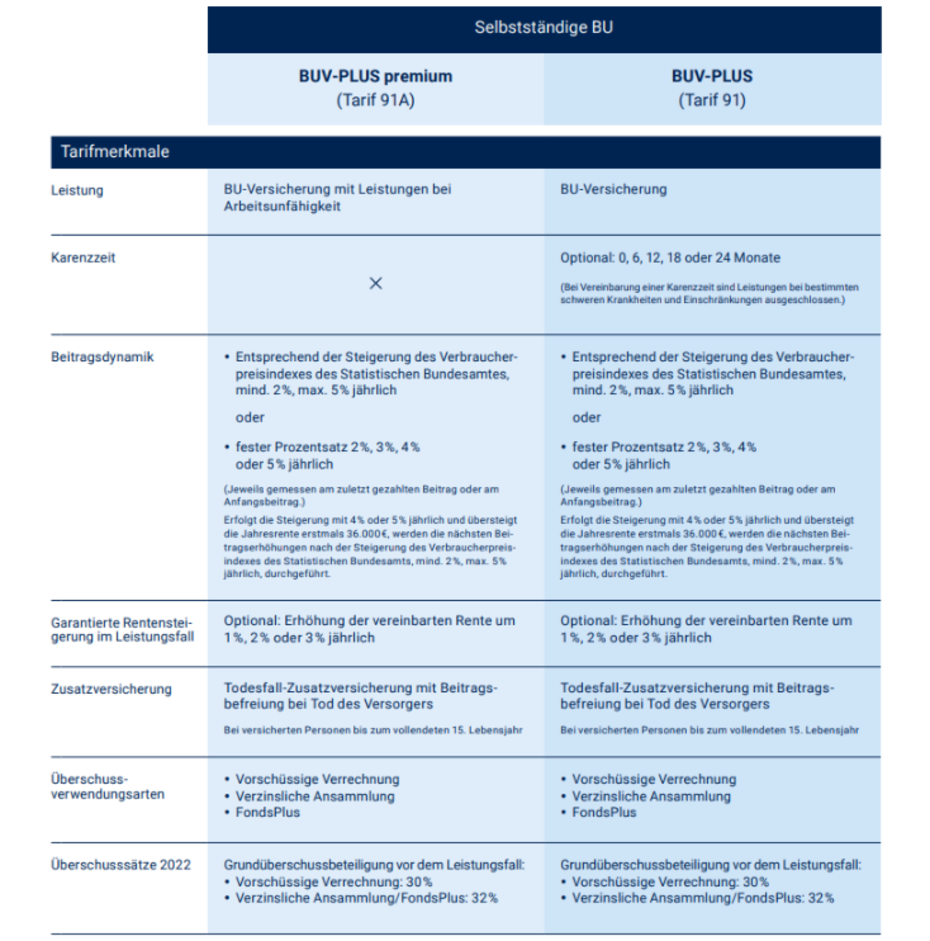

Was ist eigentlich der Unterschied zwischen der Stuttgarter BUV-Plus premium und BUV-Plus?

Wenn Du Dich für die Stuttgarter Berufsunfähigkeitsversicherung interessiert, stolperst Du evtl. über die beiden Tarifbezeichnungen. Prinzipiell gibt es keine wirklichen Unterschiede, außer dass die Premium Variante die Arbeitsunfähigkeitsklausel beinhaltet. Im einfachen Tarif kann zudem eine Karenzzeit eingebaut werden, aber davon halten wir eigentlich eher wenig.

Hier nochmals der Unterschied zwischen der BUV-Plus premium und dem BUV-Plus Tarif der Stuttgarter.

Bietet die Stuttgarter eine Absicherung bei schweren Krankheiten an?

Ja, das ist wiederum gar nicht mal so schlecht gelöst. Die Stuttgarter zahlt 15 Monatsrenten bei einer der folgenden schweren Krankheiten:

Diese Leistung erfolgt unabhängig von einer möglichen Berufsunfähigkeit, doppelt kassieren kann man aber nicht. Achte aber bitte auch auf die genaue Definition. Der einfache und gutartige Hautkrebs wird noch keine Leistung nach sich ziehen.

Die Definition bei Krebs wäre beispielsweise so bei der Stuttgarter:

Krebs im Sinne dieser Bedingungen ist ein bösartiges Zellwachstum, das durch unkontrolliertes Wachstum sowie das Eindringen in anderes Gewebe mit Metastasenbildung gekennzeichnet ist. Unter den Begriff „Krebs“ fallen auch die Tumorformen des Blutes, der blutbildenden Organe und des Lymphsystems einschließlich Leukämie, Lymphome und Morbus Hodgkin.

(2) Voraussetzung für unsere Leistungspflicht ist, dass bei der versicherten Person

- eine Chemotherapie oder eine Strahlentherapie begonnen wurde oder diese unmittelbar bevorsteht und mindestens eine Metastase in einem Lymphknoten festgestellt wurde oder -

- zur Behandlung der Krebserkrankung eine Knochenmarktransplantation durchgeführt wurde oder diese unmittelbar bevorsteht oder

- wegen der Schwere der Krebserkrankung eine palliative Therapie durchgeführt wird.

Dies ist nun durchaus eine gängige Definition. Manche sagen, dass es auch ein bisschen Marketing ist. Kann man so sehen, aber es gibt durchaus Fälle, wo man vielleicht gar nicht berufsunfähig ist, aber Anspruch auf diese Leistung bekommt.

4. Kann die Stuttgarter für Schüler eine Alternative sein?

Die Stuttgarter wirbt immer sehr für ihre Absicherung für Schüler. Das ist grundsätzlich sehr sinnvoll, denn wir halten die Berufsunfähigkeitsversicherung für Schüler für eines der besten Geschenke, welche man als Elternteil eigentlich machen kann.

Die Stuttgarter zeigt auch die Vorteile auf, welche wir auch immer wieder benennen:

Die Thematik der frühzeitigen Absicherung ist ja eines unserer Hauptkernthemen, mehrmals wöchentlich erreichen uns Anfragen zur Schüler Berufsunfähigkeit. Alleine auf unserer Homepage dürften 50 Artikel zu dem Thema geschrieben sein, von daher können wir uns hier schon als spezialisierter Schüler Versicherungsmakler fühlen. Wie stehen wir aber zur Berufsunfähigkeitsversicherung der Stuttgarter? Immerhin wirbt sie ja stark mit ihrer Absicherung?

Bei uns spielte die Stuttgarter Schüler Berufsunfähigkeitsversicherung keine Rolle

Die Gründe waren hier sehr vielfältig. Fassen wir diese stichpunktartig zusammen.

- Die Annahmequote bei Schülern ist extrem hart und da die Risikoprüfung der Stuttgarter dermaßen miserabel ist, kommen wir da schon nicht zusammen.

Schüler bleiben nicht für immer Schüler - umso wichtiger ist es, dass beim Ziehen der Nachversicherung keine neuen Risikofragen auftauchen. Das ist bei den Schwaben der Fall.Die Erhöhungsmöglichkeiten enden bei 2.500 Euro, darüber hinaus gibt es nur noch eine recht schwache Beitragsdynamik- Bei Schülern weiß man oft nicht, wo der Weg hingeht - es gibt keine Dienstunfähigkeitsklausel

Mit dem Update der Stuttgarter wurden zwei der wichtigsten Punkte sauber gestellt und somit kommt die Stuttgarter für Schüler durchaus in Betracht. Hier gibt es in unseren Augen mittlerweile massiv schlechtere Anbieter. Die Thematik mit der DU-Klausel lassen wir einfach mal drin. Sollten beide Eltern vielleicht Beamte sein und eine Beamtenlaufbahn wird angestrebt, dann findet man bei der Bayerischen, Condor oder Signal Iduna direkt eine Heimat mit integrierter DU-Klausel.

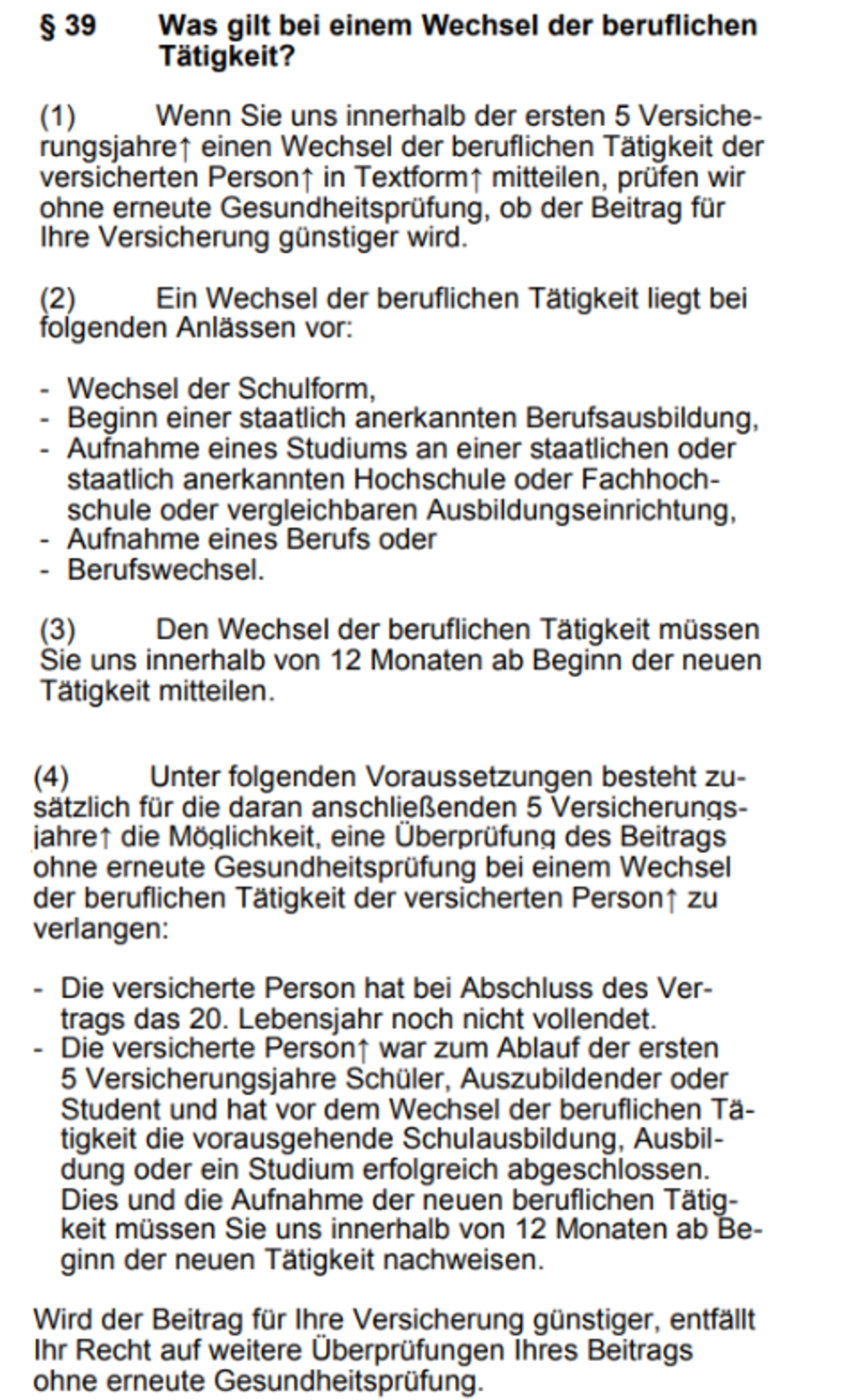

Die Thematik mit der beruflichen Besserstellung war bisher eigentlich nicht schlecht gelöst. Es gibt feste definierte Ereignisse, wo man seinen aktuellen Beruf überprüfen lassen kann & ob es günstiger wird.

Das geht deutlich schlechter am Markt.

Ebenso hat sich die Definition bei Berufsunfähigkeit für Schülern bei der Stuttgarter verbessert - der fett markierte Teil kam mit dazu.

Berufsunfähigkeit bei Schülern

Ist die versicherte Person Schüler, gilt die Schulausbildung als zuletzt ausgeübter Beruf. Definition Schulausbildung.

Als Schulausbildung gilt die Teilnahme am regulären Schulunterricht - ohne sonderpädagogischen Förderungsbedarf - an einer allgemeinbildenden Schule.

Dabei berücksichtigen wir den zuletzt besuchten Unterricht in seiner konkreten Ausgestaltung einschließlich der Hausaufgaben, der Bewältigung des Schulwegs sowie der Ausstattung des Schulgebäudes.

5. So sind die Beiträge der Stuttgarter Berufsunfähigkeitsversicherung

Bei der Stuttgarter sehen wir ebenso die komplette Markttendenz. Die schönen Risiken werden immer günstiger, dafür können sich die handwerklichen, körperlichen und teilweise sogar sozialen Berufe eine Berufsunfähigkeitsversicherung nicht mehr leisten (deshalb gilt auch = frühzeitige Absicherung). Anbei bekommst Du nun aber einen Einblick über die Beiträge der Stuttgarter - jeweils im Tarif Plus (ohne Premium, was ja quasi nur die AU-Klausel darstellt).

Student mit 1.000 € Absicherung bis 67 Jahre bei der Stuttgarter:

| Beruf/ Eingruppierung | Alter | Nettobeitrag | Bruttobeitrag |

|---|---|---|---|

| Student Humanmedizin | 20 Jahre | 33,33 € | 47,62 € |

| Student Wirtschaftsingenieurwesen | 20 Jahre | 30,30 € | 43,29 € |

| Student Sozialwissenschaft | 20 Jahre | 33,33 € | 47,52 € |

| Student Rechtswissenschaft | 20 Jahre | 30,30 € | 43,29 € |

| Student Wirtschaftsinformatik | 22 Jahre | 31,09 € | 44,41 € |

| Student Psychologie | 23 Jahre | 34,71 € | 49,58 € |

Angestellter mit 1.500 € Absicherung bis 67 Jahre bei der Stuttgarter:

| Beruf/ Eingruppierung | Bürotätigkeit | Alter | Nettobeitrag | Bruttobeitrag |

|---|---|---|---|---|

| Friseur | 0 % | 35 Jahre | 166,46 € | 237,80 € |

| Industriemechaniker | 30 % | 35 Jahre | 115,02 € | 164,31 € |

| Entwicklungsingenieur | 70 % | 30 Jahre | 52,18 € | 74,54 € |

| Schreiner | 0 % | 30 Jahre | 166,91 € | 238,44 € |

| Bürokaufmann | 100 % | 35 Jahre | 75,87 € | 108,38 € |

| Mathematiker | 100 % | 35 Jahre | 57,25 € | 81,78 € |

| Informatiker | 90 % | 30 Jahre | 57,79 € | 82,55 € |

| Bankkaufmann | 100 % | 35 Jahre | 69,53 € | 99,33 € |

Angestellter im öffentlichen Dienst mit 1.000 € Absicherung (mehr geht nicht) bis 62 Jahre (länger als 62 Jahre geht´s nicht):

| Beruf/ Eingruppierung | Bürotätigkeit | Alter | Nettobeitrag | Bruttobeitrag |

|---|---|---|---|---|

| Realschullehrer | 100 % | 40 Jahre | 93,36 € | 133,37 € |

Selbstständiger mit 2.500 € Absicherung bis 67 Jahre bei der Stuttgarter:

| Beruf/ Eingruppierung | Bürotätigkeit | Alter | Nettobeitrag | Bruttobeitrag |

|---|---|---|---|---|

| Allgemeinarzt | 60 % | 35 Jahre | 115,18 € | 164,55 € |

| Rechtsanwalt | 100 % | 40 Jahre | 103,59 € | 147,99 € |

| Steuerberater | 100 % | 30 Jahre | 86,37 € | 123,38 € |

Berechnungen Stand 05 / 2023

Wie man auch bei der Stuttgarter sieht, gibt es durchaus eine Differenz zwischen Netto- vs. Bruttobeitrag in der Berufsunfähigkeitsversicherung. Wie man im verlinkten Artikel aber durchaus nachlesen kann, spielt dies für uns keine größere Rolle. Zudem könnte die Stuttgarter auch über den Bruttobeitrag erhöhen, falls die Kalkulation komplett aus dem Ruder läuft.

Das finden wir aber nicht weiter dramatisch und sehen es als Ventil, falls z.B. mal eine extreme Pandemie kommen sollte. Was wäre sonst die Konsequenz? Insolvenz des Versicherers? Einige Versicherer verzichten noch darauf, wie die Universa, oder Swiss Life. Bei Canada Life ist es gänzlich anders, denn da gibt es nur einen festen Beitrag und die Beiträge können gar nicht erhöht werden. Aber das ist jetzt ein ganz anderes Thema….

In diesem Zusammenhang gibt es auch eine Leseempfehlung für “Was kostet eine Berufsunfähigkeitsversicherung?”.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über die BU-Versicherung der Stuttgarter? Dann frage bei uns an für ein Angebot!

6. Update & Downloads & Bewertungen zur Stuttgarter Berufsunfähigkeit

Update Stuttgarter Berufsunfähigkeitsversicherung

01 / 2024 / Update zur Nachversicherung, ärztlichen Untersuchung und einigen, weiteren Punkten

Anfang 2024 hat die Stuttgarter doch einige Schwachpunkte entfernt, welche wir bisher kritisiert haben. Man möge fast glauben, dass man unseren Artikel intensiv studiert hat und gezielt die von uns kritisierten Punkte verbesserte. Kann aber auch nur Zufall sein😉.

Fassen wir die Neuerungen der Schwaben nochmals zusammen:

- Bei der Nachversicherung wird nun auf eine erneute Risikoprüfung und nicht nur Gesundheitsprüfung verzichtet. Dies war für junge Leute in unseren Augen ein absoluter Knockout Punkt. Hier hat man diese Scharte also endlich ausgemerzt.

- Nun können direkt 3.000 statt wie bisher 2.500 Euro ohne ärztliche Untersuchung abgesichert werden. Die Grenzen haben sich also löblicherweise nach oben verschoben.

- Die Definition der Schulausbildung hat sich verbessert.

- Manche Beiträge für Schüler am Gymnasium haben sich verbessert.

- Ganz neu und sehr wichtig - zum einen wurde die Nachversicherung von 2.500 auf 3.000 Euro erhöht, darüber hinaus geht nun aber auch die Karrieregarantie bis zu 6.000 Euro. Zwar leider nicht für Selbstständige und befristete Angestellte (kommt ja bei Ärzten im Krankenhaus gerne mal vor), aber die erste Einführung ist auf jeden Fall gelungen. Somit wird man für junge Leute plötzlich wieder sehr interessant.

- Die Verlängerungsoption wurde von 50 auf 55 Jahren erhöht - sprich, wenn der Gesetzgeber jetzt das Renteneintrittsalter erhöht. Zudem profitiere nun auch endlich Mitglieder im Versorgungswerk.

Diese ganzen Veränderungen haben uns natürlich jetzt auch veranlasst, einen umfangreichen Blogartikel mit "Heimlich, still und leise - Update der Stuttgarter Berufsunfähigkeitsversicherung" zu schreiben. Hier gehen wir nochmals verstärkt auf diese Punkte ein.

Testergebnisse & Bewertungen über die Stuttgarter

Die üblichen Verdächtigen sehen die Stuttgarter Berufsunfähigkeitsversicherung so in ihren Test´s:

| Herausgeber | Bewertung | Stand/ Ausgabe |

|---|---|---|

| Franke & Bornberg | FFF+ | hervorragend (Note 0,5) | 01/2022 |

| Morgen & Morgen | 5 Sterne | ★★★★★ | sehr gut | 05/2022 |

| Check 24 | Tarifnote: Gut (Note 1,7) | 05/2023 |

| Stiftung Warentest/ Finanztest | Sehr Gut (Note 1,3) | 05/2021 |

Um es offen zu sagen - wir schenken Testergebnissen, die mit Punkten, Noten, Eulen, Sternen oder anderen Symbolen versehen sind, kaum Beachtung. Die Praxis, Testergebnisse als vermeintlich gute Marketingstrategie zu nutzen, nimmt inzwischen inflationäre Ausmaße an. Als Beispiel: In einer bekannten Verbraucherzeitschrift erhielten 58 von 75 geprüften Tarifen die Note "sehr gut". Wenn ein Versicherer dann ein aussagekräftiges Siegel dafür erwerben möchte, wird eine Nutzungsgebühr von satten 25.000 Euro fällig. Auf diese Weise funktioniert auch der Markt für Bewertungen…

Auch Quoten von Prozessen, Leistungen oder der Annahme spielen keine Rolle bei uns

Wir möchten betonen, dass wir wenig Wert auf Kennzahlen wie Prozess- oder Leistungsquoten sowie Annahmequoten legen. Diese Messgrößen sind unserer Meinung nach völlig irrelevant und bieten keine Entscheidungshilfe.

Auch die Frage, ob eine Rechtsschutzversicherung im Zusammenhang mit einer Berufsunfähigkeitsversicherung notwendig ist, lässt sich nicht pauschal beantworten. Wir halten eine Rechtsschutzversicherung generell für sinnvoll, nicht nur im Zusammenhang mit einer Berufsunfähigkeitsversicherung, sondern auch als Absicherung gegen andere Risiken. Im Fall einer Berufsunfähigkeit empfehlen wir jedoch einen Versicherungsberater aus der Praxis als bessere Wahl. Eine Rechtsschutzversicherung tritt nämlich erst im Schadensfall ein, wenn die Ablehnung bereits erfolgt ist. Soweit sollte es unserer Ansicht nach gar nicht erst kommen…

Mehr zu dieser Thematik findest Du auch im Artikel “Unsere Vorgehensweise im Leistungsfall Berufsunfähigkeitsversicherung”.

Download von nennenswerten Unterlagen der Stuttgarter:

- Annahmerichtlinien Stuttgarter Berufsunfähigkeitsversicherungen01 / 2024

- Produktsteckbrief Stuttgarter Berufsunfähigkeitsversicherung 01 / 2024

- Vertragsbedingungen Stuttgarter Premium Berufsunfähigkeitsversicherung 01 / 2024

- Reportage "Berufsunfähig" Stuttgarter Berufsunfähigkeitsversicherung 05 / 2023

- Antrag & Vorvertragliche Vertragsbedingungen Stuttgarter Ingenieur 03 / 2024

7. Fazit & Erfahrungen zur Stuttgarter Berufsunfähigkeitsversicherung

Wie oben schon angedeutet, finden wir die Stuttgarter durchaus als ein sympathisches Unternehmen. Die Rechtsform gefällt uns, der Fokus auf freie Berater. Bisher spielte die Stuttgarter aber keine nennenswerte Rolle bei uns, da insbesondere die technische Ausgestaltung nicht ausreichend in unseren Augen gewesen ist.

Umso erfreulicher ist die Tatsache, dass die Stuttgarter in der Berufsunfähigkeitsversicherung sich nun endlich von anderen Versicherern wie der LV 1871 inspirieren haben lassen. Endlich wurden einige - vornehmlich für junge Personen - Schwachpunkte ausgemerzt.

Die extrem strenge und eigentlich schwache Risikoprüfung kommt aber wohl weiterhin dazu. So verwunderte es uns nicht, dass die Stuttgarter in unserer täglichen Beratung in der Berufsunfähigkeitsversicherung nahezu keine Rolle spielt, dies könnte sich jetzt aber ein bisschen ändern. Wir versperren uns nicht für die Stuttgarter, aber unsere Pflicht als Makler ist, auf der Seite des Kunden zu sein und die nahezu beste Möglichkeit am Markt aufzuspüren. Jetzt schafft es die Stuttgarter definitiv wieder in den erweiterten Kreis bei uns zu kommen und wird nun auch intensiver beobachtet.

Hier noch ein Teil des alten Statements, welches wir jetzt so drin lassen, aber nicht mehr so aktuell ist:

"Wir beobachten deshalb die Stuttgarter weiterhin von der Außenlinie, aber . Vielleicht ändert sich unser Urteil in einigen Jahren. Manch biederer Versicherer hat ja in der Vergangenheit einen fulminanten Tapetenwechsel hingelegt. Vielleicht passiert das auch bei den Schwaben. Bis dahin ziehen wir in unserer Praxisberatung andere Versicherer vor. So ehrlich sind wir. Möchtest Du trotzdem zur Stuttgarter, dann darfst Du natürlich auch bei uns anfragen. Erwarte aber ehrliche Worte. Letztendlich muss aber der Wurm dem Fisch schmecken und nicht dem Angler."

Damit möchten wir Dir auch aufzeigen, dass unsere Artikel auch immer wieder aktualisiert werden und nicht nur "Einmal geschrieben, gute Platzierung in Google und nach uns die Sintflut".

Pressenachklang zur Stuttgarter BU-Versicherung

03.04.2024 / Wie in diesem Artikel beschrieben, haben die Stuttgarter ihrer BU Anfang 2024 ein ordentliches Update verpasst. Mit starken Verbesserungen vor allem für jüngere Leute mit deutlich attraktiveren Nachversicherungsmöglichkeiten und mit dem Verzicht auf eine erneute Risikoprüfung ist auf jeden Fall ein deutlicher Sprung nach vorne gelungen im Marktvergleich mit Abzügen in der B-Note. Die Details kannst Du auf der Website vom Magazin Das Investment nachlesen.

Sichere Deine finanzielle Zukunft ab!

Mit unserer unabhängigen Beratung kommst Du zur passenden Berufsunfähigkeitsversicherung.

Jetzt kostenlos beraten lassen