Warum Du knapp 20 Prozent mehr absichern musst als gedacht in der Berufsunfähigkeitsversicherung

| Berufsunfähigkeit

Provokante Aussage, welche wir aber mit Fakten untermauern werden. In unserem Aufnahmebogen fragen wir bekanntlich nach der gewünschten Absicherungshöhe, um schon eine gewisse Grundtendenz zu bekommen, für die Wünsche unserer Interessenten. Dies ist für uns auch ein wichtiger Indikator, ob wir die Anfrage überhaupt annehmen können. Zeit ist für uns auch immer kostbarer und wenn jemand 700 Euro (ohne bisherige BU-Absicherung) im Angestelltenverhältnis absichern möchten, dann hat man den Sinn einer Statusabsicherung nicht verstanden. Möchte man seinen (künftigen) Status nicht absichern, dann benötigt man auch keine Berufsunfähigkeitsversicherung.

Ausnahmen bestehen natürlich für Schüler & Studenten, wo es natürliche Obergrenzen gibt. Einerseits sind das die Annahmerichtlinien der Gesellschaft. Die sonst sehr gute Schüler Berufsunfähigkeitsversicherung der LV 1871 lässt nur 1.100 Euro an monatlicher Absicherung zu (Ausnahme = Schüler auf der gymnasialen Oberstufe mit 1.500 Euro). Andererseits auch die finanziellen Möglichkeiten während der Schul- wie Studienphase. Hier kann natürlich der Geldbeutel etwas klammer sein. Hier sehen wir die Sicherung des Gesundheitszustandes, der Berufseinstufung sowie des Eintrittsalters als den wichtigsten Punkt an. Durch viele Nachversicherungsoptionen kann die BU-Rente anschließend bedarfsgerecht erhöht werden.

Warum solltest Du nun 20 Prozent mehr absichern als gewünscht?

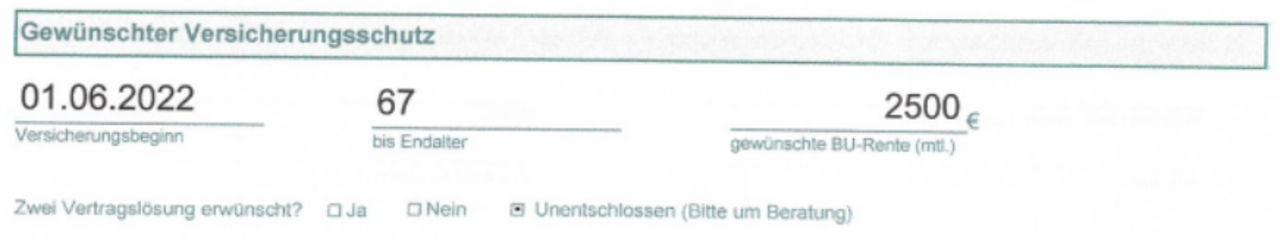

Nehmen wir mal eine Anfrage aus Mai 2022 von einem Fachinformatiker & Teamleiter. Dieser gab an, dass er eine BU-Rente von 2.500 Euro wünscht.

Wichtig ist hierbei natürlich auch immer, dass die Grenze finanziell angemessen ist. Das sind oftmals 60 Prozent des Bruttogehaltes. Das ist in diesem Fall der Fall, da sich 2021 das Bruttojahresgehalt auf knapp 90.000 Euro belief.

Warum sind die 2.500 Euro jetzt gar nicht angemessen?

Es wird eine Abgabe im Leistungsfallsofort und immer wieder vergessen. Du musst weiterhin Krankenversicherungsbeiträge zahlen. Diese sind bei knapp 20 Prozent mittlerweile angekommen.

Bist Du berufsunfähig, aber bekommst keine Erwerbsminderungsrente vom Staat (sprich, Du kannst keinerlei Tätigkeiten mehr am regulären Arbeitsmarkt ausführen), so wirst Du freiwillig gesetzlich krankenversichert. Hier musst Du auf alle Einkunftsarten Krankenversicherungsbeiträge leisten.

Im Moment liegen die Krankenversicherungsbeiträge neben den Zusatzbeiträgen bei knapp 17 Prozent, Tendenz ist aber stark steigend. Aus diesem Grund gehen wir auch pauschal von 20 Prozent aus, um künftige Erhöhungen vorweg zu nehmen. Alternativ wird der Leistungskatalog der gesetzlichen Krankenversicherung ggf. künftig auch geringer werden, um die Beiträge stabiler zu halten. Auch dadurch könnten Dir Mehrkosten entstehen, wenn z. B. die Zuzahlung für ein Medikament steigt oder eine Behandlung nur noch bis zu einem gewissen Pauschalsatz übernommen wird.

Somit sind 20 Prozent ein guter Indikator, welche Du auf Deine gewünschte BU-Rente aufschlagen musst.

Im obigen Fall unseres Fachinformatikers wären das also ca. 2.000 Euro Rente gewesen, mit welchen man rechnen sollte. Danach sollte noch beachtet werden, dass kein Cent mehr in die gesetzliche Rentenversicherung eingezahlt wird und somit die private Altersvorsorge massiv nach oben gefahren werden muss. Ob das jetzt durch Aktienfonds, ETFs, Immobilien, Sparbuch, Bitcoin oder dem Kopfkissen passiert, steht erst einmal auf einem anderen Blatt. Auch dies musst Du bedenken. Nehmen wir dafür einen Pauschalbeitrag von 500 Euro her, sind wir nur noch bei 1.500 Euro an monatlichen Einnahmen.

Dies kann in einer mittelgroßen Stadt vielleicht schon schwierig werden, als bisheriger Haupternährer einer Familie vielleicht sogar unmöglich.

Für uns ist die gewünschte BU-Rente zu Beginn schon wichtig als Indikator

Eine qualitativ hochwertige Beratung zur Berufsunfähigkeitsversicherung zeichnet es ja auch aus, dass wir dezent den Finger in die Wunde legen. Das ist unser Job. Wir beschäftigen uns täglich mit der technischen Ausgestaltung, ein normaler Verbraucher / Interessent (hoffentlich) nur einmal in seinem Leben mit einer Berufsunfähigkeitsversicherung. Klar, es gibt mittlerweile Google, verschiedene Verbrauchermagazine oder den Kumpel im Sportverein. Viele Informationen, die man aber gar nicht so richtig einordnen kann. Das ist dann unser Job, dass wir die richtigen Fragen und Anregungen stellen, ohne aber penetrant zu sein. Deshalb schreiben wir auf unserem Blog & Homepage sehr viel praxisorientierte Beiträge, welche Dir helfen auf dem Weg zur passenden Berufsunfähigkeitsversicherung - gerne aber mit uns an der Seite.

Unser Informatiker besann sich eines besseren und nahm die Empfehlung an

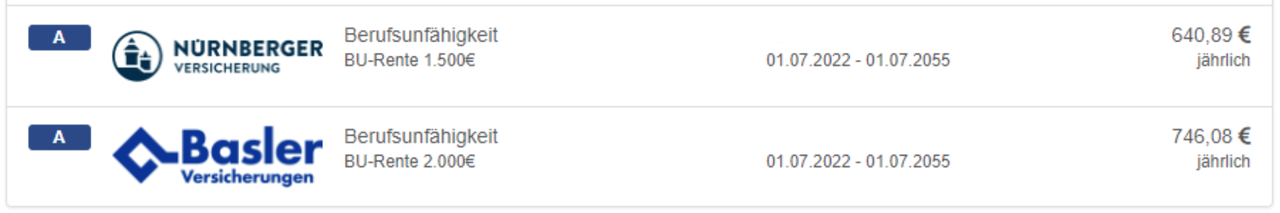

Sehr gutes Einkommen, ein gewisser Lebensstandard, Familienplanung im Gange. Faktoren, wo man einsieht, dass die gewünschten 2.500 Euro zu gering sind. Konkret in diesem Fall wurden anschließend insgesamt 3.500 Euro abgesichert, aufgeteilt auf zwei Versicherer, mit der Nürnberger sowie der Basler Versicherung.

Die Aufteilung der BU-Rente hatte jetzt zwei nennenswerte Gründe:

- Eine ärztliche Untersuchung / Ärztliches Zeugnis war nicht gewünscht. So umgeht man auch etwaige Untersuchungsergebnisse, welche hinderlich sein könnten und auch die Mitsprache des Rückversicherers (wobei es hier unterschiedliche Höhen des Mitspracherechts gibt)

- Unser Kunde sichert sich umfangreiche Nachversicherungsgarantien, falls es nochmals einen Karrieresprung gibt oder die Inflation weiter vorantreibt, welche durch eine normale Beitragsdynamik nicht aufgefangen werden kann. Bei der Basler gibt es seit 01 / 2022 eine Nachversicherungsmöglichkeit bis 4.000 Euro, bei der Nürnberger seit dem großen Update der BU4 Future bis 3.000 Euro + ggf. Karrieregarantie.

Eine vorherige anonyme Risikovoranfrage wurde natürlich auch gemacht – die beiden Gesellschaften haben normal angenommen. Die Alte Leipziger war auch mit im Bunde, diese hat aber einen Ausschluss der Skoliose einschließlich Folgen in Aussicht gestellt. Somit wurde unser Bild wieder bestätigt, dass die Risikoprüfung der Alten Leipziger derzeit nicht auf dem besten Niveau agiert gegenüber anderen Gesellschaften. Dies aber nur am Rande.

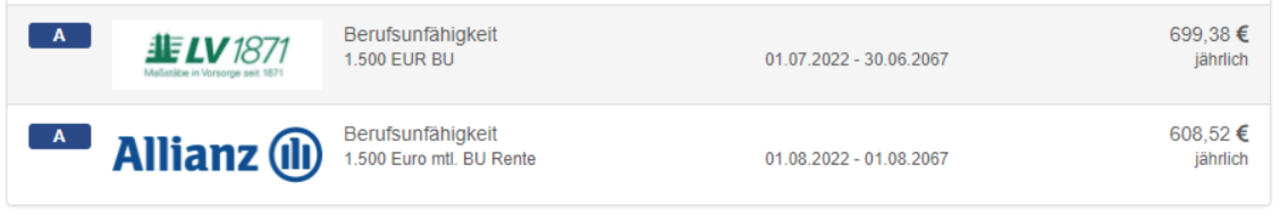

Bei einem Controller dieselbe Thematik – Wunsch zu Beginn 2.250 Euro vs. 3.000 Euro beim Abschluss

Unser Controller wünscht sich zu Beginn in unserem Anfragebogen 2.250 Euro bei einem Jahresbruttoeinkommen von ca. 71.000 Euro.

Wir zeigten ihm also wieder intensiv auf, wie die Krankenversicherungsbeiträge im Leistungsfall zu verstehen sind. Ebenso natürlich, dass auch die Einzahlung in die gesetzliche Rentenversicherung stoppt. So war es nicht verwunderlich, dass letztendlich zwei Anträge mit jeweils 1.500 Euro gestellt wurden nach einer umfangreichen Risikovoranfrage (zwei normale Annahme bei der LV 1871 sowie bei der Allianz, ansonsten gab es Ausschlussklauseln & Risikozuschläge).

Wir freuen uns natürlich immer sehr, wenn unsere Ideen auf fruchtbaren Boden stoßen. Nichts ist ärgerlicher, als wenn man auch noch finanzielle Sorgen besitzt, wenn man eh krank ist. Es hat sich im Leistungsfall noch niemand über zu viel Geld beschwert, aber schon über eine zu geringe Absicherung und / oder (bei wahrscheinlich langanhaltender Berufsunfähigkeit) keiner Leistungsdynamik / garantierten Rentensteigerung im Leistungsfall.

Bist Du in der privaten Krankenversicherung? Dann gilt die 20 Prozent Regel nicht, aber …

Du musst einfach die vollen Kosten auf die private Krankenversicherung entrichten. Es entfällt somit der Arbeitgeberanteil, den Du nun privat tragen musst. Liegt Dein voller monatlicher Beitrag bei 700 Euro, musstest Du 350 Euro dafür entrichten. Im Falle, dass Du Deinen zuletzt ausgeübten Beruf nicht mehr ausüben kannst, wird Dir der volle Beitrag (also die 700 Euro) aufgebürdet. Somit kann man pauschal nicht von 20 Prozent ausgehen, sondern diese liegen individuell. Möchtest Du als privat Krankenversicherter nur 2.000 Euro in der Berufsunfähigkeitsversicherung absichern, so liegen im Leistungsfall die Kosten für Deine Krankenversicherung schon bei über 30 Prozent Deiner Einnahmen. Kein gesunder Wert. Eine standesgemäße Absicherung ist somit sehr wichtig.

Wahlweise könntest Du – falls gesundheitlich noch möglich – einer kleinen versicherungspflichtigen Tätigkeit nachgehen, sodass Du den KV-Status einer Pflichtversicherung in der gesetzlichen Krankenversicherung bekommst. Ob das jedoch erstrebenswert ist, lassen wir mal dahingestellt. Im Krankheitsfall möchte man doch die bestmöglichste gesundheitliche Versorgung und diese wird in der gesetzlichen Krankenversicherung nicht der Fall sein.

Wie hoch sollte also meine Höhe in der Berufsunfähigkeitsversicherung sein?

Pauschale Antwort = so hoch, wie es die Annahmerichtlinien der Versicher (er) zulassen. Diese sind meistens bei 60 Prozent des Bruttogehaltes. Das ist auch ein guter pauschaler Wert, mit welchem man rechnen sollte. Bei absoluten Topverdienern kann diese Höhe auch etwas aufgeweicht werden. Ob nun 7.000 oder 8.000 Euro abgesichert sind (= Empfehlung Blogbeitrag „Fälle aus der Praxis – so sichern wir hohe Renten in der Berufsunfähigkeitsversicherung ab!“), ist irgendwann nicht mehr akut. Dann geht’s hier um die Frage, ob man dreimal oder nur einmal im Jahr in den Urlaub fährt oder sich noch einen Nachtisch gönnt bei einem gewissen Lebenswandel. Für die meisten unserer (akademischen) Kunden dürfte eine Absicherung von 60 Prozent aber angemessen sein, um auch weiterhin seinen Status abzusichern, den man zu gesunden Tagen der beruflichen Tätigkeit ausgeübt hat.

Manche Internetportale oder Verbrauchermagazine offerieren, dass 75 Prozent des Nettoeinkommen genügen. Das ist in unseren Augen aber ein Fehler. So kommen auch die wohl oben genannten niedrigeren BU-Renten her. Nimm bitte mindestens pauschal einfach die 20 Prozent darauf oder orientierte Dich bitte zu Beginn an den 60 Prozent.

Dies gilt auch bei steigendem Gehalt. Somit sollte besonders in jungen Jahren die Annahme der Beitragsdynamik Pflicht sein, ebenso nutze aktiv die Möglichkeiten der Nachversicherung. Immerhin findet hier keine Gesundheitsprüfung statt, bei guten Gesellschaften sogar auch keine Risikoprüfung.