Faktorprämie Value (günstige) Aktien in Deiner Weltportfolio

Wissenschaftliche Mehrrendite für Dich!

Durch unser Weltportfolio machen wir bekanntlich einen klaren, prognosefreien und wissenschaftlichen Ansatz für unsere Anleger. Ganz nüchtern erarbeiten wir einen gemeinsamen Investmentstil, welcher unabhängig von aktuellen und künftigen Marktwertungen ist. Unser Ansatz ist vor allem:

Im Artikel “Große Aktien reduzieren, sagt die Wissenschaft!” gehen wir sehr stark auf die Faktorprämie der Unternehmensgröße ein. So haben kleinere Unternehmen langfristig eine höhere Rendite als große Unternehmen. Schauen wir uns aber mal die Faktorprämie des relativen Preises an.

1. Die Bedeutung von Disziplin im Value Bereich

Value Aktien schwanken extrem stark und die Mehrprämie kann nicht jeden Tag eingesammelt werden. Unsere Value-Strategien verfolgen das Ziel einer kontinuierlichen Ausrichtung, da wir davon ausgehen, dass sich jeden Tag eine positive Value-Prämie ergibt. Es kann jedoch Phasen geben, in denen negative Prämien realisiert werden, deren Vorhersagbarkeit derzeit nicht gegeben ist. Niemand hat nämlich bekanntlich die Glaskugel. Es gibt jedoch klare Hinweise darauf, dass die Value-Prämie oft in konzentrierter Form auftritt. Daher ist es am besten, die Value-Prämie kontinuierlich zu nutzen, indem sie konsequent umgesetzt wird. Stichwort = Dabeibleiben. So nutzt man idealerweise die Mehrprämie, welche Dir der Markt beschert. Das heißt aber auch immer, standhaft zu bleiben, wenn eine andere Strategie (z.B. Wachstumstitel im Softwarebereich) derzeit besser läuft.

Die letzten Value-Jahre im Kontext:

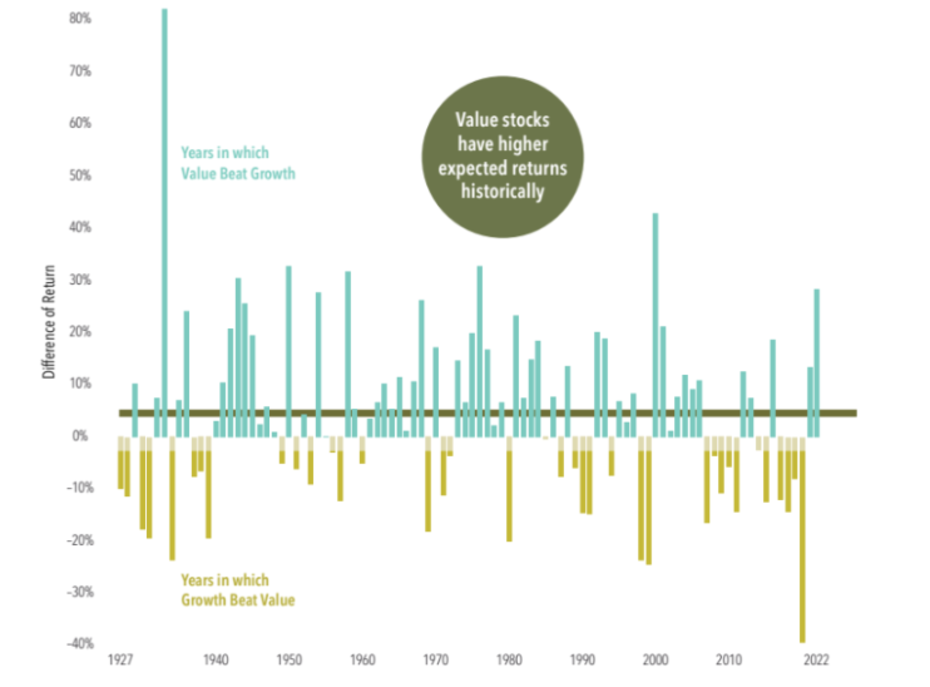

In den letzten Jahren haben Value-Aktien starke Wertfluktuationen gezeigt und damit deutlich gemacht, dass auch zuverlässige Prämien kurzfristig stark schwanken können:

- Die 2,5 Jahre bis Dezember 2022 waren für Value-Investoren eine der besten in der Geschichte des US-Aktienmarktes (über diesen gibt es die längsten Aufzeichnungen). Value Aktien konnten Wachstumsaktien um 22,1 Prozent pro Jahr übertreffen.

- Die drei Jahre davor gehörten Value Aktien aber zu mit einer Minder Rendite von 20,7 Prozent zu den schwächsten (das war auch die Hochzeit, wo jeder in Tech investieren wollte & viele sitzen jetzt auf einem Minus von 60-70-80 % mit einigen Werten.

- Wichtig ist, dass Du Dich nicht von Durststrecken abhalten lässt, denn sonst verpasst man immer das beeindruckende Comeback der Value Prämie.

Kurz am Rande: Der wohl erfolgreichste Investor aller Zeiten, Warren Buffet, ist zudem auch ein bekennender Value-Investor. Wir mögen zwar generell keinen Personenkult bei der Anlagestrategie, aber es sei nur mal am Rande erwähnt. Bei Warren Buffet ist es aber eher der gesunde Menschenverstand, der ihn antreibt (günstige Aktien steigen stärker) als wissenschaftliche Kennzahlen. Schön, wenn sich beide aber treffen - Warren Buffet & Wissenschaft.

2. Holpriger Weg der Value Aktien, welcher sich aber belohnt macht

Value-Aktien konnten langfristig Mehrrenditen gegenüber Growth-Aktien erzielen, der Weg zu diesen Mehrrenditen war jedoch holprig. Wer Kurs hält, wird unter Umständen für seine Disziplin belohnt.

Value Investing folgt einem einfachen Prinzip: Wer weniger für zukünftige Cashflows (Gewinne des Unternehmens) in einer bestimmten Höhe bezahlt, kann mit höher erwarteten Renditen rechnen. Das ist eines der fundamentalsten Prinzipien der Geldanlage. Die Value-Prämie wird nicht nur durch empirische Daten mehrerer Jahrzehnte untermauert; die Analysen zeigen auch, dass Anleger mit Value-Strategien Deine erwarteten Renditen erhöhen können.

Die folgende Graphik zeigt aber die Holprigkeit und dass die Value-Prämie sich sehr unterschiedlich zeigt:

Man merkt auch, wie gewaltig die Value-Prämie teilweise ab und an zuschlägt.

Somit werden im wissenschaftlichen Weltportfolio bei uns günstige Substanzaktien gegenüber Wachstumsaktien etwas übergewichtet. Dieses Prozedere wird bei fast 12.000 Unternehmen angewendet in unserem breit umfassenden Portfolio. Wir empfehlen also, dass Anleger (also Du) bei der Entscheidungsfindung auf etablierte und wissenschaftlich fundierte wirtschaftliche Prinzipien zurückgreifen. Eine davon sagt schlichtweg aus, dass günstigere Unternehmen eine höhere Wertentwicklung besitzen als Wachstumsunternehmen.

Bitte beachte auch immer, dass sich die Faktorprämien nicht zeitgleich immer addieren lassen.

Aufgrund der gegenseitigen Beeinflussung von Faktorprämien kann die Rendite mehrerer Faktoransätze nicht einfach addiert werden. Diese Wechselwirkungen variieren nicht nur von Prämie zu Prämie (=Mehrrendite), sondern können sowohl positiv als auch negativ sein. Das bedeutet, dass verschiedene Faktorprämien sich gegenseitig verstärken können, aber auch abschwächen. Das Blöde daran = niemand weiß, wie morgen die Kurse sind und welche Prämien jetzt dann am Markt auftreten werden.

3. Achte auf Deine Bereitschaft bzgl. Schwankungen - diese können höher ausfallen bei Value!

Bei der Bewertung des Strebens nach höheren Renditen sollten Anleger ihre Toleranz für potenzielle Minderrenditen berücksichtigen. Wenn Du beispielsweise nach einer Phase der Schwäche die Gewichtung bei Value-Anlagen reduziert, besteht die Möglichkeit, dass Du auch einen Teil der anschließenden Erholung verpasst - eine unglückliche Kombination. Es ist ratsam, einen Kompromiss zu finden, mit dem man leben kann, denn letztendlich wird man feststellen, dass nach dem Regen irgendwann der erwartete Sonnenschein folgt. Das macht sich bei Value-Komponenten extrem bemerkbar.

Aus diesem Grund erstellen wir gemeinsam mit Dir einen Investmentplan und gehen vorher intensiv Dein Risikoprofil durch, welches ebenso einen wissenschaftlichen Ansatz besitzt. Wir und auch Du (der Unterschied bei Dir = es kostet Dich eine Menge Geld, wenn Du Deine Strategie immer wieder umwirfst) haben keine Freude daran, ständig prozyklisch zu handeln, nur weil (auf Bayerisch gesagt) die nächste Sau durchs Dorf getrieben wird.

Falls Dir dieser Ansatz gefällt und Du Nachhaltig denkst - wir können diesen auch für dich so gestalten, wie wir im Artikel "Kann das wissenschaftliche Weltportfolio auch nachhaltig sein?" beschrieben haben.