Unfallversicherung trotz einer Berufsunfähigkeitsversicherung?

Brauche ich noch eine Unfallversicherung, wenn ich eine BU habe?

1. Was ist eigentlich der Unterschied zwischen Unfall- und Berufsunfähigkeitsversicherung?

Nach einer erfolgreichen Beratung zur Berufsunfähigkeitsversicherung folgt oft die Frage, ob man die vorhandene Unfallversicherung noch benötigt bzw. man noch eine zusätzlich abschließen soll, falls noch keine vorhanden ist.

Was sichert eigentlich die Berufsunfähigkeitsversicherung ab?

Im Idealfall Deinen Status. Dir soll es finanziell genauso gut gehen (auch nach allen Abzügen im Leistungsfall), wenn Du Deinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben kannst zu über der Hälfte Deiner gewöhnlichen Arbeitszeit. Der Grund der gesundheitlichen Einschränkung spielt hierbei keine Rolle und kann u.a. folgendes sein:

- Psychische Erkrankungen wie eine Depression, Angststörung, etc.

- Jegliche Erkrankungen rund um den orthopädischen Bereich (Bandscheibenvorfall, Knieprobleme, etc.)

- Jegliche Arten von Krebs (Tumore)

- Schlaganfall, Herzinfarkt und alle weiteren Erkrankungen der inneren Organe

- Selbstverständlich auch Erkrankungen rund um Covid 19 (wo teilweise die Langzeitschäden auch noch nicht ersichtlich sind) - selbst extreme Impfschäden wären versichert

- Selbstverständlich auch Unfälle jeglicher Art (hier kommt die Überschneidung zur Unfallversicherung)

Es spielt somit keine Rolle, aus welchem medizinischen Grund Du Deinen Beruf nicht mehr ausüben kannst. Es ist zudem natürlich auch nicht von Relevanz, ob Du Dir die Krankheit während des Berufslebens, in der Freizeit oder zuhause eingefangen hast. Die Berufsunfähigkeitsversicherung ist die umfassendste Absicherung, wenn es um die eigene Arbeitskraft geht. Sie sichert auch genau Deine ausgeführte Tätigkeit ab und nicht jeglichen Beruf. Bist Du derzeit Ingenieur, Controller oder Bürokauffrau, kannst Du nicht auf eine andere Tätigkeit verwiesen werden. Das wäre nur bei einer Erwerbsunfähigkeitsversicherung der Fall, welche aber mittlerweile ein Nischendasein fristet. Nur noch in ganz wenigen Altverträgen findet man zudem die berühmte “Abstrakte Verweisung” - welche besagt, dass Du auf einen anderen Beruf verwiesen werden kannst.

Sollte es zum Leistungsfall kommen, bekommst Du eine monatliche Rente ausbezahlt bis zum Versicherungsende (welches idealerweise bei 67 Jahren liegt, einschließlich Verlängerungsoption). Vereinfacht ausgedrückt - die BU-Rente ersetzt damit Dein Arbeitseinkommen / Lohn. Es gibt zu Beginn aber i.d.R. keine Einmalzahlung für Dich (wobei aber rückwirkend geleistet wird - ab dem ersten Tag der Berufsunfähigkeit).

Was sichert eigentlich die Unfallversicherung ab?

Die Unfallversicherung ist von der Absicherung natürlich viel eingeschränkter. Du bekommst Leistung aus einer Unfallversicherung, wenn Du nach einem erfolgten Unfall eine dauerhafte Invalidität / Einschränkung hast.

Es spielt hierbei keine Rolle, wo der Unfall passiert ist. Egal ob auf der Arbeit, im Haushalt oder beim Wandern. Auch ist die Absicherung weltweit gültig und es gibt auch bei den Uhrzeiten keine Einschränkung. 24/7 weltweite Absicherung also.

Bei der Unfallversicherung muss nach einer gewissen Zeit eine dauerhafte Einschränkung (= Invalidität) festgestellt werden. Das ist der Fall, wenn Deine körperliche Leistungsfähigkeit beeinträchtigt ist. Es spielt keine Rolle, welche Auswirkungen der Unfall auf Deine berufliche Tätigkeit besitzt. Die Leistung erfolgt unabhängig davon.

Bei der Unfallversicherung bekommst Du i.d.R. eine Einmalzahlung. Du sicherst eine Grundsumme mit einer Progression ab. Je nach erfolgter Einstufung der Invalidität bekommst Du einen Einmalbetrag ausbezahlt. Manche Interessenten bauen auch eine Unfallrente in die Unfallversicherung ein. Von dieser würdest Du dann eine monatliche Rente bekommen, wenn Du einen Invaliditätsgrad von zumeist 50 Prozent hast. Der Grund muss wieder ein Unfall sein, keine Erkrankung.

2. Warum ist eine Kombination Unfallversicherung und Berufsunfähigkeitsversicherung sinnvoll?

Den Hauptgrund haben wir schon angestoßen. Die Berufsunfähigkeitsversicherung zahlt Dir eine monatliche Rente. Diese Aussicht auf eine beständige Rente beruhigt zwar ungemein, hilft Dir aber im ersten Moment nur teilweise wenn Du eine hohe Einmalzahlung benötigst.

Nehmen wir das Worst-Case Szenario einer Querschnittslähmung an. Hier entstehen Kosten (welche die Lebensqualität, den Umständen entsprechend, enorm mindern) für:

- Umbau des Eigenheims (alternativ Umzug in eine behindertengerechte Wohnung - ggf. mehr Miete)

- Im Eigenheim muss ein Aufzug eingebaut werden (wenn z.B. oben die Schlafräume sind)

- Badewannenlift

- Die gesamte Wohnung muss quasi barrierefrei gestaltet werden, was enorme Kosten verursacht

- Du benötigst mehrere Rollstühle. Nicht nur den “billigen” von der Krankenkasse, sondern idealerweise einen elektronischen, damit Du weiter am “Leben” teilnehmen kannst. Viele Geschädigte können auch mit einem Sportrollstuhl etwas anfangen

- Möchtest Du weiter mobil bleiben, muss Dein Auto umgebaut werden = behindertengerechter Fahrzeugbau

In der bekannten TV-Sendung “Höhle der Löwen” kam ein junges Start Up mit einem innovativen elektronischen Rollstuhl, welcher sogar Treppen “steigen” kann oder sich nach unten wie nach oben bewegt (sehr wichtig beim Einkaufen, um an ein Regal zu kommen). Eine wirklich tolle Erfindung (welche leider keinen Deal bekam, da fünf Millionen für 10 Prozent der Anteile gefordert wurden). Die beiden Bierl-Brüder haben sich darüber unterhalten und kamen zur gemeinsamen Erkenntnis, dass so ein Rollstuhl eine unglaubliche Lebenserleichterung darstellen würde und man diesen in so einer Situation auf jeden Fall kaufen würde. Kann aber schnell mal so 50.000 Euro kosten. Da kann die Berufsunfähigkeitsversicherung jetzt wenig ausrichten, wenn Du nicht schon ein kleines Vermögen aufgebaut hast.

Die einzelnen Umbaumaßnahmen & elektronische Helferlein summieren sich!

Addiere bitte die einzelnen Kosten mal zusammen. Da würden wir uns im guten sechsstelligen Bereich befinden für ein großes Stück wiedergewonnene Lebensqualität. Die Umbaumaßnahmen in der Wohnung / Auto oder ein passender elektronischer Rollstuhl sind keine Massenherstellung aus China, sondern i.d.R. individuell auf Dich angepasst. Das ist nicht günstig, aber eigentlich unbedingt notwendig.

Bekommst Du aus einer Unfallversicherung dann mehrere Hunderttausend Euro an Entschädigung, kann dies damit aufgefangen werden.

Selbst, wenn Du nicht unbedingt die Umbaumaßnahmen benötigst - lege das Geld an!

Nehmen wir an, Deine Wohnung und Räume liegen gut, ein Auto benötigst Du im Moment nicht. Leg doch dann Dein Geld an und lass es für Dich arbeiten. Kauf Dir dafür einfach eine vermietete Immobilie (welche Dir ein Zusatzeinkommen beschert) oder investiere am Kapitalmarkt in Aktienfonds & ETF´s.

Du musst Dir auch immer bewusst sein, dass Deine Berufsunfähigkeitsrente i.d.R. mit 67 Jahren versiegt. Deshalb ist uns eine hohe Berufsunfähigkeitsversicherung auch so wichtig, damit Du später nach 67 Jahren nicht in ein finanzielles Loch fällst (Du musst also vom monatlichen Einkommen Deiner BU-Rente auch massiv in die eigene Altersvorsorge stecken, da Du keinen Cent mehr in die gesetzliche Rentenversicherung einzahlst). Bekommst Du aber 200, 300, 400.000 Euro oder mehr aus der privaten Unfallversicherung, so kannst Du das Geld auch schon vernünftig anlegen und für Dich arbeiten lassen.

Oder tritt ein bisschen kürzer in Deiner Arbeit dank der Zahlung aus der Unfallversicherung…

Vorab sei auch noch kurz erwähnt, dass es durchaus prominente Beispiele gibt, wo eine Unfallversicherung eine hohe Leistung erbringen würde, die Berufsunfähigkeitsversicherung aber nicht. Bestes Beispiel ist der Politiker Wolfgang Schäuble. Dieser arbeitet seit Jahrzehnten im Bundestag, sitzt aber im Rollstuhl.

Ebenso wäre dies für jeden Bürojob - vor allem in Bezug auf Homeoffice möglich. Vielleicht kannst Du auch eine Spur kürzer treten und nur noch Teilzeit arbeiten aufgrund der hohen Einmalleistung.

Oder Du hattest vorher einen körperlichen Beruf wie z.B. Schreiner oder Industriemechaniker. Nach einem Arbeitsunfall (oder natürlich auch im privaten Bereich) ist Deine führende Hand eingeschränkt und somit kannst Du Deinen Beruf nicht mehr ausüben. Hier leistet zwar Deine Berufsunfähigkeitsversicherung, aber Du möchtest jetzt mit 28 Jahren noch mehr vom Leben haben und schulst um. Mit einer gehörigen Auszahlung aus der Unfallversicherung schult es sich einfacher um, da der finanzielle Druck etwas geringer ist (vor allem, wenn die BU-Rente leider zu gering angesetzt wurde).

3. Unter uns gesagt - die Unfallversicherung kostet ja fast nichts…

Bei uns versichern sich vor allem Akademiker und Gutverdiener in der Berufsunfähigkeitsversicherung. Diese haben eines gemein - man verdient jetzt nicht unbedingt schlecht in seinem Beruf. Bevor man jetzt großartige Glaubenskriege anfängt, ob man eine Unfallversicherung benötigt oder nicht = der monatliche Beitrag in der Unfallversicherung ist doch sehr überschaubar. Das sehen wir uns jetzt mal etwas genauer an.

Nehmen wir einen Softwareentwickler mit einer Grundsumme von 150.000 Euro und 500 % Progression (wir vergleichen jetzt die Top Anbieter / Tarife):

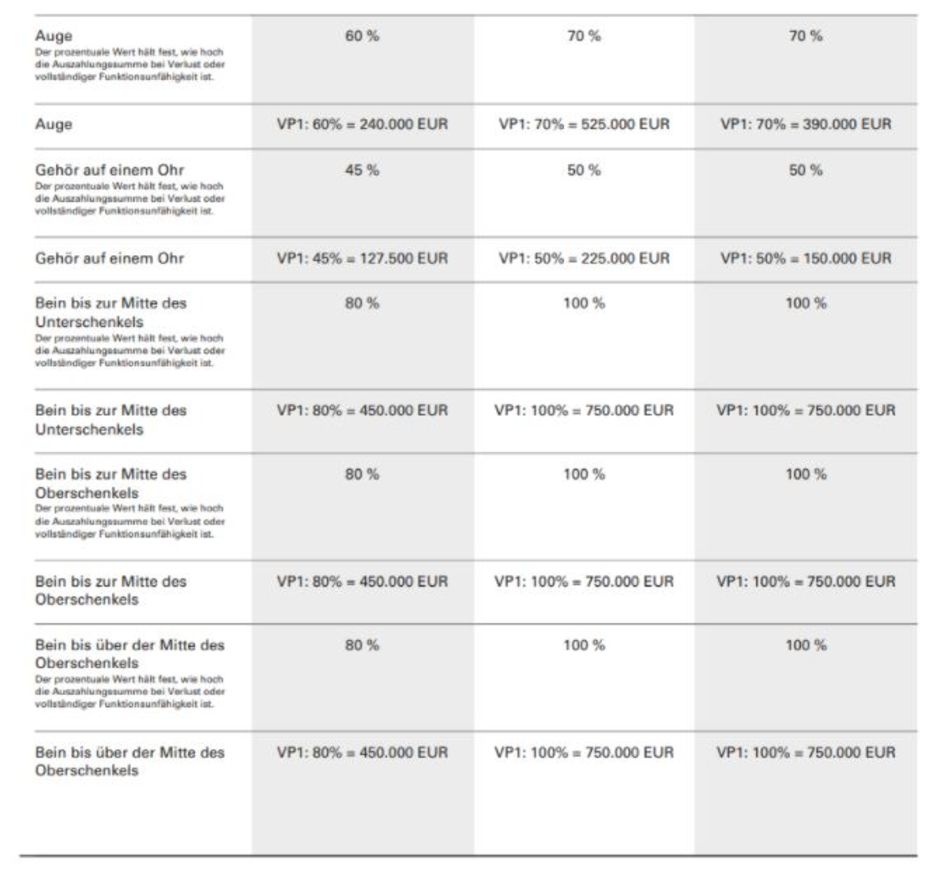

Der monatliche Beitrag beträgt um die 20 Euro für wirklich extrem gute Anbieter (in unseren Augen also bei den besten Unfallversicherungendabei) in jeweils einem der besten Tarife. Sehen wir uns aber die Gliedertaxe an, welche anschaulich über unseren Vergleichsrechner Unfallversicherungdargestellt wird (alternativ natürlich auch direkt im digitalen Kundenordner simplr).

(Angemerkt sei natürlich, dass eine jährliche Zahlweise teilweise bis zu acht Prozent günstiger ist. Monatlich finden wir jetzt hier aber anschaulicher).

Du sicherst Dir mit den ca. 20 Euro Monatsbeitrag bis zu 750.000 Euro ab, welche Dein Leben ungemein erleichtern würden. Ob bei Umbaumaßnahmen oder einfach als gefühlte Sicherheit. Dies kann eine Berufsunfähigkeitsversicherung im Gegensatz zur Unfallversicherung zu Beginn nicht leisten. Somit ergänzt sich eigentlich die Unfall mit der BU-Versicherung und schließt sich nicht aus.

Mehr dazu über die sehr wichtige Gliedertaxe findest Du auch im Artikel “Endlich – die Gliedertaxe wird im Unfallversicherungsrechner angezeigt!”.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Hier findest Du die Bierl-Empfehlungen in der Unfallversicherung. Im Vergleichsrechner sind nur die von uns empfohlenen Tarife vorhanden.

4. Unfallrente bei der Unfallversicherung zur Berufsunfähigkeitsversicherung?

Das ist jetzt die interessantere Frage. Eine Unfallrente ist nicht sehr teuer im Gegensatz zur Berufsunfähigkeitsversicherung, leistet aber natürlich viel seltener. Hast Du eine vollumfängliche BU bedarfsgerecht (sprich die technische Ausgestaltung zur BU passt einwandfrei) abgeschlossen, so halten wir eine Unfallrente für nicht mehr unbedingt notwendig, da diese die selbe Art der Auszahlung (nämlich eine monatliche Rente) erbringt.

Die Unfallrente schadet neben der Berufsunfähigkeitsversicherung sicherlich nicht, aber beides geht in die ähnliche Richtung. Wir möchten Dir diese nicht ausreden, sondern einfach zwei Seiten der Medaille aufzeigen.

Wir sind grundsätzlich eher große Freunde davon, die Grundsumme relativ hoch anzusetzen.

Ausnahme = Du hast nur eine sehr geringe Rente in der BU & bekommst keine neue bedarfsgerechte!

Es kommt immer wieder mal vor, dass Du aufgrund von Vorerkrankungen keine Berufsunfähigkeitsversicherung mehr bekommst, aber Du noch aus früheren Tagen (der Klassiker = die Eltern schlossen eine BU für Dich ab) eine leistungsschwache, wie geringe Berufsunfähigkeitsversicherung besitzt. Eine schwache BU ist besser als keine, auch wenn diese sehr überschaubar ist. In diesem Fall halten wir eine (hohe) Unfallrente schon für sinnig, da Du halt keine umfangreiche Absicherung über die Berufsunfähigkeitsversicherung darstellen kannst.

In diesem Fall solltest Du Dich aber unbedingt auch mal darum kümmern, ob nicht ggf. eine Grundfähigkeitsversicherung (Annahmequote auch nicht so einfach) oder eine Pflegetagegeldversicherung (Annahmequote etwas einfacher) sinnvoller ist. Sollte beides nicht möglich sein, dann musst Du aber unbedingt eine hohe Grundsumme wie auch eine hohe Unfallrente in der Unfallversicherung besitzen - eine vernünftige Teilkaskoabsicherung ist besser als keine Absicherung.

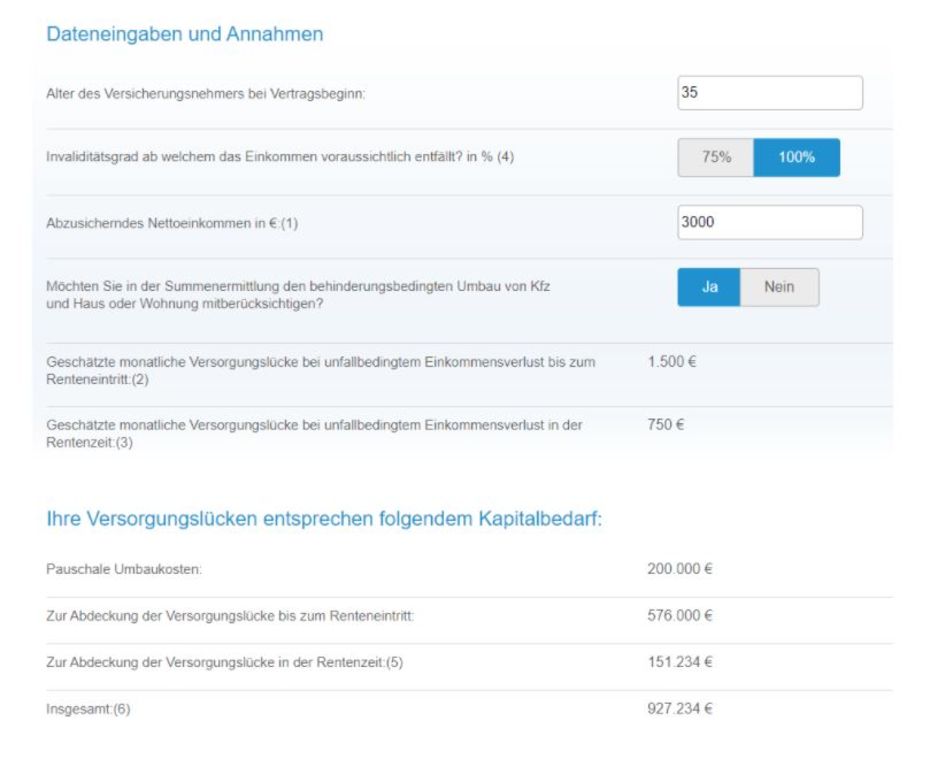

Hier kann der Summenrechner der Haftpflichtkasse in der Unfallversicherung eine erste Tendenz geben:

Natürlich ein bisschen eine Spielerei, aber so bekommt man ein ungefähres (!) Gefühl dafür.

5. Kurzer Schwenk - die Gesundheitsfragen Unfallversicherung vs. Berufsunfähigkeitsversicherung

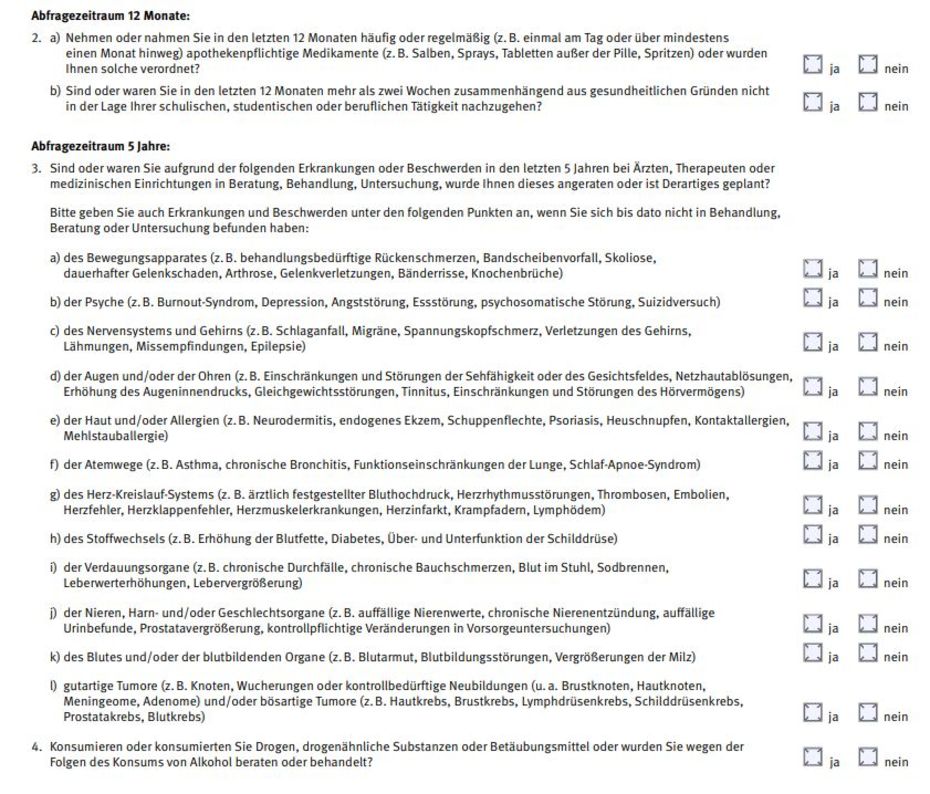

Wie oben schon kurz angemerkt - es ist gar nicht so einfach, eine Berufsunfähigkeitsversicherung zu bekommen. Die Versicherer sind sehr wählerisch und bei diversen Vorerkrankungen kann es direkt zu einer Ablehnung kommen. Du musst bei der Berufsunfähigkeitsversicherung Deine komplette Gesundheitshistorie sauber und minutiös aufbereiten. Unter “Vorgehensweise Berufsunfähigkeitsversicherung” findest Du den gewünschte Weg.

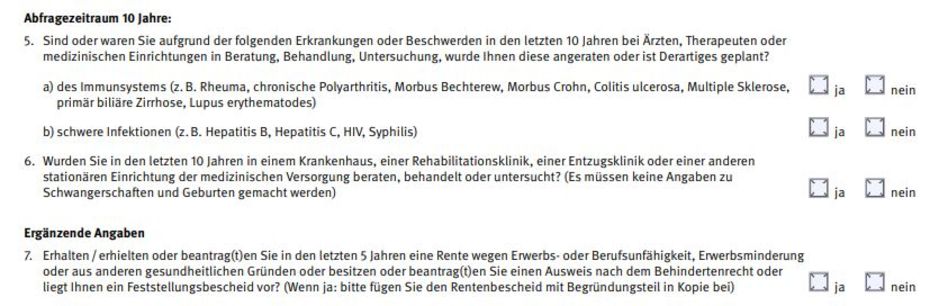

Sehen wir uns mal typische Gesundheitsfragen an am Beispiel der Basler in der Berufsunfähigkeitsversicherung:

Das ist schon sehr umfangreich und aufwendig und ist auch so etwas wie der übliche Fragenkatalog in der BU.

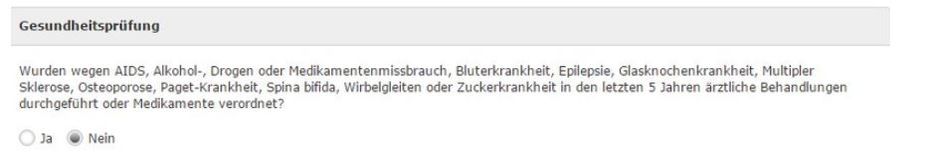

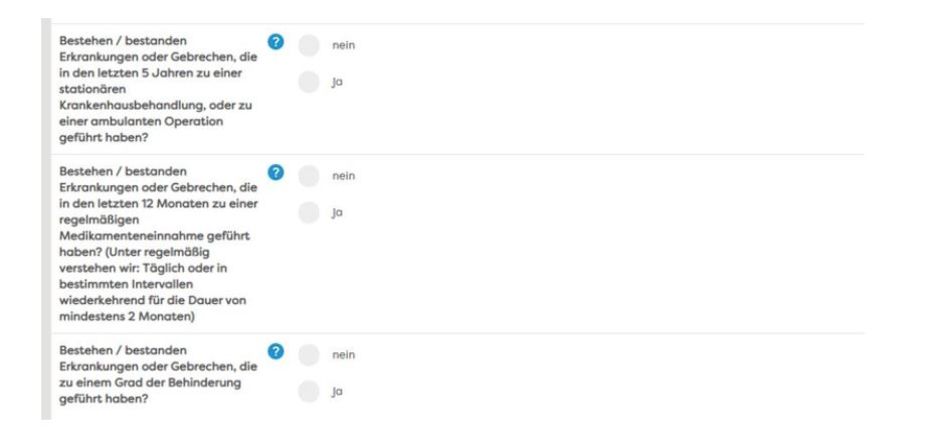

Bei der Unfallversicherung sind die Antragsfragen i.d.R. vereinfacht oder es gibt gar keine. Sehen wir uns mal die Gesundheitsfragen von zwei guten Anbietern an mit der Interrisk, sowie der Haftpflichtkasse in deren Unfallversicherung.

Gesundheitsfrage Interrisk Unfallversicherung:

Gesundheitsfragen Haftpflichtkasse Unfallversicherung

Im Gegensatz zur Berufsunfähigkeitsversicherung sind die Gesundheitsfragen hier also stark vereinfacht.

Selbst, wenn Du aber daran scheiterst, gibt es eine Lösung. Es sind ein paar vernünftige Anbieter am Markt, welche sogar eine Unfallversicherung ohne Gesundheitsfragen anbieten.

Zu nennen sind hier u.a.:

- VHV Unfallversicherung seit 01 / 2021 - die derzeit beste Lösung

- Basler Unfallversicherung in den Tarifvarianten Gold & Silber

- Neodigital

- Askuma (mit ein paar Bedenken…)

Bei der Basler und der Neodigital musst Du aber auf den Mitwirkungsanteil achten - Vorerkrankungen werden teilweise angerechnet im Leistungsfall.

Was wir damit bei Unfallversicherung vs. Berufsunfähigkeitsversicherung sagen möchten:

Solltest Du aus gesundheitlichen Gründen an den Gesundheitsfragen schon scheitern, so ist eine auskömmliche Unfallversicherung mit einer hohen Grundsumme & Progression sowie dem Einbau einer Unfallrente schon sinnvoll in unseren Augen.

Ebenso kann für Kinder noch keine eigenständige Berufsunfähigkeitsversicherung abgeschlossen werden. Es gibt zwar bei einigen Anbietern eine sogenannte BU-Option für ein Kind, aber diese haben einige Fallstricke, welche man kennen sollte. Zudem gibt es dazu auch sehr umfangreiche Gesundheitsfragen. Die Unfallversicherung für Kinder bieten die selben vereinfachten Gesundheitsfragen, wie für Erwachsene. Bis zum zehnten Lebensjahr sehen wir aber eine Grundfähigkeitsversicherung für sinnvoll an, welche auch eine (ähnliche) BU-Option anbietet, man aber einen sofortigen Schutz besitzt.

Ab dem 10. Lebensjahr ist hingegen eine eigenständige BU möglich, die sogenannte Schüler Berufsunfähigkeitsversicherung. Diese ist in unseren Augen die beste Absicherung für ein Kind ab dem zehnten Lebensjahr, da man sich insbesondere den Gesundheitszustand sichert. Solltest Du bisher eine sehr hohe Unfallrente für Dein Kind in der Unfallversicherung vereinbart haben, so kann man durchaus diese dann zugunsten der Schüler Berufsunfähigkeitsversicherung reduzieren. Kann man, muss man nicht. Vorrang sollte dann wirklich die eigenständige Berufsunfähigkeitsversicherung sein.

6. Fazit Unfallversicherung trotz Berufsunfähigkeitsversicherung

Wir möchten, dass Du verstehst, dass das eine (Berufsunfähigkeitsversicherung) das andere (Unfallversicherung) nicht ausschließt, sondern ergänzt. Wenn es nicht gerade Gründe der gesundheitlichen Annahme (= Du bekommst keine Berufsunfähigkeitsversicherung) sind, dann ergänzt sich eine Unfallversicherung mit einer vernünftigen Grundsumme & Progression mit der Berufsunfähigkeitsversicherung. Insbesondere die Thematik Einmalzahlung im Leistungsfall bei einer schweren und dauerhaften Invalidität halten wir für sehr wichtig.

Nüchtern gesehen muss man zudem sagen = die Unfallversicherung ist extrem günstig, da auch ein regelrechter Preiskampf entbrannt ist. Schon für einen kleinen zweistelligen Eurobetrag im Monat können Hunderttausende von Euro abgesichert werden.

Unsere aktuelle Empfehlungen findest Du im Artikel "Empfehlung der Bierl´s in der Unfallversicherung".

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Hier findest Du die Bierl-Empfehlungen in der Unfallversicherung. Im Vergleichsrechner sind nur die von uns empfohlenen Tarife vorhanden.