Nachmeldung Änderung berufliche Tätigkeit Berufsunfähigkeitsversicherung

Habe ich in der BU eine Meldepflicht bei einer neuen beruflichen Tätigkeit?

1. Muss ich meinem neuen Beruf / Berufswechsel melden in der Berufsunfähigkeitsversicherung?

Nein, es besteht keine Nachmeldepflicht, wenn Du eine neue berufliche Tätigkeit beginnst. Du musst Deinen neuen Beruf also nicht melden (Ausnahmen gibt es bei schwachen Gesellschaften bzw. der Schüler Berufsunfähigkeitsversicherung). Du kannst es aber selbstverständlich.

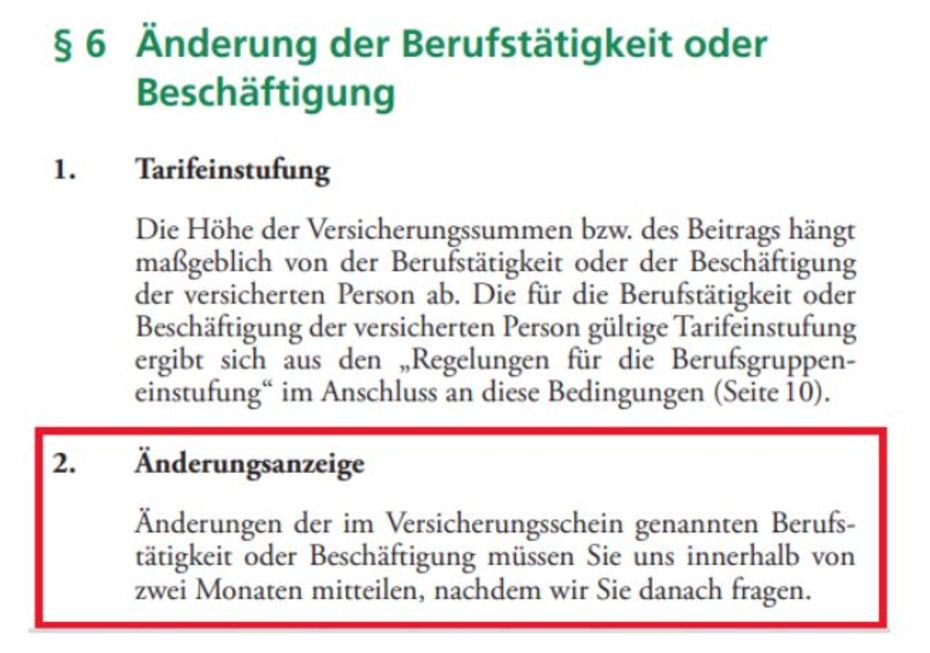

Bei der Bayerische in ihrer Berufsunfähigkeitsversicherung steht es übrigens auch schwarz auf weiß.

Bei den meisten Gesellschaften am Markt stehen dazu aber keine Informationen in den Bedingungen. Findest Du dazu keine Infos, gibt es dazu keine Pflicht.

Du musst einen Berufswechsel also nicht nachmelden. Erst im Leistungsfall möchte die Versicherung dann eine genaue Beschreibung von Deiner zuletzt (!) ausgeübten beruflichen Tätigkeit. Bist Du vorherIngenieurgewesen und fährst aus Spaß an der Freude hauptberuflich Taxi, dann wird nicht die damalige Tätigkeit als Ingenieur geprüft, sondern diese des Taxifahrers. Dein Versicherungsschutz wandert sprichwörtlich mit, auch wenn Dein neuer Beruf überhaupt nichts mehr mit Deinem damals zu Vertragsbeginn ausgewählten Beruf zu hat. Bestes Beispiel ist hierbei natürlich die Tätigkeit des Schülers bzw. Studenten. Beides sind Tätigkeiten, die nicht bis zum Rentenbeginn (ok, bei manchen Studenten hat man das Gefühl :-) ) ausgeübt werden. Hier erfolgt natürlich irgendwann ein völlig anderes Absicherungsbild als zu Beginn der Tätigkeit beim Abschluss des Vertrages.

Kurzer Exkurs = Bei der Unfallversicherung ist dies anders. Hier bist Du in der Pflicht, eine neue berufliche Tätigkeit innerhalb einer gewissen Zeit anzuzeigen, wie man am Auszug der recht guten Interrisk Unfallversicherungen sieht:

Das ist bei der Berufsunfähigkeitsversicherung nicht so. Vielen ist dieser Umstand in der Unfallversicherung eigentlich nicht bekannt. Dies ist jetzt schon der Fall bei Dir, nachdem Du diese Zeilen gelesen hast ?.

2. “Schlimmer gehts nimma, besser aber evtl. imma” - berufliche Besserstellungsgarantie

Das bayerische Sprichwort sagt aus, dass Du eigentlich nie schlechter fallen kannst, maximal besser.

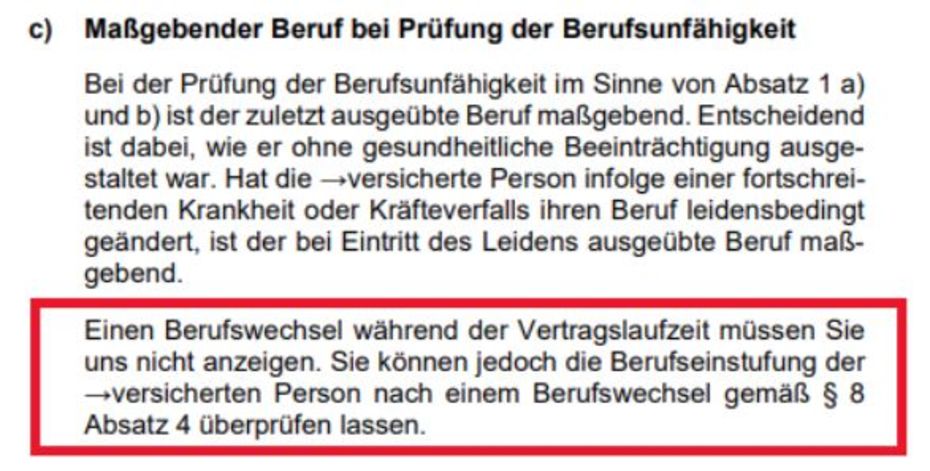

Bei einigen Anbietern ist es nämlich möglich, in eine bessere Berufsgruppe zu kommen. Ohne erneute Gesundheitsprüfung. Hier kann aber überhaupt keine pauschale Aussage getroffen werden, da die jeweiligen Vertragsbedingungen ausschlaggebend sind.

Sehen wir uns aber mal drei Versicherer an, die eine durchaus wichtige Rolle im Markt spielen.

Berufswechsel bei der LV 1871 Berufsunfähigkeitsversicherung

Bei einer der unscheinbarsten Perlen mit der LV 1871 Berufsunfähigkeitsversicherung ist es folgendermaßen geregelt in den Vertragsbedingungen:

Salopp gesagt = Teurer wird´s nie, es kann maximal günstiger werden.

Klingt super, jetzt kommt aber das große Aber. Die LV 1817 kann, muss es aber nicht von einer neuen Risikoprüfung (sprich neue Prüfung der Gesundheit) abhängig machen.

Schüler, Studenten und Azubis können sich aber freuen - bei ihnen ist bei bestimmten Ereignissen fest verankert, dass keine erneute Risikoprüfung stattfindet dank der sogenannten Zukunftsgarantie.

Berufswechsel bei der Allianz Berufsunfähigkeitsversicherung

Bei der Allianz BU wird es sogar als großes Highlight verkauft. Wichtig ist erst einmal zu wissen, dass es nie teurer wird und es somit keine Pflicht gibt, Deinen Beruf nachzumelden. Du kannst, musst es aber nicht.

Wie auch bei der LV 1871 Berufsunfähigkeitsversicherung kann die Allianz die Senkung des Beitrages bei Berufswechsel von einer erneuten Gesundheitsprüfung abhängig machen. Besser gesagt sogar von einer erneuten Risikoprüfung. Diese kann nicht nur die Prüfung des Gesundheitsstatus nach sich ziehen, sondern auch folgende Aspekte beinhalten:

- Neue gefährliche Hobbys / Freizeitverhalten

- Geplante Auslandsaufenthalte

- Abfrage Nichtraucher vs. Raucherstatus

Nicht optimal, grundsätzlich hat man aber nichts zu verlieren. Nach eigenem Bekunden prüft die Allianz im Moment diese Punkte aber nicht bei einem Berufswechsel. Schon unglücklich, dass man dies dann so in den Vertragsbedingungen verankert hat und man hat darauf somit auch kein vertragliches Anrecht und ist auf die Kulanz des Versicherers aus.

Mehr Infos zu dem Unterschied der beiden Fachbegriffe gibt es zudem im Artikel Gesundheitsprüfung vs. Risikoprüfung in der Berufsunfähigkeitsversicherung.

Berufswechsel bei der Nürnberger Berufsunfähigkeitsversicherung

Die nicht gerade unbekannte Nürnberger hat es in der Berufsunfähigkeitsversicherung ähnlich geregelt. Du musst es nicht nachmelden, kannst es aber. Bei der Nürnberger frühestens sechs Monate, nachdem Du den Beruf gewechselt hast.

Auch hier kann, muss aber keine erneute Risikoprüfung erfolgen. Wichtig finden wir aber den Hinweis, dass eine außerplanmäßige Erhöhung eine vollständige Risikoprüfung nach sich zieht. Uns fragen nicht wenige Interessenten, ob man die Bausteine

auch nachträglich einbauen (AU-Klausel) bzw. erhöhen kann. Das ist regelmäßig nicht der Fall (bzgl. AU-Klausel gibt es bei dem einen oder anderen Anbieter in den ersten Jahren ggf. ein paar Besonderheiten, pauschal aber eher nicht).

3. Sonderstatus Schüler Berufsunfähigkeitsversicherung & Einsteigertarife & BU Optionen

Bzgl. einer Schüler-Berufsunfähigkeitsversicherung sowie Einsteiger / Startertarifen gibt es bei einigen Anbietern leider erhebliche Fallstricke, die unbedingt zur Kenntnis genommen werden müssen. Keine Angst, wirst Du von uns beraten, bekommst Du diese Tarifgestaltungen der Gesellschaften gar nicht mit, aber immer noch gibt es zu viele Versicherungsvermittler, die meistens aus Unkenntnis solche Policen vermitteln. Absicht möchten wir mal niemandem unterstellen. Versicherungsvertreter, welche für eine Gesellschaft vermitteln, können aber oftmals nichts anderes vermitteln.

A: Vorsicht bei einigen Tarifen zur Berufsunfähigkeitsversicherung für Schüler

Die BU-Absicherung während der Schulzeit dürfte versicherungstechnisch wohl das beste Geschenk der Eltern für ihre Kinder sein. Immerhin beinhaltet dies folgende Komponenten:

- Sicherung des Gesundheitszustandes

- Frühzeitiges Eintrittsalter

- Früher Versicherungsschutz

- Man ist in seiner Berufsgruppe “eingeloggt” und kann nicht mehr schlechter fallen. Zumindest bei guten Gesellschaften.

Letzterer Punkt wird von einigen absurdum geführt. So ist z. B. die Continentale oder die AXA zu nennen. Hier muss nach Berufseinstieg aktiv der Beruf gemeldet werden. Folgende Regelung ist aber extrem kundenunfreundlich.

Blöd, wenn das Realschulkind plötzlich Schreiner oder Krankenschwester wird, was eine erheblich schlechtere Berufsgruppe wäre als die aktuelle Schulform. Eine frühzeitige Absicherung soll ja genau dies vermeiden. Diese dämliche Konstellation haben wir im Blogartikel “Aufpassen bei der Schüler Berufsunfähigkeitsversicherung der Continentale” benannt.

Solch eine verbraucherunfreundliche Konstellation ist mittlerweile aber sehr selten geworden, zumeist tummelt sich dies aber noch in sogenannte “Schulunfähigkeitsversicherungen”, wie sie manch großer Versicherer vermittelt. Hat mit einer reinen und selbstständigen Schüler Berufsunfähigkeitsversicherung dann recht wenig zu tun und somit fliegen diese Anbieter bei uns hochkant raus.

Im Artikel "Wann gilt ein Schüler noch als Schüler in der Berufsunfähigkeitsversicherung?" findest Du Antwort auf die Frage, wo denn eine Nachmeldung erfolgen muss & ab wann auch schon der Ausbildungsberuf zählt, wenn schon der Ausbildungsvertrag unterschrieben wurde.

B: Vorsicht auch bei manchen sogenannten Einsteiger / Youngtarifen

Die ähnlich, aber leider abgewandelte Version haben wir bei sogenannten Einsteigertarifen. Langfristig sind diese eh einen Tick teurer, wenn es aus finanziellen Gründen aber die einzige Lösung für eine vernünftige aktuelle Absicherung darstellt, kann man Startertarife schon ins Auge fassen.

Manche Gesellschaften bieten hier aber explizite Fallstricke, die man unbedingt nennen muss. U. a. die eigentlich sonst recht geschätzte Berufsunfähigkeitsversicherung vom HDI. In ihrem Einsteigertarif haben die nämlich folgendes in den Vertragsbedingungen stehen:

Man muss beim Youngtarif des HDI also explizit diesen umwandeln, sonst läuft der Vertrag nach maximal 15 Jahren aus. Das mögen wir ja gar nicht. Fristen, an die ein normaler Verbraucher und wahrscheinlich die meisten Versicherungsvermittler wohl selten denken. Zumindest wird aber die Risikogruppe des Ursprungsvertrages übernommen. Uns gefällt aber nicht die eigentliche “Meldepflicht” zum Umtausch. In den Wirren von lauter Versicherungen kann dies schon mal untergehen.

C: Vorsicht bei manchen BU-Optionen am Markt, insbesondere für Kinder

Wobei Vorsicht das falsche Wort ist. Die Regeln sind hier sehr eindeutig, aber wir möchten trotzdem nochmals kurz auf die Thematik eingehen. Für Kinder (teilweise ab der Geburt) gibt es zwei tolle Möglichkeiten, sich eine BU-Option zu sichern.

Das ist zum einen mit Kopplung einer fondsgebundenen Rentenversicherung. Als Anbieter wären hierbei die Basler, Nürnberger mit ihrer Biene Maja Reihe, Universa mit Tabaluga und auch die LV 1871 mit ihrem Mein Plan zu nennen (aktuelle Übersicht gibt es unter "Berufsunfähigkeitsversicherung - Option für das Kind"). Alle Produkte sind direkt ab der Geburt abschließbar und beinhalten eine BU-Wechseloption bei Einstieg ins Berufsleben (kleine Ausnahme gilt bei der LV 1871 mit 10 Jahren, dann aber für maximal 500 Euro).

Bei der Nürnberger ist es recht eindeutig - es gibt zwar keine spätere Gesundheitsprüfung, aber der Beruf wird nochmals geprüft.

Die Thematik hatten wir 2021 bei einem Interessenten aus dem Internet. Die Eltern haben löblicherweise eine Absicherung bei der Nürnberger gemacht, der Bub wird langsam groß und beginnt eine Ausbildung als Zimmerer. Als man die Beiträge bis 67 Jahre für überschaubare 1.000 Euro Absicherung sah, verdrehte man die Augen - ca. 170 Euro sollte der Spaß kosten. Nicht jährlich, sondern monatlich.

Wäre der Bub ins Büro gegangen oder hätte vorher studiert, wäre es ne tolle Absicherung gewesen, aber so ist es praktisch unbezahlbar während der Ausbildung und eigentlich auch später.

Grundfähigkeitsversicherungen erleben immer größere Beliebtheit. Zum einen für handwerkliche Berufe, aber auch für Menschen, die mit dem Leistungsversprechen der Grundfähigkeitsversicherung eher etwas anfangen (= Du bekommst Leistung, wenn Du diese Grundfähigkeit verlierst) können als mit der Leistungsdefinition der Berufsunfähigkeitsversicherung (der Leistungsfall tritt ein, wenn Du zu über 50 Prozent berufsunfähig bist). Bis Ende 2021 nutzten wir die Grundfähigkeitsversicherung für Kinder ab dem dritten Lebensjahr, hier hatte die Bayerische die Nase vorn, da dies der einzig uns bekannte Marktteilnehmer war, der schon ab drei Jahren eine Absicherung anbot. Alle Anbieter am Markt hatten aber eines gemeinsam – bei Berufseinstieg wird die aktuelle Tätigkeit wieder geprüft. Kommt dann der Zimmerer ins Spiel, wird´s teuer bis unmöglich.

Wie Phönix aus der Asche kam, stieg aber Anfang 2022 eine Gesellschaft hervor, mit einer 1A Lösung …

D: Die Alte Leipziger bietet die beste Option an für Kinder zwecks späteren Berufswechsels

Anfang 2022 hat die Alte Leipziger die Grundfähigkeitsversicherung mit ins Programm genommen und startete direkt mit zwei Alleinstellungsmerkmalen durch. Zum einen ist eine Absicherung schon ab sechs Monaten möglich (wobei man fairerweise sagen muss, dass die Absicherung zwischen dem sechsten Monat und dem dritten Lebensjahr noch dezimiert ist, wandelt sich dann aber automatisch um), zum anderen kann mit zehn Jahren in eine eigenständige Berufsunfähigkeitsversicherung gewechselt werden (!). Somit entgeht man dem obigen Beispiel, wenn das Kind plötzlich Zimmerer wird.

Im folgenden Ausschnitt wird es nochmals sauber beschrieben:

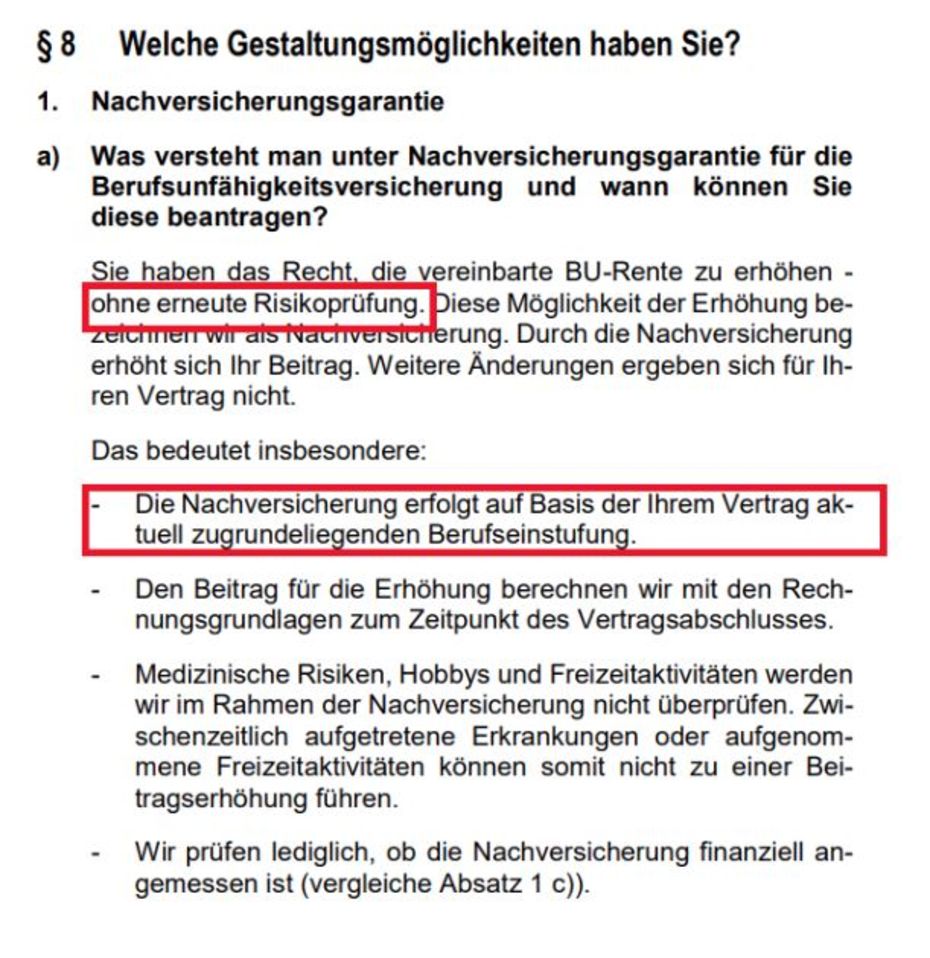

4. Nachmeldung des Berufes bei der Nachversicherung

Eine sehr wichtige Besonderheit bestimmt bei der Nachversicherung die Thematik “Muss ich meinen neuen Beruf nachmelden oder nicht”?

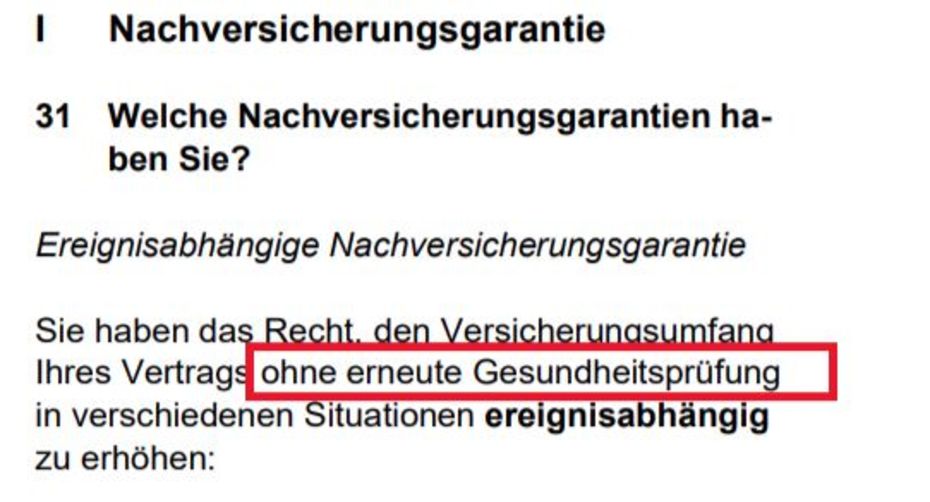

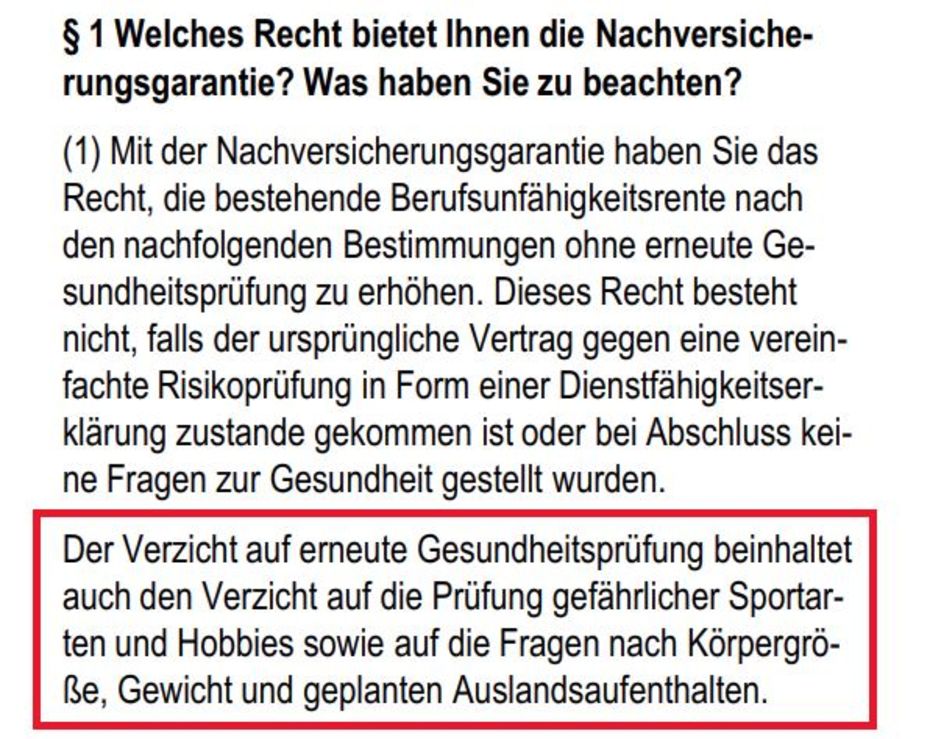

Vorab sei gesagt, dass dies natürlich nicht für den ursprünglichen Vertrag gilt, sondern nur für die erhöhte Rente zur Nachversicherung. Möchtest Du also von 1.000 Euro auf 1.500 Euro durch ein Ereignis (bzw. manche Gesellschaften bieten in den ersten Jahren auch eine Nachversicherung ohne Ereignis an) erhöhen, kann nach dem neuen Beruf gefragt werden, wenn in den Vertragsbedingungen nicht der Verzicht auf erneute Risikoprüfung und nicht nur Gesundheitsprüfung steht.

Gute und vorbildliche Lösung anhand der LV 1871 Berufsunfähigkeitsversicherung:

Auch sehr sauber und verständlich im Kleingedruckten vermerkt.

Schlechte Lösung anhand der Swiss Life Berufsunfähigkeitsversicherung:

Eine Zwitterlösung bietet momentan die HDI Versicherung an. Diese prüft nicht erneut die Gesundheit und verzichtet auch auf die Abfrage von weiteren Punkten, aber eben nicht den Beruf.

So agieren auch andere Gesellschaften am Markt und meinen, sie haben eine kundenfreundliche Lösung geschaffen. Nein, das ist es nicht. Es geht immer um die Thematik “Wir haben Angst, sehr große Angst um unsere Versichertengemeinschaft und deshalb prüfen wir bei der Nachversicherungsgarantie immer den aktuellen Beruf für die zu erhöhende Summe.” Prinzipiell können wir dies sogar nachvollziehen, aber wenn es halt acht Anbieter gibt, welche dies kundenfreundlicher gestaltet haben, dann bekommen die eben unsere größere Aufmerksamkeit.

Ein Wort macht also den Unterschied zwischen einer guten und einer schlechten Lösung. Risikoprüfung vs. Gesundheitsprüfung.

War die Schülerin vorher am Gymnasium, arbeitet derzeit als Intensivkrankenschwester und möchte nun eine Nachversicherung ziehen, so gilt für den Erhöhungsbetrag die teurere Absicherung. Oder der Humanmedizinstudent wird Chirurg, was für viele ein erhöhtes Risiko gegenüber dem normalen Arzt darstellt. Wär schon blöd, wenn man auf einmal mit seiner Hand das Zittern anfängt.

Ganz zu schweigen von Berufen, die vielleicht gar nicht mehr bis 67 Jahre versicherbar sind laut dem eigenen Berufsgruppenkatalog.

Junge Leute sollten also explizit darauf achten, dass der Versicherer auf eine erneute Risikoprüfung verzichtet, nicht nur auf eine Gesundheitsprüfung. Das ist für uns ein “Must-Have”.

5. Fazit zur Nachmeldung bei einem Berufswechsel in der Berufsunfähigkeitsversicherung

Wichtigste Botschaft = Du musst Deinem Versicherer nicht anzeigen, wenn Du jetzt eine neue berufliche Tätigkeit aufgenommen hast.

Bzgl. eines Berufswechsels könnten sich Dir aber interessante Möglichkeiten ergeben, um den Beitrag zu senken, falls Du nun in eine bessere Berufsgruppe gekommen bist. Hier gibt es aber meilenweite Unterschiede am Markt. Je jünger eine Person ist, desto wichtiger ist es, ein sauberes Anrecht für eine Prüfmöglichkeit zu haben. Es ist somit eines der Must-Have´s in unseren Augen für Schüler.

Ein deutliches Augenmerk sollten junge Personen auf die exakte Vertragsgestaltung legen, insbesondere auf die Formulierung “Gesundheits- vs. Risikoprüfung” und bei - falls gewünscht - den Einsteigertarifen.

Ideal ist es immer, wenn keine Nachmeldung erfolgen muss, man aber bessergestellt werden kann.