Berufsunfähigkeitsversicherung für MINT-Berufe!

Praxisinformationen für MINTler. Von sauberer Aufbereitung, Risikovoranfrage bis zum flexiblen BU-Vertrag!

Seit wir 2013 mit der intensiven Beratung in der Berufsunfähigkeitsversicherung begannen, hat sich viel getan. Sei es von den Versicherern mit ihren Vertragsbedingungen, neuen Features, den Prämien, aber auch von unserer Seite. Waren wir früher ein kleiner, regionaler Makler, sind wir nun deutschlandweit bekannt, wie man auch immer wieder in der Presse nachlesen kann. Mittlerweile beraten bei uns auch vier Personen im Hause der Bierls rein für die Berufsunfähigkeitsversicherung. Wir werden über Google gefunden und empfohlen. Aber was sind eigentlich unsere Hauptzielgruppen? Das hat sich über all die Jahre schon stark herauskristallisiert. Insbesondere “MINTler” können gut mit uns und wir gut mit MINTler. Eine Kundengruppe, welche wir schätzen, welche uns aber auch schätzen. Das kommt uns bei Beamten und vornehmlich Lehrern nicht immer so vor 🙂. MINTler mögen wohl unsere praxisorientierten, aber mit Fakten fundierten Ansätze.

Doch kommen wir vorher kurz auf die Frage, was eigentlich MINTler sind? Nicht jeder kennt diese Abkürzung, also möchten wir aufklären. Als MINT bezeichnet man folgende Berufsgruppen:

- Mathematik

- Informatik

- Natur- und Ingenieurwissenschaft

- Technik

Diese Zielgruppe ist gar nicht so klein, immerhin arbeiten um die neun Millionen Menschen in Deutschland in diesem Bereich. Ein Studium ist hierbei nicht unbedingt vorher erforderlich, aber gefühlt haben 98 Prozent unserer MINTler vorher ein Studium abgeschlossen und somit den akademischen Weg eingeschlagen. Nicht, dass wir eine gute Lehre und ggf. eine Weiterbildung als Techniker, Meister oder Betriebswirt nicht genauso schätzen, aber irgendwie kommen vor allem Akademiker auf unsere Seite bzw. empfehlen uns. Sei es, wie es sei ;-). Aus diesem Grund wird dieser Beitrag auch eher etwas für Akademiker und Gutverdiener geschrieben. Mit einer guten Ausbildung und einem gewissen Engagement im Job können in diesen Bereichen sehr gute Gehälter erzielt werden, was zur Folge hat, dass die Statusabsicherung (nichts anderes sollte eine Berufsunfähigkeitsversicherung) eine enorme Bedeutung gewinnt. Man möchte ja seinen “Stand” nicht verlieren, aufgrund einer Erkrankung, welche es einem unmöglich macht, seinen Beruf auszuüben.

1. Warum benötige ich als MINTler eine Berufsunfähigkeitsversicherung?

Sehr vereinfacht gesagt = sollte das Leben mal nicht mehr so laufen wie geplant, aber man möchte trotzdem seinen erworbenen Status behalten. Eine Berufsunfähigkeitsversicherung dient vor allem zur Absicherung des Lebensstandards. Es sollte Dir nach einer schweren Krankheit (annähernd) genauso gut gehen, wie vorher zu gesunden Tagen. Ist Dir ein eigener Status egal und Du kannst auch mit Hartz4 (oder neuerdings Bürgergeld) leben, dann benötigst Du keine Berufsunfähigkeitsversicherung. Logisch. Aber möchtest Du weiterhin in Deiner Wohnung leben, mal in den Urlaub fahren, Essen gehen, Freizeitaktivitäten machen, Deinen Kindern etwas geben - dann ist es sehr wichtig, finanzielle Einnahmen zu generieren, falls Du nicht mehr arbeiten kannst. Ohne Moos nix los, um es drastisch auszudrücken. Vergiss bitte auch nie die Abzüge im Leistungsfall, welche Dich einholen werden. Du musst die Beiträge für die gesetzliche oder auch private Krankenversicherung nun komplett selbst entrichten (der Blogbeitrag mit “Warum Du knapp 20 Prozent mehr absichern musst als gedacht in der Berufsunfähigkeitsversicherung” gibt auch noch einen guten Einblick). Noch dramatischer ist aber die Tatsache, dass Du bei einer Berufsunfähigkeit keinen Cent mehr in die gesetzliche Rentenversicherung einzahlst. Du sammelst in Deinem gut dotierten Job also keine sogenannten Entgeltpunkte mehr an, also eine Art Anwartschaft in der gesetzlichen Rentenversicherung. Folge des Ganzen ist somit, dass Du später in die Altersarmut rutscht. Verdienst Du nämlich jetzt kein Geld mehr, zahlst Du nichts mehr in die Rentenkasse ein. Du musst massiv vorsorgen. Ob durch Aktien, Immobilien, Bitcoins, Gold oder das Sparbuch unterm Kopfkissen sei mal dahingestellt, aber es muss extrem angespart werden.

Mein Risiko, als MINTler berufsunfähig zu werden, ist doch recht gering?

Klar, Dein Risiko ist sicherlich geringer als bei einem Schreiner, Heizungsbauer, einer Krankenschwester oder dem Maurer. Aber die Antwort darauf ist so banal wie einfach. Dein Risiko ist geringer, aber es sind auch die Beiträge in der Berufsunfähigkeitsversicherung in Deinem Beruf als Mathematiker, Informatiker, Naturwissenschaftler etc. viel, viel geringer. Es ist nicht mehr so wie früher, dass es nur zwei Berufsgruppen gibt mit “körperlich vs. nicht körperlich”, sondern manche Versicherer haben teilweise 80 Berufsgruppen. Da zahlt dann der Physiker ein Zehntel des Beitrages vom Maurer. Dein Beruf wird also mittlerweile risikoadäquat eingestuft. Dich kann es freuen, die körperlichen, handwerklichen aber auch sozialen Berufen leiden darunter. Ist halt so, wir können es leider nicht ändern…Um die schönen Risiken ist ein wirklicher Wettbewerb entbrannt, die unschönen Risiken möchte niemand mehr so recht versichern bzw. vor allem gegen extrem hohe Prämien.

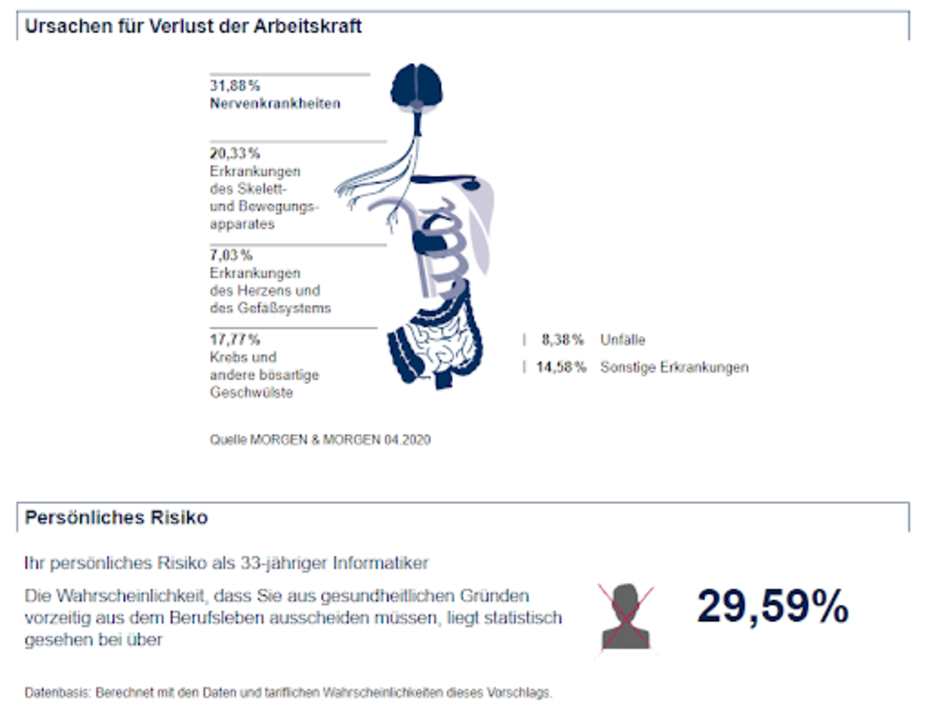

Die Continentale zeigt es relativ schön in ihrem Angebot, am Beispiel des Informatikers.

Auf den ersten Blick sicherlich etwas ambitioniert, die Tendenz dürfte aber stimmen. Zudem sieht man auch die häufigsten Gründe für eine Berufsunfähigkeit (Stand Mitte 2023):

- 31,88 Prozent Nervenkrankheiten (somit der Psyche wie Depression)

- 20,33 Prozent Erkrankungen des Skelett- und Bewegungsapparates

- 7,03 Prozent Erkrankungen des Herzens und des Gefäßsystems

- 8,38 Prozent Unfälle

- 14,58 Prozent sonstige Erkrankungen

Grundsätzlich halten wir wahrscheinlich die Prozentzahl für psychische Erkrankungen für noch zu gering, zudem werden auch noch keine Long-Covid Fälle betrachtet. Unsere letzten fünf Leistungsfälle in der Berufsunfähigkeitsversicherung waren nämlich eine Mischung aus Psyche sowie Long-Covid (allesamt “Schreibtischtäter”, so wie Du einer bist als MINTler).

2. MINTler schätzen die saubere Aufbereitung der Gesundheitshistorie & Risikovoranfrage

Klar, Du kannst Dich auch direkt an die Gesellschaft, Check24 oder einen Versicherungsvermittler vor Ort wenden, um eine Berufsunfähigkeitsversicherung zu bekommen. Der Preis ist auf den Cent gleich wie bei uns. Aber was kaufst Du Dir bei uns zusätzlich mit ein? Know How in der Aufbereitung Deiner Gesundheitshistorie, aber auch bei weiteren Stolperfallen wie z.B. vermeintlich gefährlichen Hobbys. Die größte Sorge unserer Interessenten bei der Berufsunfähigkeitsversicherung ist nämlich, dass der Versicherer nicht leistet aufgrund von Falschangaben / einer vorvertraglichen Anzeigepflichtverletzung. Dieses Risiko versuchen wir gemeinsam zu minimieren und nicht mehr messbar zu machen. Das bedeutet aber auch, dass Deine aktive Mitarbeit definitiv gefragt ist. Vorausgehend ist also immer eine anonyme Risikovoranfrage bei den Versicherern. Diese sollte folgendermaßen aufgebaut werden:

- Kenner unserer Homepage bzw. generell der Szene wissen, dass wir sehr gerne mit ärztlichen Stellungnahmen / Attesten arbeiten. Damit meinen wir jetzt nicht den nichtssagenden Arztbericht von vor vier Jahren, sondern eine aktuelle Stellungnahme nach dem Schema “WAS war WANN, WARUM, WIE wurde behandelt, wann war WIEDER GUT”. Dein behandelnder Arzt ist bei der Aufbereitung zum späteren Antrag Dein wichtigster Verbündeter. Das Underwriting der Versicherer muss sich ein aktuelles Bild machen, das klappt am besten mit einem aktuellen Bericht.

- Gute Risikoprüfer schätzen zudem die umfangreichen Eigenangaben im Gesundheitsdaten Beiblatt oder auch als Freitext. Beschreibe bitte jeweils den einzelnen Arztbesuch, Beschwerden und den Umstand einfach mit eigenen Worten, so dass sich die Gegenseite ein sauberes Bild machen kann. Du musst Dir die optimale Absicherung ähnlich wie den Besuch in einem angesagten Club vorstellen. Du möchtest rein, aber der Türsteher hat was dagegen. Also kleidest Du Dich gut, bist freundlich, hast Anstand. Beim optimalen Versicherungsschutz ist es ähnlich. Wir müssen den Risikoprüfer davon überzeugen, dass Du in der Versichertengemeinschaft teilnehmen darfst, auch wenn Du nicht perfekt bist (bezogen auf die Gesundheitshistorie, etwaige Freizeitaktivitäten etc…). Gute Eigenerklärungen helfen dafür.

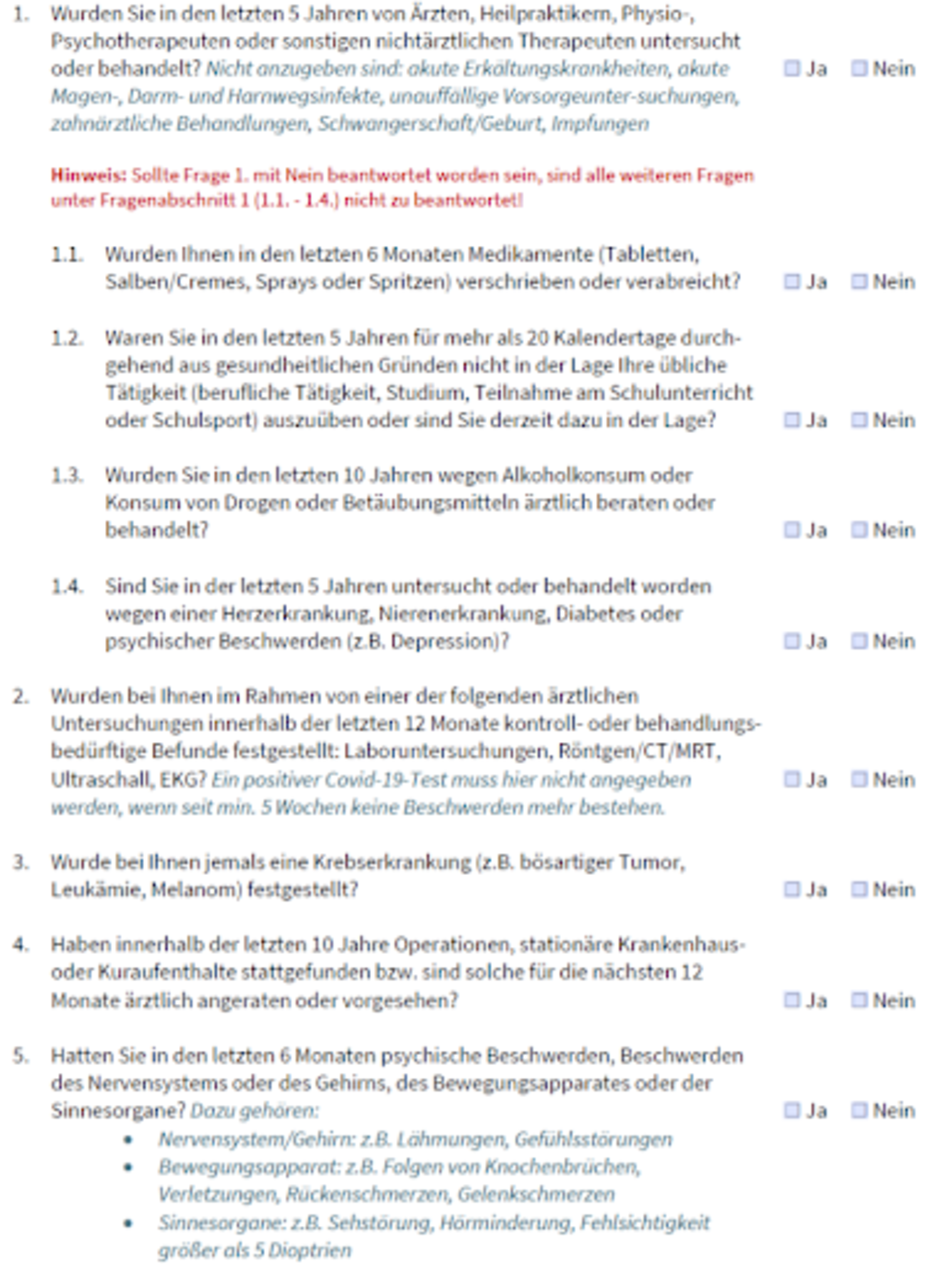

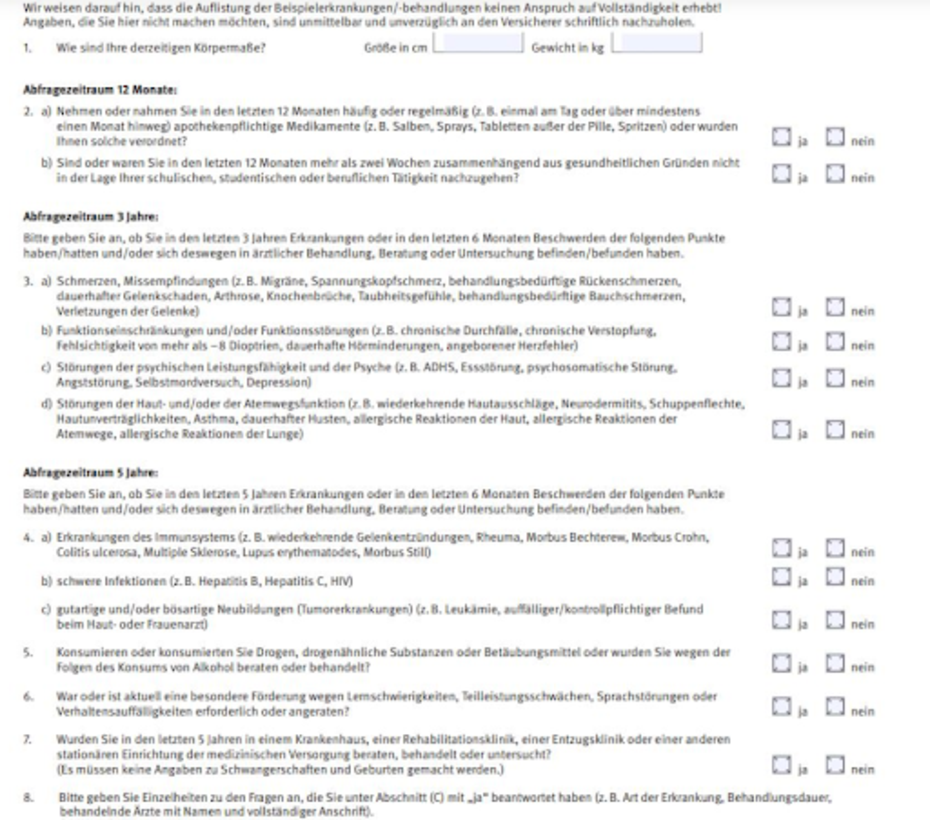

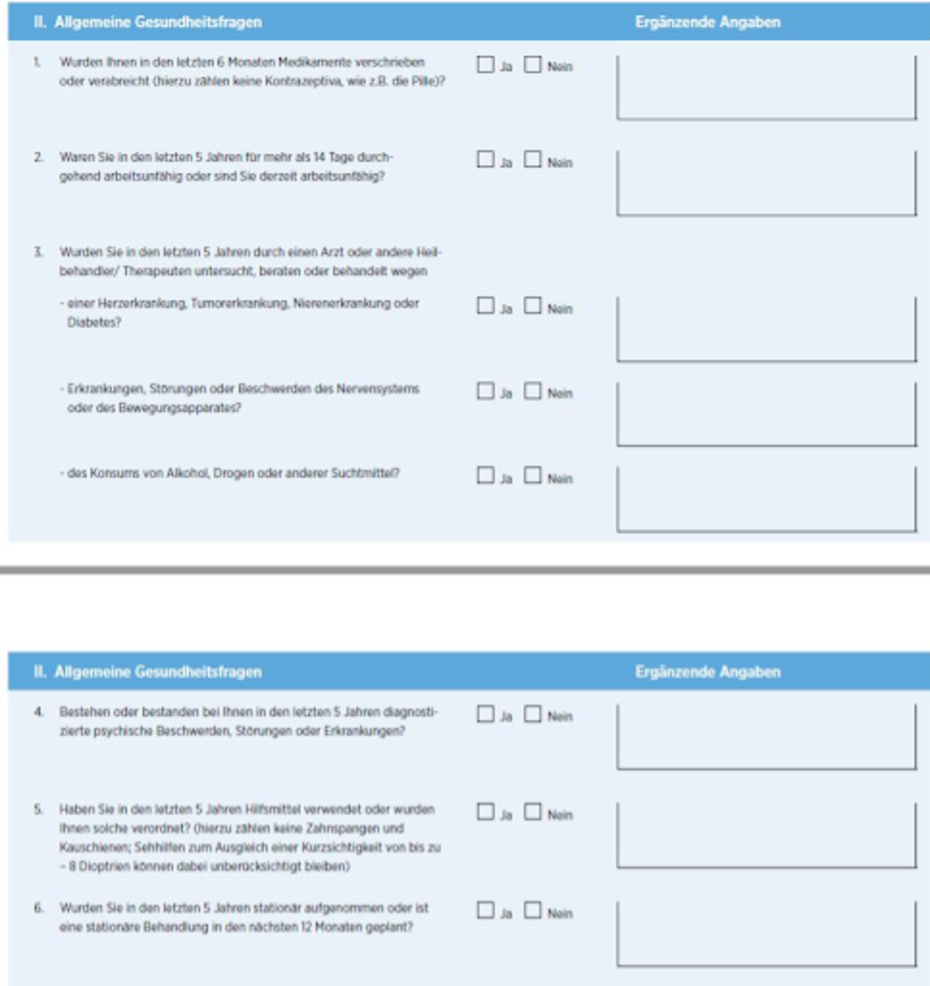

- Wovon wir aber keine Freunde sind = Fragebögen in der Berufsunfähigkeitsversicherung. Diese sind uns alle zu sehr nach dem Schema “Ja / Nein” ausgerichtet. Manchmal gibt es bei einigen Versicherern aber noch den Reflex, Fragebögen in einer großen Anzahl anzufordern. Das hat dann die Folge, dass der Versicherer bei uns rausfliegt. Die Kombination aus aussagekräftigen Arztberichten sowie detaillierten Eigenerklärungen dürfte eigentlich keine offenen Fragen hinterlassen. Wir haben auch die Erfahrung gemacht, dass MINTler ungern unnötige und sinnfreie Arbeit erledigen. Man ist praxisorientiert und zielgerichtet, aber hat wenig Lust, dem Versicherer zu viele Informationen zu geben. Das passiert oftmals mit Fragebögen.

Mit uns bekommst Du als MINTler also einen guten Partner an die Seite, um die Stolpersteine zu umschiffen. Interessiert Dich die Thematik noch etwas tiefergehender, dann gerne mal unseren Blogbeitrag nachlesen mit “Das sind die größten Fehler in der Risikovoranfrage zur Berufsunfähigkeitsversicherung”.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über eine BU-Versicherung für MINTler? Dann frage bei uns an für ein Angebot!

3. Gibt es vereinfachte Gesundheitsfragen für MINTler?

MINTler sind bei manchen Versicherern sehr beliebt und man bekommt somit vereinfachte Gesundheitsfragen. Das heißt jetzt nicht, dass man die Gesundheitshistorie auf die leichte Schulter nehmen darf, aber ab und an dürfte es die passende Lösung sein. Besonders in jungen Jahren ziehen manche Jungakademiker immer wieder um und können sich somit nicht immer an jeden Arztbesuch erinnern bzw. die Besorgung eines Attests ist nicht immer sehr einfach.

Folgende Aktionen gibt es derzeit für MINTler mit vereinfachten Gesundheitsfragen:

LV 1871 für verschiedene MINT-Berufe bis 2.000 Euro Absicherung

Dass die LV 1871 Berufsunfähigkeitsversicherung einen sehr starken Fokus hat, dürfte für Kenner der Szene bekannt sein. Nicht wenige Nerds aus dem Internet kommen mit dem expliziten Wunsch auf uns zu, auch bei der LV 1871 anzufragen bzw. diese näher zu betrachten. Warum, werden wir in den nächsten Abschnitten kennenlernen.

So sind die vereinfachten Gesundheitsfragen für MINTler:

Diese gelten bis 2.000 Euro und bis zu einem Eintrittsalter von 35 Jahren (ab 30 Jahren kommt eine zusätzliche Frage dazu). Diese vereinfachten Gesundheitsfragen gelten auch schon für Studenten der speziellen Studiengänge.

Mehr dazu findest Du unter “Vereinfachte Zielgruppen Gesundheitsfragen der LV 1871 Berufsunfähigkeitsversicherung”.

HDI für Wirtschaftsinformatiker & technische Studiengänge

Die HDI Berufsunfähigkeitsversicherung ist so etwas wie die Mutter aller vereinfachten Gesundheitsfragen. Für viele Berufsgruppen und Studiengänge gibt es eine sehr vereinfachte Gesundheitsprüfung. Folgende Berufe + ähnliche Berufsbilder sind möglich:

- Wirtschaftsingenieure

- Wirtschaftsinformatiker

- Technische Betriebswirte

- Ingenieure mit einem Kauf. Aufbaustudium

- Oder Ingenieure die auch Diplom-Kaufmann/ Diplom Volkswirt/ Diplom-Ökonom (o.ä.) sind

- Biotechnologie

- Biomedizin

- Industriebiologie

- Chemische Ökologie

- Mikrobiologie

- Biochemie

- Molekulare Medizin

- Humanmedizin

- Chemiewissenschaften

- Biowissenschaften

- Chemieingenieurwissenschaften

- Umweltbiologie

- Pharmazie

- Verfahrenstechnik (Schwerpunkt Biologie)

- Chemiewissenschaften

Ob Dein Berufsbild möglich ist, kannst Du auch gerne bei uns anfragen. Voraussetzung für die folgenden, vereinfachten Gesundheitsfragen ist zudem eine Mitgliedschaft in einem von zwei Verbänden (entweder VWI oder BTS). Dann bekommst Du folgende Antragsfragen:

Nach Hobbys wird übrigens auch nicht gefragt. Das kommt dem einen oder anderen dann sicherlich auch sehr zugute.

Mehr dazu findest du im eigenen Artikel unter

- HDI Vereinfachte Gesundheitsfragen Wirtschaftsingenieure & Co

- HDI Vereinfachte Gesundheitsfragen Ärzte, Mediziner, Apotheker

Vereinfachte Gesundheitsfragen der Baloise & Nürnberger für junge Leute

Nicht direkt für MINTler, aber evtl. doch passend. Die Baloise sowie die Nürnberger Berufsunfähigkeitsversicherung bieten vereinfachte Gesundheitsfragen für junge Leute unter 30 Jahren an. Darunter fallen viele Interessenten von uns. Folgerichtig möchten wir die beiden Aktionen auch kurz erwähnen.

Die vereinfachte Gesundheitsprüfung der Nürnberger bis 1.500 Euro:

Die Baloise geht sogar bis 2.000 Euro mit folgenden Antragsfragen:

Vereinfachte Gesundheitsfragen für Wirtschaftsingenieure und Co. bei der Bayerischen

In die relativ ähnliche Kerbe wie der HDI schlägt auch die Bayerische für Mitglieder des VWI, darunter fallen sicherlich einige MINTler Berufe.

Mehr dazu findest Du im relativ alten, aber immer noch aktuellen Blogartikel unter “Wirtschaftsingenieure und Co. dürfen sich freuen – neue vereinfachte Gesundheitsfragen in der Berufsunfähigkeitsversicherung von der Bayerischen!”.

Bei allen Aktionen gilt = es ist eine anonyme Risikovoranfrage erlaubt. Eine Ja-Antwort hat also nicht die logische Konsequenz, dass dann normale Gesundheitsfragen für den Antrag zur Geltung kommen. Es kann - gerne über uns - eine anonyme Risikovoranfrage gemacht werden.

Bitte suche aber nicht händeringend nach einer vereinfachten Gesundheitsprüfung und der absoluten Vermeidung von Ja-Antworten. Eine Ja-Antwort ist keine Tragik, solange Du diese sauber begründen kannst

4. Die optimale technische Ausgestaltung für MINT-Berufe

Die technische Ausgestaltung dürfte für MINT-Berufe sehr wichtig sein. Es werden wahrscheinlich noch erhebliche Veränderungen im Berufsleben kommen. Somit wäre es wichtig, dass Deine Berufsunfähigkeitsversicherung optimal für Dich eingestellt wurde. Gehen wir kurz auf die wichtigsten Punkte ein, weiterführende Informationen findest Du anschließend in den verlinkten Beiträgen oder frag einfach bei uns an - es ist unser tägliches Brot.

Beitragsdynamik

Die Dynamik der Beiträge sorgt für den Inflationsausgleich, ersetzt aber niemals Gehaltssprünge. Dazu kommen wir später in dem eigenen Themengebiet der Nachversicherung. Die Beitragsdynamik sorgt in der Berufsunfähigkeitsversicherung dafür, dass sich Deine abgesicherte Rentenhöhe jedes Jahr um bis zu fünf Prozent steigert. Analog zu vielen Gehältern. Die BU wird also quasi nicht jedes Jahr teurer, sondern im Verhältnis bleiben Deine Ausgaben ähnlich. Sollte es zum Leistungsfall kommen, freut es Dich ja auch, wenn nicht mehr der Anfangsbetrag zur Auszahlung kommt, sondern dieser durch Erhöhungen merklich höher ausfällt.

In einer selbständigen Berufsunfähigkeitsversicherung können maximal fünf Prozent an Beitragsdynamik angewählt werden. Das ist auch unsere Empfehlung für MINT-Berufe. Fünf Prozent klingen auf den ersten Blick recht viel, aber zum einen haben wir derzeit eine recht hohe Inflationsrate und zum anderen bist Du bei den meisten Tarifen sehr flexibel. Du kannst der Beitragsdynamik i.d.R. beliebig oft widersprechen, bei manchen Versicherern zumindest aber zweimal in Folge (das dritte Mal musst Du diese annehmen). Bei fünf Prozent und dem Widerspruch alle drei Jahre würde die jährliche Steigerung knapp 1,7 Prozent betragen. Könnte man sicherlich damit leben.

Anbei eine aktuelle Auflistung der verschiedenen Gesellschaften bzgl. des Widerspruchs der Beitragsdynamik:

| Gesellschaft | Begrenzung Dynamikwiderspruch |

|---|---|

| Allianz | unbegrenzt |

| Alte Leipziger | unbegrenzt |

| AXA | unbegrenzt |

| Baloise | unbegrenzt |

| Barmenia | zweimal in Folge |

| Bayerische | zweimal in Folge |

| Canada Life | unbegrenzt |

| Condor | unbegrenzt |

| Continentale | unbegrenzt |

| CosmosDirekt | Maximal 15*möglich¹ |

| Debeka | zweimal in Folge |

| DEVK | zweimal in Folge |

| Dialog | zweimal in Folge |

| Ergo | unbegrenzt |

| Generali | zweimal in Folge |

| Gothaer | unbegrenzt |

| Hannoversche | fünfmal in Folge |

| Hanse Merkur | zweimal in Folge |

| Helvetia | unbegrenzt |

| HDI | unbegrenzt |

| HUK-Coburg | zweimal in Folge |

| LV 1871 | unbegrenzt |

| Münchener Verein | zweimal in Folge |

| Nürnberger | unbegrenzt |

| Stuttgarter | unbegrenzt |

| Swiss Life | unbegrenzt |

| Universa | zweimal in Folge |

| Volkswohl Bund | unbegrenzt |

| WWK | zweimal in Folge |

| Württembergische | unbegrenzt |

| Zurich | zweimal in Folge |

Möchtest Du die beste Form, dann solltest Du Dich mal intensiver mit der Beitragsdynamik der LV 1871 auseinandersetzen. Es gibt nämlich durchaus unterschiedliche Formen der Dynamik. Meint man gar nicht….

Leistungsdynamik / garantierte Rentensteigerung im Leistungsfall

Die Beitragsdynamik greift vor dem Leistungsfall und erhöht die BU-Rente, die Leistungsdynamik / garantierte Rentensteigerung macht dies im Leistungsfall (= Erhöhung). Kleiner, aber feiner Unterschied. Du kannst eine Erhöhung von bis zu drei Prozent beantragen.

Nehmen wir als Beispiel mal an, Du sicherst 3.000 Euro ab und wenige Monate später passiert Dir ein Unfall und Du wirst berufsunfähig. Eine Beitragsdynamik konnte noch nicht greifen, also werden Dir nun monatlich 3.000 Euro ausbezahlt. Diese bleiben 3.000 Euro (auf nicht garantierte Überschüsse kommen wir gleich). Hättest Du eine Leistungsdynamik von drei Prozent beantragt, dann würde Deine abgesicherte Summe nächstes Jahr auf 3.090 Euro steigen. Ein Jahr darauf um weitere drei Prozent. Das Leben an sich wird ja auch nicht günstiger. Daher kann eine Leistungsdynamik durchaus Sinn machen, wenn Du vorher schon die maximale Absicherung erreicht hast (= finanzielle Angemessenheit).

Zudem gibt es auch noch nicht garantierte Überschüsse durch gutes Wirtschaften, weniger Leistungsfälle als geplant. Wie der Name aber schon sagt, sind diese nicht garantiert und können und sind auch schon auf 0 Prozent gefallen. Insbesondere bei älteren Verträgen. Es gibt derzeit einige Versicherer, welche klar über zwei Prozent anbieten, aber dies ist nicht in Stein gemeißelt. Es gibt hier durchaus sehr positive Beispiele wie z.B. die LV 1871, Volkswohl Bund, Allianz oder auch die Bayerische. Es ist aber für uns nur ein Rädchen des Ganzen. Für eine gute Planungssicherheit solltest Du unbedingt aber eine garantierte Rentensteigerung einbauen.

Da Dich als MINTler sicherlich Zahlen und Fakten interessieren haben wir anbei die Anbieterliste mit den aktuellen wie vergangenen Überschüssen in der Berufsunfähigkeitsversicherung:

| Gesellschaft | Überschüsse 2020 | Überschüsse 2021 | Überschüsse 2022 | Überschüsse 2023 | Überschüsse 2024 |

|---|---|---|---|---|---|

| Allianz | 1,9 % | 1,7 % | 2,35 % | 2,50 % | 2,7 % |

| Alte Leipziger | 1,53 % | 1,53 % | 1,98 % | 1,98 % | 2,08 % |

| AXA | 2,0 % | 1,7 % | 2,1 % | 2,10 % | 2,10 % |

| Baloise (früher Basler) | 1,25 % | 1,1 % | 1,75 % | 1,75 % | 2,0 % |

| Barmenia | 1,6 % | 1,1 % | 1,75 % | 1,75 % | 2,0 % |

| Bayerische | 1,6 % | 1,6 % | 2,25 % | 2,45 % | 2,75 % |

| Canada Life | 0,0 % | 0,0 % | 0,0 % | 0,00 % | 0 % |

| Condor | 1,2 % | 1,35 % | 0,55 % | 1,35 % | 1,6 % |

| Continentale | 1,4 % | 1,2 % | 1,2 % | 2,05 % | 2,35 % |

| Cosmos Direkt | 1,55 % | 1,85 % | |||

| Debeka | - | - | 0,9 % | 1,25 % | 2,25 % |

Deutsche Ärzteversicherung | 1,7 % | ||||

| Dialog | - | - | 1,35 % | 1,35 % | 1,65 % |

| Ergo | 1,05 % | 1,5 % | |||

| Generali (vorher Aachen Münchener) | 0,6 % | 0,4 % | 0,65 % | 0,65 % | 1,5 % |

| Gothaer | 1,55 % | 1,87 % | 2,0 % | ||

| Hannoversche | 2,0 % | ||||

| Hanse Merkur | 1,75 % | 1,75 % | |||

| HDI | 1,7 % | 1,7 % | 2,15 % | 2,15 % | 2,85 % |

| Helvetia | - | - | 1,25 % | 1,25 % | 1,45 % |

| HUK Coburg | 1,55 % | 1,55 % | |||

| Interrisk | 2,45 % | ||||

| LV 1871 | 1,9 % | 1,9 % | 2,55 % | 2,55 % | 2,6 % |

| Münchener Verein | - | - | 0,1 % | 0,1 % | 1,10 % |

| Nürnberger | 1,45 % | 1,45 % | 2,1 % | 2,1 % | 2.6 % |

| Signal Iduna | 1,26 % | 1,22 % | 1,4 % | 2,25 % | 2,35 % |

| Stuttgarter | 1,1 % | 0,8 % | 1,45 % | 1,45 % | 1,75 % |

| Swiss Life | 1,70 % | 1,75 % | |||

| Universa | 1,50 % | 1,5 % | |||

| Volkswohl Bund | 1,5 % | 1,35 % | 2,0 % | 2,35 % | 2,55 % |

| VPV | 1,65 % | 2,10 % | |||

| Württembergische | - | - | 1,75 % | 2,17 % | 2,53 % |

| WWK | 1,85 % | 1,85 % | |||

| Zurich | - | - | 1,55 % | 1,55 % | 1,55 % |

Arbeitsunfähigkeitsklausel / Gelbe Schein Regelung

Die Arbeitsunfähigkeitsklausel ist ein sogenannter vereinfachter Leistungsauslöser, wenn Du länger krank, aber noch nicht berufsunfähig bist. Eine achtmonatige Arbeitsunfähigkeit ist vielleicht schon eine Berufsunfähigkeit. Hier kannst Du zwar einen Antrag stellen, aber ein Antrag auf BU ist sehr umfangreich. Auch musst Du zu 50 Prozent berufsunfähig in Deinem Beruf sein. Mit einer Arbeitsunfähigkeitsklausel genügt quasi die Krankschreibung des Facharztes über sechs Monate (ganz vereinfacht gesagt). Es erfolgt keine Prüfung auf die 50 Prozent. Krankschreibung ist Krankschreibung. Erfunden hat die sogenannte AU-Klausel um das Jahr 2010 die Condor, mittlerweile bietet diese aber fast jeder Versicherer an. Die Leistungsdauer beträgt derzeit zwischen 18 und 36 Monate. Ein großes Augenmerk sollte auch auf die Form der Gelben-Schein Regelung gelegt werden. Bei manchen Versicherern musst Du direkt einen Leistungsantrag auf Berufsunfähigkeit stellen, dann wird entschieden, ob es eine AU oder BU Leistung ist. Bei modernen Arbeitsunfähigkeitsklauseln kannst Du selber entscheiden und die AU-Klausel somit separat in Anspruch nehmen.

Wie wir schon festgestellt haben, interessieren Dich als MINTler sicherlich die unterschiedlichen Formen der Arbeitsunfähigkeitsklausel. Hier sind sie :-)

| Gesellschaft | Leistungsdauer | Mehrpreis ca. | Gute/Schlechte AU-Form |

|---|---|---|---|

| Allianz | 36 Monate | 7 % | ✅ |

| Alte Leipziger | 24 Monate | 3,3 % | ✅ |

| AXA | 24 Monate | 4,7 -9,1 % | ✅ |

| Barmenia | 18 Monate | 5,7 % | ✅ |

| Baloise (früher Basler) | 36 Monate | 6,2 % | ✅ |

| Bayerische | 18 Monate (Prestige 36) | 11 % | ✅ |

| Canada Life | 24 Monate | inklusive | ❌ |

| Condor | 36 Monate | 6,4 % | ✅ |

| Continentale | 24 Monate | 13 %* | ❌ |

| CosmosDirekt | 24 Monate | 15 % | ✅ |

| Debeka | bietet keine AU Klausel an | ||

| Dialog | 24 Monate | ca. 4 % | ✅ |

| DEVK | 24 Monate | ca. 6 % | ✅ |

| Dialog | 24 Monate | 3,2 % | ✅ |

| Ergo | 18 Monate | 15 %* | ✅ |

| Generali | 18 Monate | unbekannt | ❌ |

| Gothaer | 36 Monate | 10,6 %* | ✅ |

| Hannoversche | 24 Monate | 8–12 % | ✅ |

| Hanse Merkur | 18 Monate | 7 % | ✅ |

| HDI | 36 Monate | 5–12 % | ❌ |

| HUK-Coburg | 24 Monate | 7-8 % | ✅ |

| LV 1871 | 24 Monate | 8,5 % | ✅ |

| Münchener Verein | 18 Monate | 11 % | ✅ |

| Nürnberger | 24 Monate | 7 % | ✅ |

| Stuttgarter | 18 Monate | 9,3 % | ✅ |

| Swiss Life | 24 Monate | 5,8 % | ✅ |

| Universa | 36 Monate | 13,3 %* | ✅ |

| Volkswohl Bund | 36 Monate | 6,4 % | ✅ |

| WWK | bietet keine AU-Klausel an | ||

| Württemberigsche | 24 Monate | 6,7 % | ✅ |

| Zurich | 24 Monate | 2,8 % | ✅ |

*Nur wählbar als Optionspaket mit mehreren Leistungen neben dem AU-Baustein

Wie viel kann ich als MINTler eigentlich absichern in der Berufsunfähigkeitsversicherung?

Die Frage ist als Student einfacher zu beantworten, als wenn Du schon im Berufsleben bist. Bei sehr vielen Gesellschaften kann man während des MINT-Studium schon bis zu 2.000 Euro absichern. Vorversicherungen bzw. zeitgleich beantragte musst Du aber angeben. Es geht also nicht, dass Du 2.000 Euro bei der Allianz absicherst und 2.000 Euro bei der Alten Leipziger. Es wird gegenseitig angerechnet. 2*1.000 Euro würden also gehen. Nur noch wenige Gesellschaften lassen weniger als 1.500 Euro absichern. Diese Versicherer betreiben das Spiel der Berufsunfähigkeitsversicherung aber eh nicht wirklich ernsthaft und spielen bei unserer Beratung der MINTler keine Rolle.

Interessanter ist jedoch die Frage, wie viel kann man nach dem Studium absichern anhand der Nachversicherungsgarantie bzw. direkt als MINTler im Angestelltenverhältnis. Hier kannst Du Dir durchaus die Zahl von 60 Prozent des Bruttogehaltes merken. Verdienst Du 60.000 Euro brutto im Jahr, kannst Du 3.000 Euro absichern im Monat (60.000 Euro mal Faktor 0,6 geteilt durch 12 Monate). Es gibt aber auch manche Ausreißer am Markt, welche auch bis zu 65 oder gar 70 Prozent gehen.

Je höher Dein Bruttogehalt ist, desto weniger kannst Du aber anrechnen. Beim Volkswohl Bund sind das z.B. 65 Prozent bis zu einem Bruttogehalt von 85.000 Euro, darunter 35 Prozent.

In der finanziellen Angemessenheit gibt es mittlerweile wirklich extreme Unterschiede, insbesondere bei hohen Höhen. Letztens hatten wir einen Manager bei uns in der Beratung, welcher ein flockiges Jahresgehalt von ca. 250.000 Euro besitzt und dies maximal absichern sollte. Da musste durchaus getüftelt werden, letztendlich fanden wir aber extrem gute Lösungen. Solche Höhen von ca. 13.000 Euro BU-Absicherung im Monat sind sicherlich die Ausnahmen, aber bei manchen Versicherern fängt die Angst schon ab 50.000 Euro an jährlichen Bruttogehalt an (= man kann extrem wenig absichern - z.B. bei der Württembergischen oder auch der Universa).

Bis wann erfolgt eigentlich keine erweiterte Gesundheitsprüfung als MINTler?

Bei uns fragen nicht nur junge MINTler an, sondern natürlich auch Interessenten, welche Mitte 30 oder auch Anfang 40 sind. Hier spielt die Thematik der Nachversicherung bekanntlich weniger eine Rolle, man ist schon mitten im Leben angekommen. Da geht es eher darum, wie viel kann ich eigentlich absichern (siehe oben, Stichwort finanzielle Angemessenheit) und ab wann fängt eigentlich eine ärztliche Untersuchung / Zeugnis an? Von letzterem sind wir eigentlich keine großen Freunde, da hier immer wieder unliebsame Überraschungen auftauchen könnten. Von daher geben wir Dir als Angehöriger in einem MINT-Beruf die aktuellen Untersuchungsgrenzen mit an die Hand:

So sind die Untersuchungsgrenzen in der Berufsunfähigkeitsversicherung:

| Gesellschaft | Untersuchungsgrenze* | Anmerkung |

|---|---|---|

| Allianz | 3.000 € | Ab 50 Jahren schon ab. 2.500 Euro (Hausarztbericht) |

| Alte Leipziger | 2.500 € | Ab 51 Jahren schon ab 1.000 € |

| AXA | 2.500 € | - |

| Baloise (früher Basler) | 3.000 € | Ab 45 Jahren schon ab 2.500 € |

| Barmenia | 2.500 € | - |

| Canada Life | 3.000 € | Ab 45 Jahren ab 2.500 € Ab 55 Jahren schon ab 1.500 € |

| Condor | 2.500 € | - |

| Continentale | 2.500 € | Ab 51 Jahren NT-proBNP nötig |

| CosmosDirekt | 3.000 € | angeblich laut telefonischer Auskunft |

| Debeka | unbekannt | |

| DEVK | 3.000 € | wohl keine Grenze / unbekannt |

| Dialog | 2.500 € | Ab 51 Jahren schon ab 2.000 € |

| Die Bayerische | 3.000 € | Ab 51 Jahren schon ab 2.500 € |

| Ergo | 3.000 € | Ab 50 Jahren & 2.000 Euro € mit Hausarztbericht |

| Generali | 2.000 € | |

| Gothaer | 3.000 € | - |

| Hannoversche | 3.000€ | - |

| Hanse Merkur | 2.000 € | - |

| Helvetia | 3.000 € | - |

| HDI | 3.000 € | - |

| HUK-Coburg | 2.000 € | - |

| LV 1871 | 3.000 € | - |

| Münchener Verein | 2.000 € | |

| Nürnberger | 2.500 € | - |

| Signal Iduna | 3.000 € | Ab 50 Jahren schon ab 1.500 Euro |

| Stuttgarter | 3.000 € | Ab 51 Jahren schon ab 2.500 € |

| Swiss Life | 2.500 € | - |

| Universa | 2.000 € | Ab 50 Jahren generell mit Hausarztanfrage |

| Volkswohl Bund | 2.500 € | Ab 50 Jahren Befundbericht |

| WWK | 2.500 € | |

| Württembergische | 2.000 € | Ab 50 Jahren schon ab 1.000 € |

| Zurich | 2.500 € | Ab 51 Jahren & 1.001 Euro = ärztliches Zeugnis und einiges weiteres |

*Ärztliche Untersuchungen bzw. / oder Arztberichte werden ab folgendem Grenzwert angefordert

Möchtest Du über einen dieser Werte absichern, folgt i.d.R.:

- Eine ärztliche Untersuchung (+ Blutwerte etc..)

- Der Rückversicherer spricht ein Wörtchen mit. Dieser ist i.d.R humorloser als der Erstversicherer bzw. ein guter Kontakt in die Risikoprüfung = das Votum fällt härter aus

- Die Gesundheitsfragen anhand der ärztlichen Untersuchung sind umfangreicher. Abfragezeiträume von fünf Jahren werden teilweise auf zehn Jahre erweitert. Somit sehr gefährlich.

Möchtest Du 5.000 Euro als MINTler absichern, so empfehlen wir Dir dann schlichtweg die Aufteilung auf zwei Versicherer. Z.B. 2.500 Euro bei der LV 1871 und 2.500 Euro bei der Bayerischen. Es erfolgt keine separate ärztliche Untersuchung, es gibt quasi nur die gemeinsame Prüfung der finanziellen Angemessenheit aufgrund der beantragten Rentenhöhe. Wenn auch schon aus dem Jahr 2020 - der Evergreen Blogartikel “Fälle aus der Praxis – so sichern wir hohe Renten in der Berufsunfähigkeitsversicherung ab!” zählt immer noch. Daran hat sich jetzt nicht so viel geändert.

Was sind eigentlich die wichtigsten Klauseln für MINTler in der Berufsunfähigkeitsversicherung?

Vorab muss hier gesagt werden, dass sehr viele wichtige Punkte mittlerweile natürlich fester Bestandteil in einem guten Vertragswerk geworden sind. Kein Versicherer muss sich mehr dafür feiern, wenn es einen Verzicht auf abstrakte Verweisung gibt oder einen Prognosezeitraum von sechs Monaten. Zudem stellen wir Dir eh nur aktive Versicherer vor, welche ein extrem sauberes und gutes Bedingungswerk besitzen. Da musst Du Dir jetzt nichts dabei denken.

Aber trotzdem gibt es im Detail natürlich Unterschiede, welche sicherlich ein unterschiedliches Gewicht haben könnten für Dich:

- Wie wichtig ist für Dich, dass Vorsatz im Straßenverkehr versichert wäre?

- Befristetes Anerkenntnis, ein Vorteil oder Nachteil? Es scheiden sich die Geister, manche haben dazu eine klare Meinung

- Ist die Teilzeitklausel ein Marketinggag oder ein Mehrwert?

- Kommt eventuell mal eine Verbeamtung für Dich in Frage? Stichwort Dienstunfähigkeitsklausel?

- Was passiert beim ersten Leistungsantrag zur BU? Meistens erlischt dann die Nachversicherungsmöglichkeit

- Gibt es ein vereinfachtes Prüfverfahren bei schweren Krankheiten?

- Wie wichtig ist Dir eigentlich der Service? 45 Min. Warteschleife vs. zweimal Klingeln mit kompetenten Ansprechpartner

- Müssen gesundheitliche Verbesserungen im Leistungsfall gemeldet werden?

- Kommt mal ein Versorgungswerk ins Spiel?

- Wie gestaltet sich die Verlängerungsoption, falls das gesetzliche Renteneintrittsalter erhöht wird?

- Wie sind die Erfahrungen im Leistungsfall?

- Finanzstärke des Unternehmens? Welche Rolle spielt dies bei der Auswahl?

- Gibt es eine saubere berufliche Besserstellungsklausel?

- Können Ausschlussklauseln vertraglich vereinbart und vielleicht wieder überprüft werden?

- Wie lange läuft die Beitragsdynamik? Endet diese mit 55 Jahren oder läuft sie bis 67 Jahren?

Viele verschiedene Aspekte fügen sich anschließend zu einem gesamten Mosaik zusammen. Es gibt nicht DEN Gamechanger für die passende Berufsunfähigkeitsversicherung für MINTler, sondern es sind viele kleine Punkte, die ein großes Ganzes als optimale Lösung für Dich ergeben.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über eine BU-Versicherung für MINTler? Dann frage bei uns an für ein Angebot!

5. Die besten Erhöhungsmöglichkeiten für MINTler in der BU

Insbesondere für junge MINTler sind die möglichen Erhöhungsmöglichkeiten aufgrund der Nachversicherung sehr wichtig. Je jünger, desto wichtiger. Wahrscheinlich werden mal größere Gehaltssprünge vor Dir stehen. Damit Du dauerhaft eine bedarfsgerechte Absicherung besitzt, genügt eine Beitragsdynamik nicht, sondern Du musst proaktiv Deine BU-Rente nach oben ziehen. Dies ist entweder bei einem bestimmten Ereignis möglich wie:

- Berufseintritt nach erfolgtem Studium / Ausbildung

- Heirat

- Geburt eines Kindes

- Immobilienfinanzierung

- Gehörige Gehaltssteigerung

- Diverse weitere Abschlüsse

- und viele mehr

oder auch ohne eines Ereignisses, meistens in den ersten fünf Jahren. Wichtig ist immer, dass eine Erhöhung finanziell angemessen sein muss. Die Möglichkeiten einer Erhöhung sind sehr unterschiedlich und reichen von einem Deckel von 2.000 Euro bis 10.000 Euro. Hier unterscheidet sich der Markt signifikant. Ein paar Beispiele

- Bei der Allianz Berufsunfähigkeitsversicherung können über die Vertragslaufzeit 1.500 Euro erhöht werden, egal von welcher Anfangshöhe. Eintritt ins Berufsleben hebelt diese Grenze etwas aus, da werden diese nicht angetastet.

- Bei der LV 1871 gibt es eine gewisse Obergrenze, die von Beruf zu Beruf unterschiedlich ist. MINTler dürfen recht hoch angesiedelt werden, hier dürfte die Nachversicherungsobergreze bei bis zu 3.700 Euro liegen

- Die Gothaer kommt nun mit dem Update 07 /2022 auch ins engere Blickfeld, der Deckel liegt bei 3.000 Euro

- Ebenso ist dies derzeit so bei der Bayerischen

- Die Nürnberger besitzt ebenso eine Obergrenze bei 3.000 Euro in der Nachversicherung

- Die Canada Life schießt den Vogel ab und lässt 10.000 Euro zu, hat aber andere Macken

- Die Hannoversche verdoppelt, aber maximal 4.000 Euro. Klingt viel, dort endet aber auch die Beitragsdynamik

- Bei der Baloise gehen auch 4.000 Euro, aber die Dynamik der Beiträge geht oben drüber

- Sehr eigen und umfangreich sind die Erhöhungsmöglichkeiten der Alten Leipziger, im Idealfall liegen diese bei 3.500 Euro

- Bei der Swiss Life ist derzeit auch schon bei 2.500 Euro Ende, ebenso bei der Zurich.

- Volkswohl Bund geht bis 2.500 Euro, bei steigendem Gehalt gehen aber bis 4.000 Euro

Wie man merkt, sind die Unterschiede teilweise vogelwild. Wilder wird es nochmals durch die sogenannte Karrieregarantie in der Berufsunfähigkeitsversicherung. Diese verdoppeln (!) die eigentliche Obergrenze. Diese Option bietet aber nur die Karrieregarantie der LV 1871, Nürnberger sowie der Gothaer an. Letztere sind die einzigen, welche diese auch für Selbstständige anbieten.

In diesem Zusammenhang sei auch nochmals erwähnt, dass wir es für extrem wichtig halten, dass das Ziehen der Nachversicherung ohne erneute Risikoprüfung und nicht nur ohne Gesundheitsprüfung erfolgt. Verzichtet man nur auf eine erneute Gesundheitsprüfung, kann der Versicherer folgendes abfragen:

- Aktuelle berufliche Tätigkeit

- Rauchverhalten

- Gefährliche Hobbys / Freizeitverhalten

- Geplante Auslandsaufenthalte

- Evtl. auch Körpergröße und Gewicht

Ebenso sollte ein Augenmerk darauf gelegt werden, wie lange man Zeit hat nach einem Ereignis und bis zu welchem Alter dies möglich ist. Hier haben wir auch für Euch eine kleine und hoffentlich immer aktuelle Tabelle gebastelt:

| Gesellschaft | Zeit nach Ereignis | Ohne Ereignis nutzbar bis | Mit Ereignis nutzbar bis |

|---|---|---|---|

| Allianz | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| AXA | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Alte Leipziger | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Baloise (früher Basler) | 12 Monate | max. 5 Jahre nach Versicherungsbeginn¹ | 51 Jahre |

| Barmenia | 6 Monate | Alter 35 bzw. max. 5 Jahre nach Versicherungsbeginn | 45 Jahre |

| Bayerische | 12 Monate | Alter 45 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Continentale | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| CosmosDirekt | 12 Monate | Alter 35 bzw. max. 5 Jahre nach Vertragsbeginn⁵ | 50 Jahre |

| Debeka | 3 Monate | 45 Jahre | |

| DEVK | 12 Monate | Alter 35 bzw. max. 5 Jahre nach Versicherungsbeginn | 47 Jahre |

| Dialog | 12 Monate | Alter 50 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Ergo | 12 Monate | Alter 35 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Generali | 6 Monate | Alter 50, alle 5 Jahre (maximal aber 300 Euro) | 50 Jahre |

| Gothaer | 12 Monate | Max. 5 Jahre nach Vertragsbeginn | 50 Jahre |

| Hannoversche | 12 Monate | Alter 50 bzw. max. 5 Jahre nach Versicherungsbeginn² | 50 Jahre |

| Hanse Merkur | 6 Monate | Alter 35 bzw. max. 5 Jahre nach Versicherungsbeginn | 45 Jahre |

| HDI | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| HUK-Coburg | 12 Monate | Alter 35 bzw. max. 5 Jahre nach Vertragsbeginn⁴ | 49 Jahre |

| LV 1871 | 12 Monate | Alter 50³ | 50 Jahre |

| Münchener Verein | 6 Monate | Alter 40 bzw. max. 3 Jahre nach Vertragsbeginn | 50 Jahre |

| Nürnberger | 12 Monate | Alter 40 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Swiss Life | 12 Monate | Alter 50 bzw. max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| Volkswohl Bund | 12 Monate | max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

| WWK | 6 Monate | - | 45 Jahre |

| Württembergische | 6 Monate | Alter 35 Jahre bzw. max. drei Jahre nach Vertragsbeginn | 45 Jahre |

| Zurich | 12 Monate | max. 5 Jahre nach Versicherungsbeginn | 50 Jahre |

¹ Man hat noch zu Beginn des 11. Versicherungsjahres die Möglichkeit ereignisunabhängig nachzuversichern.

² Hier kann man zu jedem 5. Jahrestag eine Nachversicherung ausüben.

³ Hier gilt bei der ereignisunabhängigen Nachversicherungsgarantie eine Wartezeit von 3 Jahren.

Außerdem kann man diese nur nutzen, wenn drei Jahre zuvor keine Nachversicherung erfolgt ist. Dafür kann alle drei Jahre erhöht werden.

⁴Nur in der Premium & Premium Plus Variante möglich

⁵Nur im Premiumtarif

Stand 04/2024

Ein nicht kleiner Teil unserer Beratung & Recherche geht mittlerweile für die optimale technische Ausgestaltung, einschließlich der Nachversicherung drauf. Hier zeigt sich der Markt sehr dynamisch, insbesondere für MINTler, welche ja für viele Versicherer eine richtige Zielgruppe darstellen.

Z.B. für die LV 1871, aus diesem Grund durfte der Schreiber von diesem Artikel auch für den Versicherer mal einen Gastbeitrag verfassen mit "MAKLER STIMMEN: TOBIAS BIERL ZUR GOLDEN BU FÜR MINT-BERUFE”. Hier kommen nochmals ähnliche, teilweise aber weitere wichtige Punkte zur Sprache, welche wir für MINTler als wichtig erachten.

6. So sind die Beiträge für verschiedene MINT-Berufe

Wir zeigen Dir jetzt auch mal verschiedene Beiträge für vier verschiedene Berufe, damit Du Dir ein ungefähres Bild machen kannst. Die folgenden Zahlen sind natürlich nur eine recht grobe Darstellung, auch Bausteine wie die Leistungsdynamik sowie die Arbeitsunfähigkeitsklausel fehlen. Aber du siehst, dass nicht einer immer bei den günstigsten dabei ist. Das ist auch gut so.

Mathematiker mit 30 Jahre und 2.500 Euro Absicherung

| Hannoversche | 74,17 Euro | 98,90 Euro |

| Condor | 75,96 Euro | 108,51 Euro |

| LV 1871 | 77,58 Euro | 117,55 Euro |

| Bayerische | 78,62 Euro | 127,84 Euro |

| Swiss Life | 80,34 Euro | 127,53 Euro |

| Volkswohl Bund | 80,63 Euro | 124,04 Euro |

| Alte Leipziger | 82,64 Euro | 105,24 Euro |

| Baloise | 82,64 Euro | 110,18 Euro |

| Canada Life | 83,11 Euro | 83,11 Euro |

| Universa | 85,27 Euro | 125,40 Euro |

| Stuttgarter | 85,59 Euro | 122,27 Euro |

| Zurich | 85,68 Euro | 114,24 Euro |

| Nürnberger | 86,28 Euro | 134,70 Euro |

| Gothaer | 88,30 Euro | 120,90 Euro |

| HDI | 97,59 Euro | 130,12 Euro |

| AXA | 98,08 Euro | 145,84 Euro |

| Signal Iduna | 98,75 Euro | 151,92 Euro |

| Continentale | 102,51 Euro | 170,85 Euro |

Physiker mit 30 Jahren und 2.500 Euro Absicherung

| Baloise | 75,47 Euro | 100,63 Euro |

| Hannoversche | 75,71 Euro | 100,95 Euro |

| Condor | 75,96 Euro | 108,51 Euro |

| Bayerische | 78,62 Euro | 127,84 Euro |

| Swiss Life | 80,34 Euro | 127,53 Euro |

| Volkswohl Bund | 80,63 Euro | 124,04 Euro |

| LV 1871 | 81,36 Euro | 123,27 Euro |

| Alte Leipziger | 82,08 Euro | 105,24 Euro |

| Canada Life | 83,11 Euro | 83,11 Euro |

| Stuttgarter | 85,59 Euro | 122,27 Euro |

| Zurich | 85,68 Euro | 114,24 Euro |

| Allianz | 85,72 Euro | 111,32 Euro |

| Signal Iduna | 88,00 Euro | 135,38 Euro |

| Gothaer | 88,30 Euro | 120,90 Euro |

| AXA | 101,49 Euro | 150,91 Euro |

| Universa | 102,41 Euro | 150,60 Euro |

| HDI | 105,60 Euro | 140,79 Euro |

| Continentale | 119,77 Euro | 199,62 Euro |

Informatiker mit 30 Jahren und 2.500 Euro Absicherung

| Gesellschaft | Nettobeitrag | Bruttobeitrag |

| Gothaer | 73,70 Euro | 100,90 Brutto |

| Baloise | 74,69 Euro | 99,57 Euro |

| Condor | 75,96 Euro | 108,51 Euro |

| Bayerische | 78,62 Euro | 127,84 Euro |

| Swiss Life | 80,34 Euro | 127,53 Euro |

| HDI | 80,48 Euro | 107,31 Euro |

| Volkswohl Bund | 80,63 Euro | 124,04 Euro |

| Canada Life | 83,11 Euro | 83,11 Euro |

| Universa | 85,27 Euro | 125,40 Euro |

| LV 1871 | 85,44 Euro | 129,45 Euro |

| Zurich | 85,68 Euro | 114,24 Euro |

| Allianz | 85,72 Euro | 111,32 Euro |

| Nürnberger | 86,28 Euro | 134,70 Euro |

| Continentale | 88,53 Euro | 147,55 Euro |

| AXA | 89,06 Euro | 132,43 Euro |

| Stuttgarter | 94,83 Euro | 135,47 Euro |

| Alte Leipziger | 95,73 Euro | 122,74 Euro |

| Signal Iduna | 98,75 Euro | 151,92 Euro |

| Hannoversche | 103,78 Euro | 138,37 Euro |

Elektroingenieur mit 30 Jahren und 2.500 Euro Absicherung

| Bayerische | 70,31 Euro | 127,84 Euro |

| Hannoversche | 72,63 Euro | 96,84 Euro |

| Gothaer | 73,70 Euro | 100,90 Euro |

| Baloise | 77,06 Euro | 102,75 Euro |

| LV 1871 | 77,58 Euro | 117,55 Euro |

| AXA | 78,69 Euro | 117,01 Euro |

| Swiss Life | 80,34 Euro | 127,53 Euro |

| HDI | 80,48 Euro | 107,31 Euro |

| Volkswohl Bund | 80,63 Euro | 124,04 Euro |

| Alte Leipziger | 82,08 Euro | 105,24 Euro |

| Canada Life | 83,11 Euro | 83,11 Euro |

| Universa | 85,27 Euro | 125,40 Euro |

| Stuttgarter | 85,59 Euro | 122,27 Euro |

| Zurich | 85,68 Euro | 114,24 Euro |

| Allianz | 85,72 Euro | 111,32 Euro |

| Nürnberger | 86,28 Euro | 134,70 Euro |

| Signal Iduna | 88,00 Euro | 135,38 Euro |

| Continentale | 88,53 Euro | 147,55 Euro |

Berechnungen Stand 07 / 2023 (wir gehen immer vom Nichtraucherstatus, Bachelorabschluss und Endalter 67 Jahre aus)

Wie schon oben erwähnt, sind die Beiträge für Dich völlig identisch. Egal, ob der Abschluss über uns, ein Vergleichsportal oder direkt beim Versicherer erfolgt. Achte bitte darauf, dass sich der Nettobeitrag theoretisch jedes Jahr ändern kann und bis zum Bruttobeitrag steigen könnte. Die meisten Versicherer verzichten zudem auf den Paragraph 163, somit könnte auch über den Bruttobeitrag erhöht werden. Jetzt wirds dann kompliziert….Viele Versicherer sind aber seit 70 Jahren und mehr beitragsstabil, aber auf der anderen Seite gab es auch schon erhebliche Beitragserhöhungen in der Berufsunfähigkeitsversicherung. Das sollte nicht vergessen werden, dass zu günstige Prämien auch nach hinten losgehen können. Deswegen bitte niemals, niemals über den Preis eine Berufsunfähigkeitsversicherung abschließen.

Ehre, wem Ehre gebührt - wir arbeiten (meistens 🙂 ) gerne mit MINT-Berufen in unserer Beratung zusammen. Auch unsere Spielregeln zur BU werden akzeptiert und sogar für gut befunden. Von daher steht einer gemeinsamen Findung Deiner optimalen Arbeitskraftabsicherung sicherlich nichts im Wege. Melde Dich einfach bei uns auf den üblichen Kanälen. Wir freuen uns auf Dich, fordern aber auch aktive Mitarbeit. Aber das liest Du aus unseren Zeilen wahrscheinlich eh schon heraus