Rentenhöhe Versicherungssumme Berufsunfähigkeitsversicherung?

Die finanzielle Angemessenheit entscheidet darüber, wie viel monatliche Rente Du eigentlich absichern kannst.

Die Prüfung der Angemessenheit zu Beginn ist für die einzelnen Gesellschaften ein ganz wichtiges Vehikel. Den im Leistungsfall erfolgt i.d.R. keine Prüfung mehr, ob die abgesicherte Rentenhöhe noch zu Deinem aktuellen Einkommen passt. Es spielt auch keine Rolle, ob Du derzeit Teilzeit arbeitest, Dich für einen neuen beruflichen Werdegang entschieden hast und viel weniger verdienst. Für die Gesellschaften ist praktisch die Antragsstellung die einzige wirkliche Möglichkeit, hier an den Stellschrauben zu drehen.

Wir erklären es immer so:

Die Berufsunfähigkeitsversicherung ist keine Schadensversicherung (= Wie hoch ist eigentlich der entstandene Schaden), sondern eine sogenannte Summenversicherung (= Es wird das ausbezahlt, was abgesichert wurde).

Ein kleiner, aber feiner Unterschied in der Betrachtungsweise. Bei einer Unfallversicherung gibt es eine Entschädigung je nach Grad der Invalidität. Bei einer Wohngebäudeversicherung wird der entstandene Schaden von der Versicherung bezahlt. Bei einer Berufsunfähigkeitsversicherung zählt einzig und allein, dass der Grad von 50 % erreicht wird, wo Du Deine zuletzt ausgeübte berufliche Tätigkeit nicht mehr ausüben kannst. Danach gibt es abgesicherte Summen. Nicht teilweise, sondern komplett.

Zudem soll die Berufsunfähigkeitsrente kein „Ansporn“ sein, nicht mehr arbeiten zu wollen, deshalb kann man sich nicht „Überversichern“. Mehr dazu gibt es auch im Artikel "Gibt es eine Überversicherung in der Berufsunfähigkeitsversicherung?".

Bitte achte unbedingt darauf, dass Du aber nicht zu wenig absicherst. Vergiss bitte den Quatsch von Finanztest und Co, welche pauschal 75 % vom Nettogehalt empfehlen. Im Artikel „Berufsunfähigkeitsversicherung Konfiguration – welche Parameter sind für mich wichtig?“ gehen wir stark auf diese Thematik ein.

Wie hoch kann ich jetzt eigentlich die BU-Rente absichern?

Übersicht maximale Höhe Berufsunfähigkeitsversicherung

| Gesellschaft | Mögliche Absicherungshöhe Brutto / Netto | Besonderheiten darüber Hinaus | Verzicht auf ärztl. Untersuchung bis | Anrechnung Versorgungswerk |

|---|---|---|---|---|

| Allianz | 70% vom Brutto bis 60.000 € | +50% vom Brutto darüber | 3.000 € | 42.000 € Jahresrente 50% |

| Alte Leipziger | 66% vom Brutto bis zur Beitragsbemessungsgrenze | +33% vom Brutto darüber | 2.500 € | 42.000 € Jahresrente 50% |

| AXA | 75% vom Brutto bis zu 24.000 € | +65% bis zu 50.000 € und 50% darüber | 2.500 € | 50.000 € Jahresrente 50% |

| Barmenia | 60% vom Brutto bis zu 90.000 € | +50% vom Brutto darüber | 2.500 € | keine exakte Angabe |

| Baloise | 60% vom Brutto bis unbegrenzter Höhe | entfällt | 3.000 € | 48.000 € Jahresrente 50% |

| Die Bayerische | 60% vom Brutto ohne Begrenzung | entfällt | 3.000 € | 50.000 € Jahresrente 50% |

| Canada Life | 75% vom Brutto bis zu 48.000 € | +70% vom Brutto darüber | 2.500 € | 60.000 € Jahresrente 50% |

| Condor | 80% vom Netto bis zu 50.000 € | +50% vom Netto darüber | 3.000 € | 50.000 € Jahresrente 50% |

| Continentale | 85% vom Netto bis zu 50.000 € | +60% vom Netto darüber | 2.500 € | 36.000 € Jahresrente 50% |

| CosmosDirekt | 60% des Bruttogehaltes | 3.000 € | unbekannt | |

| Debeka | wohl 75 Prozent des Nettogehaltes | ? | ? | |

| DEVK | wohl 60 Prozent des Bruttogehaltes | wohl keine Grenze | 3.000 € | unbekannt |

| Dialog | 60% vom Brutto (bei Ärzten 70%) | max. 5.000€ Rente möglich | 2.500 € | ab 1€ zu 100% |

| ERGO | 60% vom Brutto bis zu 60.000 € | +40% vom Brutto bis zu 100.000€ darüber | 2.500 € | 30.000 € Jahresrente 50% |

| Generali | unbekannt, "wirtschaftlich angemessen" | ? | 2.000 € | unbekannt |

| Gothaer | 70% vom Brutto bis zu 85.000 € | +50% darüber | 3.000 € | 50.000 € Jahresrente 50% |

| Hannoversche | 60% vom Brutto ohne Begrenzung | entfällt | 3.000 € | ab 1€ zu 50% |

| Hanse Merkur | 66% des Einkommens bis zur Beitragsbemessungsgrenze | +33% darüber | 2.000 € | 30.000 € Jahresrente 50% |

| HDI | 60% vom Brutto bis zu 100.000 € | +30% darüber | 3.000 € | 48.000 € Jahresrente 50% |

| Helvetia | 70% vom Brutto bis 50.000 € | +50 % darüber | 3.000 € | 50.000 € Jahresrente 50% |

| HUK-Coburg | 80% des Netto | 2.000 € | wohl komplette Anrechnung | |

| LV 1871 | 60% vom Brutto bis zu 70.000 € | +40% des darüber hinausgehenden Anteils bis 150k, darüber 30% | 3.000 € | 36.000 € Jahresrente 50% |

| Münchener Verein | 50% vom Brutto | 2.000 € | unbekannt | |

| Nürnberger | 60% vom Brutto bis zu 50.000 € | +50% darüber | 2.500 € | 36.000 € Jahresrente 50% |

| Signal Iduna | 70% vom Brutto | max. 5.000€ Rente möglich | 3.000 € | ab 1€ zu 100% |

| Stuttgarter | 70% vom Brutto bis zu 48.000 € | +60% bis 100.000€, + 50% bis 150.000€ | 2.500 € | 50.000 € Jahresrente 50% |

| Swiss Life | 80% vom Schweizer Netto | entfällt | 2.500 € | 36.000 € Jahresrente 50% |

| Universa | 60 % vom Brutto bis 50.000 Euro | +35% darüber | 2.000 € | 36.000 € Jahresrente 50% |

| Volkswohl Bund | 65% vom Brutto bis zu 85.000 € | +35% darüber | 2.500 € | 50.000 € Jahresrente 50% |

| WWK | 60% vom Brutto bis unbegrenzter Höhe | entfällt | 2.500 € | 30.000 € Jahresrente 50% |

| Württembergische | 80 % des Netto bis 60.000 € | +50% darüber | 2.000 € | keine exakte Angabe |

| Zurich | 60% des Brutto bis 80.000 € | +50% darüber | 2.500 € | 36.000 € Jahresente 50 % |

Sicherlich eine ordentliche Tabelle, welche dich fast erschlägt. Es gilt = Je höher der Wunsch nach einer hohen BU-Rente, desto schwieriger wird es, pauschal zum Beispiel die 60 Prozent anzunehmen. Hast du dann auch noch einen Kammerberuf (wie Rechtsanwalt, Steuerberater, Arzt, Notar und Co), dann kommt zudem die Anrechnung des Versorgungswerk zu tragen. Wie man sieht, kann man einfach nicht Pauschal über den Kamm scheren, sondern es ist eine individuelle Betrachtung erforderlich - da kommen wir gerne wieder ins Spiel 😉.

Schauen wir uns im Detail aber mal die genaueren Regelungen an - also ein bisschen Stoff hinter den nackten Zahlen😉.

Die Baloise Versicherung sichert eine Höhe von maximal 60 % des Bruttogehaltes als Rentenhöhe ab

Beim Schweizer Versicherer ist es einfach – es können maximal 60 % des Bruttogehaltes abgesichert werden. Es gibt keine Begrenzung nach oben. Vorversicherungen bei anderen Gesellschaften werden selbstverständlich angerechnet, aber dies versteht sich von selbst.

Die Baloise zeigt sich in unseren Augen in der BU auch extrem gesprächsbereit & die Wege sind sehr kurz bei Sonderlösungen. Zudem gibt es bekanntlich auch schon für Schüler und Studenten eine recht hohe finanzielle Angemessenheit in der Berufsunfähigkeitsversicherung.

Die Bayerische sichert ebenfalls bis zu 60 % des Bruttojahresgehalt ab bis zur Beitragsbemessungsgrenze

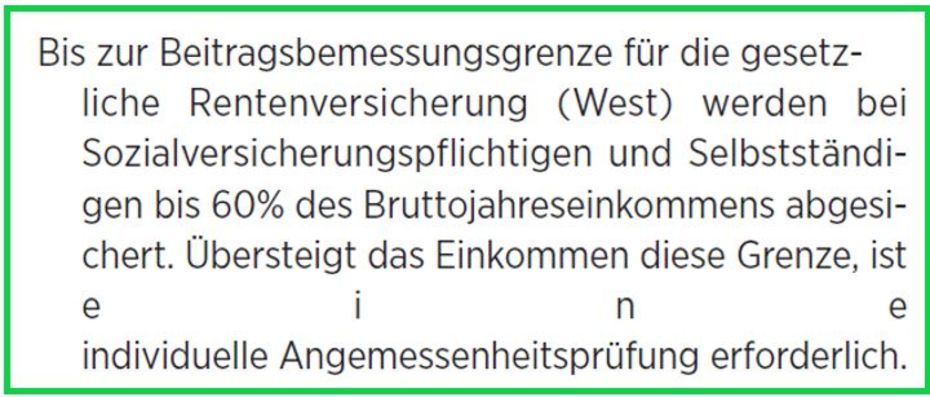

Auch hier – eine selbige und einfach zu merkende Zahl von der Bayerischen. Es können 60 % des Bruttogehaltes abgesichert werden – es wird hierbei aber die Beitragsbemessungsgrenze angenommen. Darüber hinaus folgt eine individuelle Prüfung, wie folgender Auszug es offenbart:

Aber auch bei der Bayerischen sind die Wege kurz und es können individuelle Lösungen gefunden werden, solange diese im Bereich des Machbaren liegen.

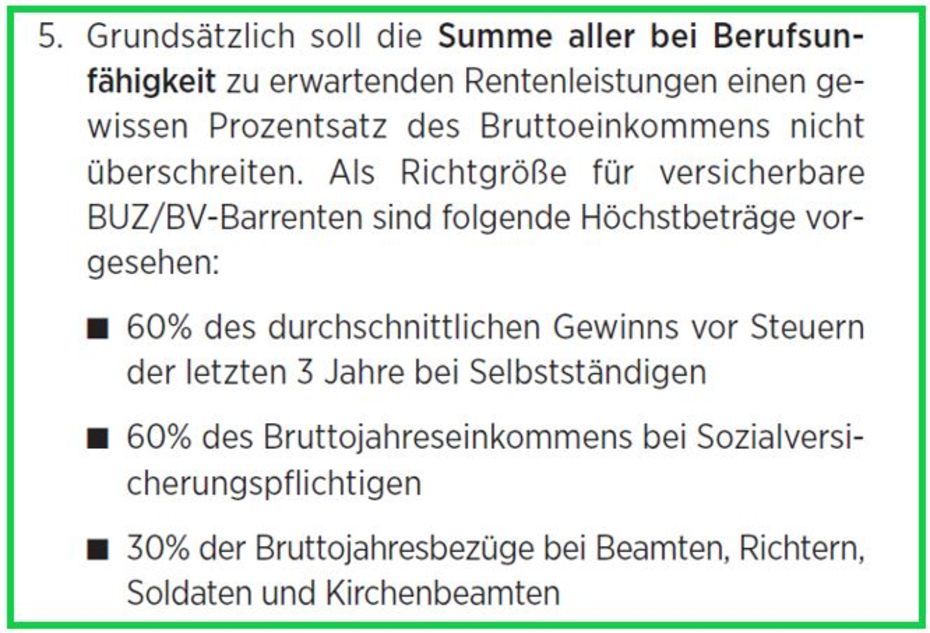

Die Alte Leipziger sichert sogar 2/3 des Bruttogehaltes ab an Höhe der Versicherungssumme, dies aber auf Drei-Jahres Basis

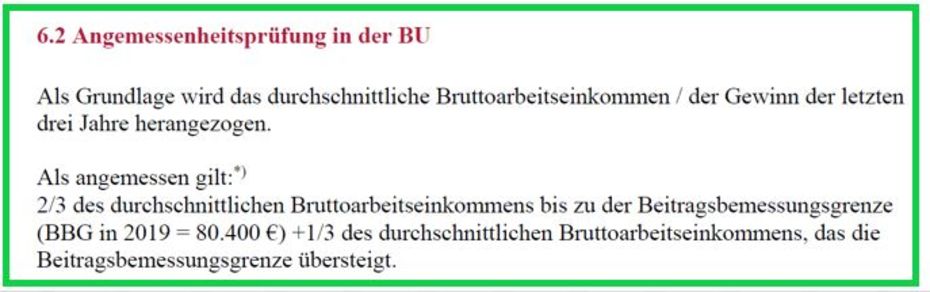

Hier liegt der Wert somit etwas höher als bei der Basler oder der Bayerischen. Dafür wird aber der Durchschnitt der letzten drei Jahre angesehen. Über der Beitragsbemessungsgrenze (welche im Jahr 2019 bei 80.400 Euro lag), erfolgt eine Anrechnung von 1/3.

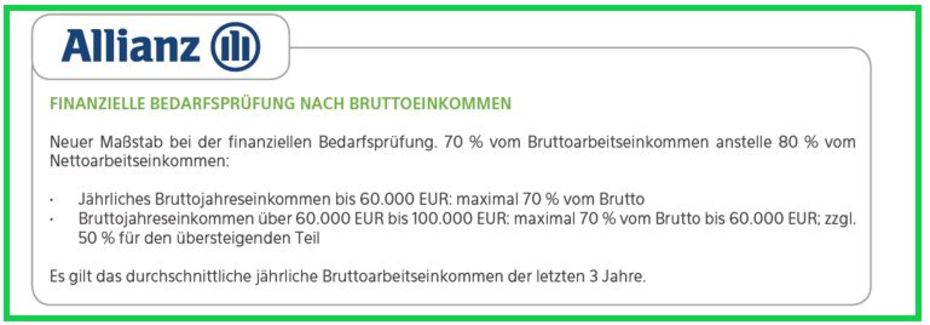

Die höchste finanzielle Angemessenheit besitzt die Allianz Versicherung – auf dem ersten Blick!

Die große Allianz traut sich einiges und versichert nun 70 Prozent des Bruttogehaltes, sollte dies bis zu 60.000 Euro liegen. Darüber hinaus erfolgt eine Anrechnung zu 50 Prozent. Zudem wird der Querschnitt über die letzten drei Jahre gesehen. Alles nicht so einfach, wie man sieht…

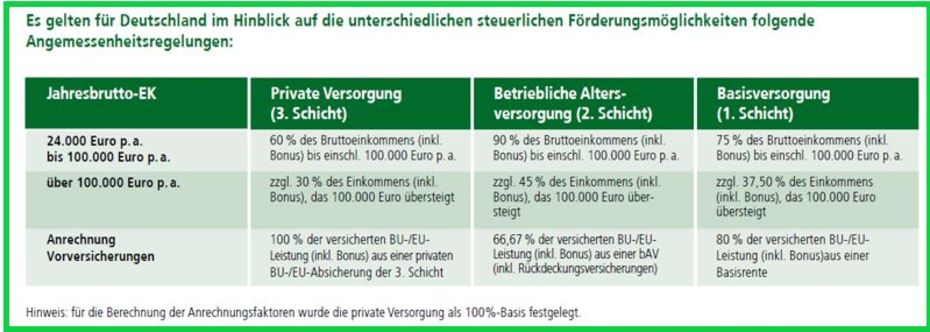

Die HDI-Versicherung nimmt auch die üblichen 60 % bis zu einer gewissen Höhe zum Anlass

Die Tabelle des BU-Versicherers aus Hannover liest sich sehr schön und unterscheidet glücklicherweise auch Verträge in Schicht 1 (= Basis / Rürup Rente). Da diese quasi komplett zu versteuern sind, erfolgt keine komplette Anrechnung dafür.

Diese Regelung finden wir sehr fair und transparent. Wir sehen schon, dass die 60 Prozent eine Referenz darstellen bei der finanziellen Angemessenheit.

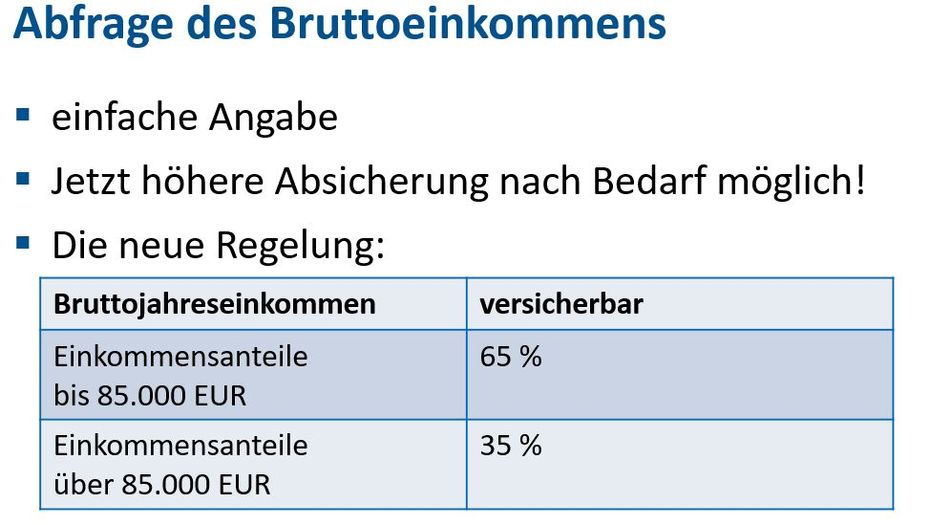

Der Volkswohl Bund hat seit dem Update 07 / 2022 eine sehr gute finanzielle Angemessenheitsregelung

Haben wir die Nettoberechnung jahrelang kritisiert, wurde nun mit dem großen Update 07 / 2022 endlich auf die Bruttomethode der Anrechnung umgestiegen. Bisher mussten wirdann oftmals wieder Trick 17 angewandt und erst der Antrag beim Volkswohl Bund gestellt werden und nach erfolgter Policierung dann bei der Gesellschaft, welche einen etwas höheren Rahmen besitzt. Jetzt ist aber alles im Grünen Bereich und wir finden die Anrechnung von 65 Prozent sehr gut für die ersten 85.000 Euro.

Dies gilt bis 2.500 Euro BU-Rente. Darüber hinaus kommt die sogenannte Versorgungsgarantie zur Geltung, welche bis zu 4.000 Euro geht, hier können aber nur noch 60 Prozent abgesichert werden des Bruttogehaltes.

Zumindest bietet der Volkswohl Bund in seinem öffentlichen Rechner www.vbon.de eine Möglichkeit die maximale Absicherungshöhe zu berechnen:

So können Tüftler die passende und maximale Absicherungsmöglichkeit beim Volkswohl Bund gerne auch selber berechnen.

Die Nürnberger BU-Versicherung passte sich auch dem Markt an

Viele Gesellschaften haben früher das Nettoeinkommen als finanziellen Maßstab genommen, mittlerweile hat sich der Pegel aber stark Richtung Bruttoeinkommen zugewandt. Bei der Nürnberger Berufsunfähigkeitsversicherung war eine der Gesellschaften, die vom Nettobeitrag ausging. Mit dem großen Update der BU4Future schlug das Pendel aber um. Galt früher eine 80/50 Regelung beim Nettoeinkommen, sind wir wieder beim Bruttoeinkommen angenommen. Bis 50.000 Euro werden 60 Prozent als angemessen gesehen, darüber hinaus nur noch 50 Prozent. Trotz dieser Neuuerung bescheinigen wir der Nürnberger Verbesserungspotential. Zumindest gibt es bei den Nachversicherung 70 Prozent als Pauschal angemessen, wenngleich über die letzten drei Jahre.

Die Universa berücksichtigt das Nettoeinkommen

Wobei wir jetzt keinen Kollegen kennen, welcher bei hohen BU-Renten die Universa berücksichtigt. Die Nürnberger (so der Sitz des Unternehmen) haben ihre Stärken vor allem in Berufszweigen, welche jetzt keine 3.000 Euro aufwärts absichern können. Von daher sehen wir mal darüber hinweg.

Leider ist die Risikoprüfung der Universa Berufsunfähigkeitsversicherung immer noch mehr als knallhart, so dass unsere zaghaften Versuche, passende Interessenten zu vermitteln, schon daran zum Scheitern verurteilt sind.

Die AXA stuft schon ziemlich früh Höhe des Bruttogehalt ab

Auch eine interessante Möglichkeit – hier können dann vor allem zu Beginn höhere Renten versichert werden, wenn man nur einen Vertrag haben möchte bzw. zu Beginn eine geringere Absicherung plant. Kommt bei uns zwar selten vor, aber Ausnahmen bestätigten die Regel.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über die maximale Rentenhöhe in der BU? Dann frage bei uns an für ein Angebot.

Trick 17 – So erreichst Du später mal eine hohe Rentenhöhe in der BU trotz Grenze der Nachversicherungsgarantie!

Uns erreichen viele Anfragen die „gut“ im Berufsleben stehen, schon früh eine Berufsunfähigkeitsversicherung abgeschlossen hatten, jetzt aber erhöhten Bedarf besitzen. Das Problem ist aber nur: Bei fast allen Anbietern endet die Nachversicherungsgarantie bei 2.500 Euro. Hat die Person z.B. als Student bei 1.500 Euro begonnen, artig immer die Beitragsdynamik angenommen und eine Nachversicherungsgarantie gezogen (z.B. Einstieg ins Berufsleben, Geburt eines Kindes, Immobilienfinanzierung, Gehaltssteigerung), so sind wir schnell bei den 2.500 Euro angekommen. Darüber hinaus geht nur noch die Beitragsdynamik. Das ist zu wenig, wenn die Person jetzt schon locker über der Beitragsbemessungsgrenze verdient.

Möchte man nach zehn Jahren wieder eine neue Berufsunfähigkeitsversicherung abschließen, so gibt es wieder neue Gesundheitsfragen, wo i.d.R. kleinere und größere Zipperlein in all den Jahren dazukamen.

Eine Aufteilung auf zwei Gesellschaften verschafft Dir ungewohnte Flexibilität in der Höhe der BU Rente!

Deshalb plädieren wir vor allem für junge & angehende Akademiker für eineZwei-Vertragslösung in der Berufsunfähigkeitsversicherung. So hast Du zweimal die Möglich Deine BU-Rente auf jeweils 2.500 Euro zu erhöhen – zusammengezählt sind wir also schon bei 5.000 Euro + Beitragsdynamik. Nein, nicht ein Kombivertrag (siehe „Mein "Berater" (an der Uni...) empfiehlt mir die Kombination aus Berufsunfähigkeit mit der Altersvorsorge?!“) wäre die passende und flexible Lösung für die Zukunft, sondern zwei eigenständige Verträge um später mehr als flexibel zu sein und zu bleiben. Der allgemeine Deckel von den oftmals 60 % des Bruttogehaltes bleibt zwar weiterhin, Du sperrst Dich aber zumindest nicht auf dem natürlichen Wege gegen eine höhere Absicherung aufgrund einer 1-Vertragslösung.

Direkt aus der Praxis sprechen wir auch im Artikel "Ärztliche Untersuchung / Zeugnis Berufsunfähigkeitsversicherung" - du umgehst also gefährliche Untersuchungen beim Arzt mit ungewissen Ausgang.

Trick 17+ = Beitragsbefreiung bei Berufsunfähigkeit der Altersvorsorgeverträge mit vereinfachten Gesundheitsfragen

Eine sehr große Thematik, die viele nicht auf dem Schirm haben = Im Leistungsfall zur Berufsunfähigkeitsversicherung zahlst Du keinen Cent mehr in die gesetzliche Rentenversicherung. Vielleicht hast Du durch deine aktuelle BU-Rentenhöhe ein einigermaßen vernünftiges Auskommen, aber Dir gehen die sogenannten "Entgeltpunkte" ab und bei Renteneintritt wird die Rente für Dich zum Leben zu wenig aber zum Sterben zu viel sein. Auch aus diesem Grund sollte eine sehr hohe BU-Rente abgesichert werden. Aber wie wir jetzt mittlerweile kennengelernt haben, spricht die finanzielle Angemessenheit oftmals dagegen.

Dem kannst Du entgegentreten mit Altersvorsorgeverträgen, wo im BU-Leistungsfall der Versicherer die Beiträge weiterhin übernimmt. Das ganze passiert oftmals sogar ohne oder mit nur sehr wenigen Gesundheitsfragen. Die Beitragsbefreiung bei Altersvorsorgeverträgen lohnt sich also auch für Personen, welche auf normalen Wege (oder nur mit sehr viel Aufwand) keine Berufsunfähigkeitsversicherung mehr bekommen. Oder halt, wenn Du unzufrieden bist mit der aktuellen Absicherungshöhe & Dich der Versicherer nicht mehr abschließen lässt.

Folgende Lösungen gibt es derzeit am Markt zur Beitragsbefreiung der Altersvorsorgeverträge:

- Basler mit Beitragsbefreiung von bis zu 300 Euro

- LV 1871 bis zu 250 Euro

- Continentale bis zu 250 Euro

- Stuttgarter macht ebenso bis zu 250 Euro an Beitragsbefreiung

- Württembergische macht auch 250 Euro

Bei den meisten Anbietern ist der BU-Schutz nicht teurer als ein gewöhnlicher Tarif, obwohl teilweise keine bis stark vereinfachte Gesundheitsfragen gestellt werden.

Bei der Basler Versicherung gibt es z.B. folgende Gesundheitsfragen, die wirklich eher recht einfach zu beantworten ist:

- "Sind oder waren Si e in den letzten 2 Jahren mehr als 2 Wochen zusammenhängend nicht in der Lage Ihrer schulischen, studentischen oder beruflichen Tätigkeit nachzugehen?"

- "Sind Sie in der Freizeit besonderen Gefahren ausgesetzt (z.B. Tauchsport, Kampfsport, Bergsport, Flugsport aller Art, Motorsport, Teilnahme an Wettfahrten, Extremsport)?"

- "Erhalten oder erhielten bzw. beantrag(t)en Sie in den letzten 5 Jahren eine Rente oder Abfindung wegen Berufsunfähigkeit/Erwerbsunfähigkeit/Erwerbsminderung/Pflegebedürftigkeit/Dienstunfähigkeit oder körperlicher Schäden (ggf. Rentenbescheidabschrift – Begründungsteil mit Versehrtenstufe – beifügen) und/oder besitzen oder beantrag(t)en Sie einen Ausweis nach dem Behindertenrecht? "

Die LV 1871 stellt z.b. gar keine Gesundheitsfragen, aber es gibt eine Wartezeit von drei Jahren (entfällt bei Unfall).

Das wäre jetzt aber eine Möglichkeit, wo Du zwei Fliegen mit einer Klappe schlagen kannst. Du kannst endlich die Thematik Altersvorsorge antreiben (in allen oben vorgestellten Varianten kannst Du übrigens auch ETF´s & Aktienfonds zu 100 % einbauen). Egal, ob das Leben so läuft wie geplant oder auch ungeplant. Du hast somit einen Plan B in der Tasche und wirst später mal nicht auf das Sammeln von Pfandflaschen angewiesen sein (um es mal drakonisch auszudrücken).

Weitere Informationen bekommst Du unter "Beitragsbefreiung Altersvorsorge bei Berufsunfähigkeit ohne Gesundheitsfragen".

Maximale Rentenhöhe bei Schüler, Studenten und der Lebensphase Elternzeit

Grob gesagt gibt es für folgende Gruppen pauschale Lösungen, unabhängig vom aktuellen Verdienst (der natürlich ab und an noch gar nicht vorhanden ist):

- Schüler

- Studenten

- Beamte

- Hausfrauen

- Elternzeit

Schüler können in der Berufsunfähigkeitsversicherung teilweise bis zu 1.500 Euro absichern, bei manchen Gesellschaften ist der Deckel aber auf 1.000 Euro begrenzt. Anbei eine Übersicht der wichtigsten Anbieter:

- Allianz pauschal 1.500 Euro

- Alte Leipziger ebenfalls 1.500 Euro

- Die Bayerische versichert im Moment leider nur bis 1.000 Euro im Monat

- Die Baloise erhöhte vor kurzem ebenfalls auf die 1.500 Euro

- Die LV 1871 macht dies von der Schulform abhängig. Am Gymnasium sind 1.500 Euro möglich, bei allen weiteren Schulformen liegt die Absicherungshöhe bei bis zu 1.100 Euro

- Volkswohl Bund pauschal 1.500 Euro

- Ebenso die HDI-Versicherung mit 1.500 Euro

Achte bitte darauf, dass manche Gesellschaften hier einen „natürlichen Dämpfer“ eingebaut haben mit einer maximalen Beitragsdynamik von drei Prozent.

Mehr Informationen findest Du zudem unter „Berufsunfähigkeitsversicherung für Schüler - Arbeitskraft früh absichern!“.

Bei Studenten gibt es ebenfalls den Deckel oben drauf. Teilweise bei 1.500 Euro, löblicherweise geht der Trend nun aber mittlerweile klar Richtung 2.000 Euro.

Übersicht maximale BU-Rentenhöhe für Studenten

| Gesellschaft | Maximale Höhe |

|---|---|

| Allianz | 2.000 Euro |

| Alte Leipziger | 2.000 Euro |

| AXA | bis zu 2.000 Euro |

| Baloise | 2.000 Euro |

| Barmenia | 1.500 Euro |

| Bayerische | 2.000 Euro |

| Canada Life | 1.500 Euro |

| Condor | bis zu 2.000 Euro |

| Continentale | 1.500 Euro |

| CosmosDirekt | 1.000 Euro |

| Dialog | 2.000 Euro |

| Ergo | 1.500 Euro |

| Generali | 1.500 Euro |

| Gothaer | bis zu 2.000 Euro |

| Hannoversche | 2.000 Euro |

| Hanse Merkur | 1.000 Euro |

| Helvetia | bis zu 2.000 Euro |

| HDI | 2.000 Euro |

| HUK-Coburg | 1.500 Euro |

| Münchener Verein | 1.000 Euro |

| Nürnberger | 1.500 Euro |

| Stuttgarter | 2.000 Euro |

| Swiss Life | bis zu 2.000 Euro |

| Universa | 1.000 Euro |

| Volkswohl Bund | 2.000 Euro |

| Württembergische | 1.500 Euro |

| WWK | 1.250 Euro |

| Zurich | bis zu 1.500 Euro |

Dies sind die pauschalen Werte. I.d.R. verdienst Du nach Deinem Studium richtig gut, so dass Dich die allgemeine finanzielle Angemessenheit erst später betrifft bzgl. der Nachversicherungsgarantie. Hier gibt es aber wiederum weitere Punkte, auf die geachtet werden muss, welche wir im Artikel „Risikoprüfung vs. Gesundheitsprüfung in der Berufsunfähigkeitsversicherung“ näher beschreiben. Grundsätzlich empfehlen wir bei Studenten eigentlich ohne große Ausnahme sogar die Zwei-Vertragslösung in der Berufsunfähigkeitsversicherung, welche wir oben näher dargelegt haben, um später nicht relativ schnell an die Obergrenze der finanziellen Angemessenheit zu kommen aufgrund der Nachversicherungsgarantie.

Bist Du gerade im Studium? Dann empfehlen wir Dir den mehr als ausführlichen Artikel „Berufsunfähigkeitsversicherung für Studenten“, falls Du gerade ein Humanmedizinstudium betreibst, kann Dir der Artikel "Brauche ich als Medizinstudent eine Berufsunfähigkeitsversicherung?" sicher weiterhelfen.

Bei Beamten gibt es auch oft Pauschalen, welche wir Dir gerne auf Anfrage mitteilen.

Interessieren sich Hausfrauen für eine Berufsunfähigkeitsversicherung, so ist der Deckel leider recht begrenzt an maximaler Absicherung. Oftmals liegt dieser bei 1.000 Euro, bei wenigen Anbietern auch ein bisschen darüber. Darauf möchten wir jetzt aber nicht näher eingehen.

Während der Elternzeit eine Berufsunfähigkeitsversicherung abzuschließen, ist oft gar nicht so einfach.

Die größte Problematik ist eher die Frage „Stuft man Dich jetzt in Deinen vorherigen Beruf ein oder wirst Du direkt als Hausfrau eingruppiert?“. Diese Frage sollte zuerst geklärt werden. Wirst Du in Deinen alten Beruf eingestuft, so gilt sehr oft die Pauschale von 1.500 Euro an BU-Rentenhöhe. Solltest Du davor ein sehr hohes Gehalt bezogen haben, kann man vielleicht auch eine individuelle Einstufung erreichen, falls ein Berufswiedereinstieg in absehbarer Zukunft vonstattengehen würde. Hier helfen sicherlich kurze Wege zu den Entscheidern bei den Gesellschaften (die könnten wir haben…). Mehr Informationen bekommst Du auch im Artikel „Abschluss Berufsunfähigkeitsversicherung während Elternzeit?“.

Über 1.900 Bewertungen zufriedener Kunden, überzeuge Dich selbst!

Genug gelesen über die maximale Rentenhöhe in der BU? Dann frage bei uns an für ein Angebot.

Fazit zur finanziellen Angemessenheit & maximale Rentenhöhe Versicherungssumme Berufsunfähigkeitsversicherung

Wie man sieht, gibt es keine einheitliche Linie der verschiedenen Gesellschaften. Wichtig für Dich vor allem zu Beginn zu wissen ist einfach die Tatsache, dass Du nicht pauschal Deinen gewünschten Betrag absichern kannst. Dieser muss im finanziellen Angemessenheitsrahmen liegen. Als Pauschale kannst Du Dir grob erst einmal die 60 Prozent vom Brutto im Kopf behalten. Je nach Lösung nach unserer Beratung zur Berufsunfähigkeitsversicherung muss ggf. etwas taktiert werden, um auf die gewünschte Absicherungssumme zu kommen. Zudem werden viele Gesellschaften auch maximal drei Prozent an Beitragsdynamik in der Berufsunfähigkeitsversicherung zulassen. Damit wird man aber leben können. Ein versierter Makler mit Schwerpunkt BU kann Euch hier sicherlich helfen. Ja, das könnten auch wir sein?.