Fallende Überschüsse im Leistungsfall Berufsunfähigkeitsversicherung 2021

| Berufsunfähigkeit

Ganz interessant für uns zu sehen – die Überschüsse im Leistungsfall sind im Jahr 2021 teilweise massiv nach unten korrigiert worden. Hier merkt man im Kleinen wohl den Druck von der Zinsfront bzw. dass die Lebensversicherer durchaus etwas Druck sein können.

Was sind aber die Überschüsse im Leistungsfall und wie helfen diese mir? Nehmen wir an, Du sicherst 2.000 Euro monatliche Rente in der Berufsunfähigkeitsversicherung ab zum 01.03.2021. Im Juni desselben Jahres passiert Dir ein schrecklicher Unfall oder Du erkrankst so sehr, dass Du Deine zuletzt ausgeübte Tätigkeit nicht mehr ausüben kannst. Aus diesem Grunde hast Du nun Anspruch auf die 2.000 Euro aus Deinem privat abgeschlossenen Vertrag.

Soweit, so gut. Damit kommst Du jetzt evtl. noch gerade um die Runden (beachte bitte Punkt 1 des Artikels „Berufsunfähigkeitsversicherung Konfiguration – welche Parameter sind für mich wichtig?“), auch wenn Du im Leistungsfall knapp 19 Prozent Krankenversicherungsbeiträge darauf entrichten musst & Du keinen Cent mehr in die gesetzliche Rentenversicherung einzahlst. Durch die schleichende Inflation und den damit verbundenen Kaufkraftverlust werden Deine 2.000 Euro aber in einigen Jahren / Jahrzehnten weniger wert sein als jetzt.

Dies sieht man schön an folgender Graphik:

Grundsätzlich gibt es nur zwei Parameter, wie Du Deine Berufsunfähigkeitsversicherung IM Leistungsfall steigern kannst:

- Durch nicht garantierte Überschüsse im Leistungsfall

- Du nimmst eine feste, garantierte Rentensteigerung dazu, welche oftmals zwischen 0,5 -3 Prozent betragen kann

Auf letzteres gehen wir zum Ende kurz ein und weshalb die garantierte Rentensteigerung nicht der wichtigste Parameter in der technischen Ausgestaltung ist (aber ein wichtiger).

Wie entstehen Überschüsse in der Berufsunfähigkeitsversicherung?

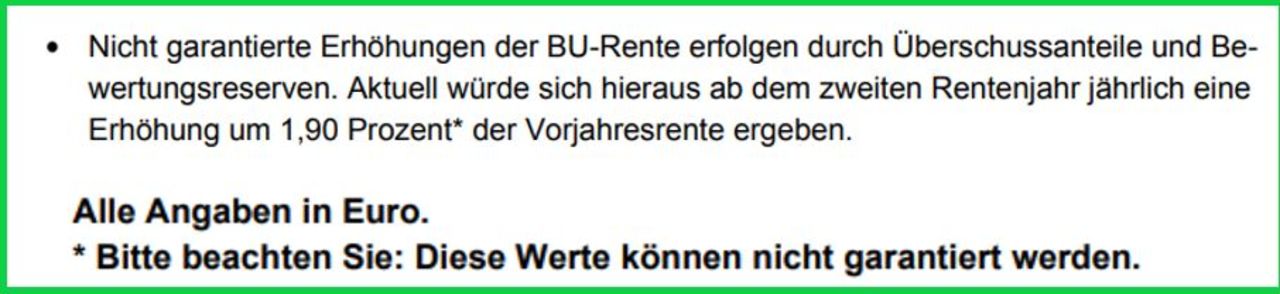

Überschüsse entstehen durch die Kalkulation, dass weniger BU-Leistungsfälle eintreten und einer vernünftigen Kapitalanlage (in Zeiten der Niedrigzinsphase immer weniger). Diese Parameter sind oftmals aber sehr scharf gerechnet und selbst kleine Änderungen führen zu einer Änderung der Überschüsse. Sie gibt es aber noch. Im Angebotsblatt sieht es so aus bei der LV 1871 Berufsunfähigkeitsversicherung.

1,9 Prozent sind natürlich eine Hausmarke. Anders sieht es bei der Stuttgarter aus

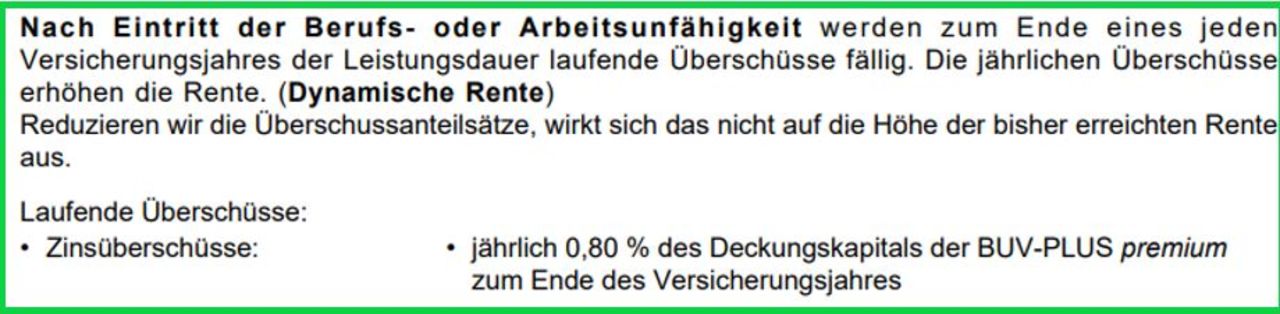

Diese erhöhen im Leistungsfall die Rente derzeit nur um 0,8 Prozent.

Es gilt aber nochmals die Betonung, dass beide Werte nicht garantiert sind. Tendenziell sind diese eher im Sinkflug, aber wer jetzt einen sehr hohen Wert aufweist, dem muss man schon auf die Schulter klopfen. Die Kürzung der Überschüsse ist auch eines der „stillen“ Parameter einer Gesellschaft, die praktisch kein Kunde mitbekommt und wahrscheinlich auch 99 Prozent der Versicherungsvermittler am Markt. Würde man die (Zahl) Beiträge im Neugeschäft bzw. oder auch im Bestand erhöhen, so würde sich dies sofort bemerkbar machen. Viele Vermittler verkaufen ja noch immer über den Preis…

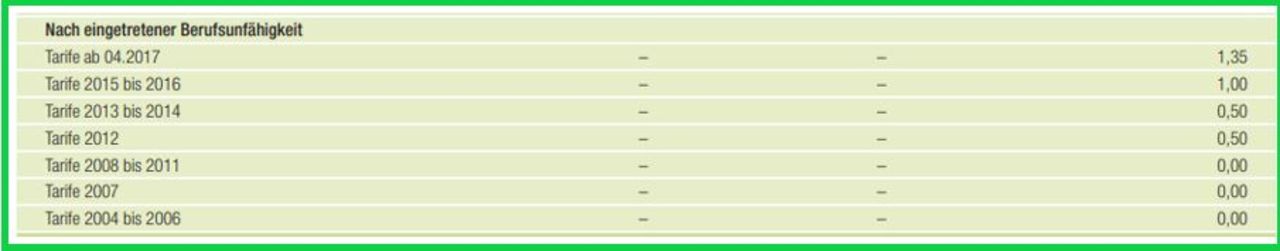

Das diese auch auf 0 Prozent fallen können, sehen wir im Geschäftsbericht 2019 von der Hannoverschen bzw. der Muttergesellschaft VHV.

Hier gibt es keinerlei (!) Steigerung aufgrund der Überschüsse im Leistungsfall für Verträge, welche vor dem Jahr 2011 abgeschlossen wurden. Schon ein bisschen wenig....

Nun aber gehen wir auf die Überschrift ein

So entwickelten sich die Überschüsse im Leistungsfall in der Berufsunfähigkeitsversicherung gegenüber 2020

| Gesellschaft | Überschüsse 2020 | Überschüsse 2021 |

|---|---|---|

| LV 1871 | 1,9 % | 1,9 % |

| Volkswohl Bund | 1,5 % | 1,35 % |

| Bayerische | 1,6 % | 1,6 % |

| Basler | 1,25 % | 1,1 % |

| Stuttgarter | 1,1 % | 0,8% |

| Signal Iduna | 1,26 % | 1,22 % |

| AXA | 2,0 % | 1,7 % |

| Allianz | 1,9 % | 1,7 % |

| Barmenia | 1,6 % | 1,1 % |

| Continentale | 1,4 % | 1,2 % |

| Generali (vorher Aachen Münchener) | 0,6 % | 0,4 % |

| HDI | 1,7 % | 1,7 % |

| Alte Leipziger | 1,53 % | 1,53 % |

| Condor | 1,2 % | 1,35 % |

| Nürnberger | 1,45 % | 1,45 % |

| Canada Life | 0,0 % | 0,0 % |

Wie man sieht, fallen i.d.R. die weitergegebenen Überschüsse auf breiter Front. Selbst auch bei großen Playern wie die Allianz oder AXA (wobei beide Werte immer noch sehr hoch sind). Der erste „Maklerversicherer“ mit der Stuttgarter hat auch die 0 davor. Über die Überschüsse im Leistungsfall bei der Generali (vormals Aachen Münchener) kann man nur noch den Kopf schütteln. Reiht sich aber ein in die Thematik der unglücklichen Umstände (ein Großteil der Lebenbestände gingen ja an eine Art „Auffanggesellschaft“, siehe „Schock für Millionen Kunden Generali verkauft Lebensversicherungssparte“). Das Vertrauen als Kunde kann hier durchaus schon mal wegfallen. Eine Beteiligung von 0,4 Prozent an den Überschüssen im Leistungsfall kann fast schon als "witzig" deklariert werden.

Dass die LV 1871 auch im Jahr 2021 noch mit 1,9 Prozent hausieren geht, ist natürlich schon sehr erfreulich. So ist es nicht verwunderlich, dass die Münchener Gesellschaft 2020 die von uns am häufigsten vermittelte Gesellschaft am Markt ist, wie wir in unserem Rückblick „Unser Jahr 2020 in der Biometrie (v.a. Berufsunfähigkeitsversicherung)“ beschrieben. Das spricht im Moment auch für die Finanzstärke.Aber auch die Bayerische und die HDI erfreuen uns natürlich sehr.

Die einzige Steigerung nahmen wir bei der Condor war, welche im Leistungsfall nun eine Erhöhung im Jahr 2021 von 1,35 Prozent statt nur 1,2 Prozent gewährleistet für das Jahr 2021.

Die Canada Life ist ein besonderer Fall bei den Überschüssen im Leistungsfall

Eine besondere Stellung bekommt die Canada Life Berufsunfähigkeitsversicherung, welche einen festen Netto- wie Bruttobeitrag besitzt (dies ist aber definitiv kein Vorteil, mehr Infos gerne direkt bei uns). Diese hat im Leistungsfall keinerlei Überschüsse von Haus aus eingeplant. Somit ist hier eine Leistungsdynamik Pflicht bei Antragsstellung, welche aber nur bei drei Prozent gesetzt werden kann. Im Moment spielt bei uns die Canada Life übrigens keine Rolle in der Beratung zur Berufsunfähigkeitsversicherung.

Was kann ich tun, dass ich eine auskömmliche Berufsunfähigkeitsversicherungsrente im Fall des Falles hab?

Zuerst mal eines = sorge zu Beginn für eine auskömmliche hohe BU-Rente.

Hier möchten wir nochmals auf den Artikel „Mini-Renten bringen nichts“ hinweisen. Du solltest so viel absichern, wie es die Gesellschaft (en) zulassen. Das sind in der laufenden Erwerbsphase ca. 60 % des Bruttogehaltes. Daran darf und sollte man nicht rütteln. Verdienst Du im Monat 4.000 Euro brutto, so solltest Du also 2.400 Euro absichern. Sicherst Du z.B. nur 2.000 Euro ab, würde es ca. 20 Jahre (!) dauern, bist Du auf die 2.400 Euro kommst durch nicht garantierte Überschüsse (wenn wir mal von einem Prozent Steigerung ausgehen).

Bei den Lebensphasen Schüler und / oder Studium sollte ebenfalls die maximale Absicherungshöhe gewählt werden. Diese liegt in der Schule bei vielen Anbietern bei 1.500 Euro und im Studium bei ca. 2.000 Euro.

Nimm bitte jedes Jahr die Beitragsdynamik an!

Auch wenn die Beitragsdynamik in der BU immer flexibler wird (Stichwort „Es kann beliebig oft widerrufen werden“), so ist es vor allem in den ersten Jahren mathematisch absolut sinnvoll, die Beitragsdynamik anzunehmen. Immerhin ist diese technisch gesehen jedes Jahr so etwas wie ein kleiner Neuvertrag mit neuem Eintrittsalter. Je jünger Du diese annimmst, desto günstiger. Zudem hast Du ab sofort einen höheren Schutz. Es gibt im Leistungsfall (nur bei sehr, sehr wenigen Anbietern) keine Prüfung der finanziellen Angemessenheit. Von daher ist es nicht weiter tragisch, wenn sich Dein Gehalt im Jahr nur um zwei Prozent zum Positiven verändert, Du aber eine Beitragsdynamik von fünf Prozent annimmst.

Nimm diese bitte jedes Jahr pauschal erst einmal an, damit Du auf einen vernünftigen Wert kommst!

Nutze fleißig die Nachversicherungsoptionen Deines BU-Vertrages

Bist Du fertig mit dem Studium und beginnst das Arbeitsleben? Dann komme bitte proaktiv auf uns zu und erhöhe Deine Berufsunfähigkeitsrente. Ebenso, wenn sich Dein Gehalt außerordentlich entwickelt hat und Du entweder eine ereignisunabhängige oder auch ereignisabhängige Nachversicherungsgarantie nutzen kannst.

Hier müssen wir für unsere Kunden & Mandanten auch noch den Königsweg finden. Zum einen möchten wir eigentlich proaktiv daran erinnern, uns fehlt aber zum einen noch der richtige Workflow dazu und zum anderen möchten wir aber auch auf keinen Fall als „nervend“ wirken, wo irgendwann gesagt wird „Jetzt melden sich die Bierl´s schon wieder. Die wissen doch, dass ich derzeit zufrieden bin mit meiner Rentenhöhe“.

Hast Du dies verinnerlicht? Dann kann auch

Die Leistungsdynamik / garantierte Rentensteigerung durchaus Sinn machen!

Anders wie die Beitragsdynamik greift die Leistungsdynamik erst IM Leistungsfall.

Diese ergänzt praktisch die (vielleicht nicht mehr vorhandenen oder nur noch sehr geringen) Überschüsse. Diese können i.d.R. bis zu drei Prozent vereinbart werden. Je nach Eintrittsalter und Vertragsform kostet aber ein Prozent garantierte Rentensteigerung ca. sieben bis neun Prozent an Mehrbeitrag. Bei zwei Prozent liegen wir also bei vielleicht 15 Prozent an Mehrbeitrag. Statt 50 Euro kostet die Berufsunfähigkeitsversicherung also 57,50 Euro an Zahlbeitrag.

Ob sich eine Leistungsdynamik rechnet, weiß man natürlich erst später.

Wir weisen aber immer auf einen BU-Leistungsfall von einem guten Freund von uns hin, der mit 21 Jahren berufsunfähig wurde und bis 67 Jahre sicherlich nicht mehr in seinen Beruf zurückkehren kann. Dieser wollte partout aus Preisgründen damals beim Abschluss keine zwei Prozent Leistungsdynamik. Jetzt wäre er sehr froh darüber…

Klar, eine durchschnittliche Bezugsdauer einer Berufsunfähigkeitsrente liegt bei ca. 4-6 Jahren laut Statistik. Wenn aber ein Sportschütze drei Meter links die Scheibe verfehlt und im nächsten Versuch drei Meter rechts die Scheibe, hätte dieser im Durchschnitt aber genau die Scheibe getroffen. Von daher helfen Dir Statistiken relativ wenig, wenn es gerade Dich trifft.

Eine Leistungsdynamik ist zudem sinnig für Berufe, die vielleicht gar nicht mehr absichern können.

Z.B. ein normaler Job im Büro ohne akademischen Abschluss. Hier sind 1.200 Euro zu Beginn maximal absicherbar BU-Rente natürlich zu wenig. Hier hat man im Leistungsfall wahrscheinlich arge finanzielle Probleme (Miete, Lebensunterhaltungskosten, Teilnahme am gesellschaftlichen Leben).

Bei uns fragen sehr viele Absolventen mit einem Hochschulabschluss an, welche eine Absicherungshöhe von 3.500-4.000 Euro und mehr benötigen. Im Leistungsfall kann man hier die Fixkosten wahrscheinlich gut bestreiten und es geht dann eher um die Frage, ob man im Leistungsfall weiterhin zweimal im Jahr in den Urlaub fahren möchte und dreimal in der Woche seinen Lieblingsitaliener beehrt (wir hoffen, dass Corona bald Geschichte sein wird…).

Eine garantierte Rentensteigerung ist nie ein Fehler. Diese sollte aber auf keinen zugunsten einer niedrigen Gesamtrente zu Beginn gewählt werden. Wenn Du die finanzielle Angemessenheit bis zum Anschlag ausgewählt hast und das Endalter 67 Jahre richtig sitzt, dann kannst Du über die garantierte Rentensteigerung nachdenken. Dann.

Fazit zu den sich im Sinkflug befindlichen Überschüssen im Leistungsfall im Jahr 2021.

Denen nur wenig Beachtung geschenkt wird. Bei uns ist dies jetzt selbstverständlich auch nicht der wichtigste Punkt, aber wieder ein Stein im gesamten Mosaik, weshalb wir verschiedene Gesellschaften eher favorisieren und ein gutes Bauchgefühl haben, als bei z.B. anderen. Die Auswahl der passenden Gesellschaft ist also unsere Aufgabe.

Für Dich ist wichtig, dass Du zu Beginn brav die Beitragsdynamiken annimmst, bei einer möglichen Nachversicherungsgarantie auf uns zukommst. Eine vernünftige Absicherung zu Beginn nehmen wir jetzt mal als selbstverständlich an. Von der Seitenlinie ist es natürlich sehr interessant zu beobachten, wie sich die Weitergabe der Überschüsse im Leistungsfall entwickelt.