Hättest Du im Januar 2020 investiert in die Aktienmärkte?

| Vermögen/Geldanlage

Die Anleger haben in den letzten Jahren viel erlebt. Die Corona-Pandemie, eine rasant steigende Inflation, Krieg inmitten von Europa und erhebliche Schwankungen an den Aktien- wie Anleihemärkten. Es ist vollkommen nachvollziehbar, wenn sich Anleger unwohl fühlen. Jetzt fragen wir Dich = Hättest Du mit diesem Wissen Anfang 2020 investiert? Nicht wenige würden sagen “Ne, dann hätte ich mein Geld lieber “sicher” angelegt oder auch gar nichts gemacht.” Wie hättest Du die Marktrendite vorausgesagt? Werden die Kurse um 25 Prozent steigen oder eher um 25 Prozent fallen, anhand dieser gerade genannten Ereignisse?

Wir handeln oft sehr irrational. Würden wir schreckliche Ereignisse erahnen, gäbe es für die meisten keinen Grund, zu kaufen. Diese Einstellung ist menschlich nachvollziehbar, aber aus wissenschaftlichen Gründen nicht rational.

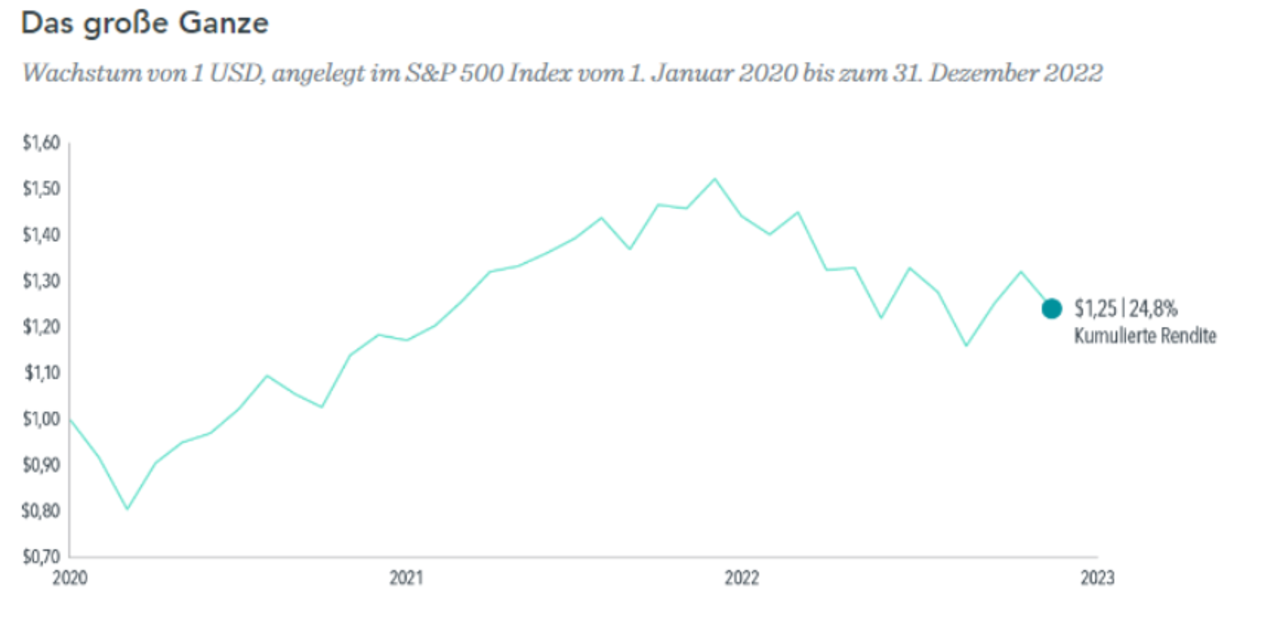

Schauen wir uns gleich mal die Wertentwicklung des S&P 500 (die 500 größten Aktienunternehmen der größten Weltwirtschaft auf unserem Planeten, mit den USA) an.

Wie wir sehen, sind die Aktienkurse zwischen Anfang 2020 und Ende 2022 um fast 25 Prozent gestiegen. Angemerkt sei zudem, dass der Kursrückgang von 2022 um die 19 Prozent schon eingepreist wurde. Viel zu oft achten Anleger nur auf die Wertentwicklung von einem Jahr und nicht von mehreren. Dieser wäre aber viel aufschlussreicher.

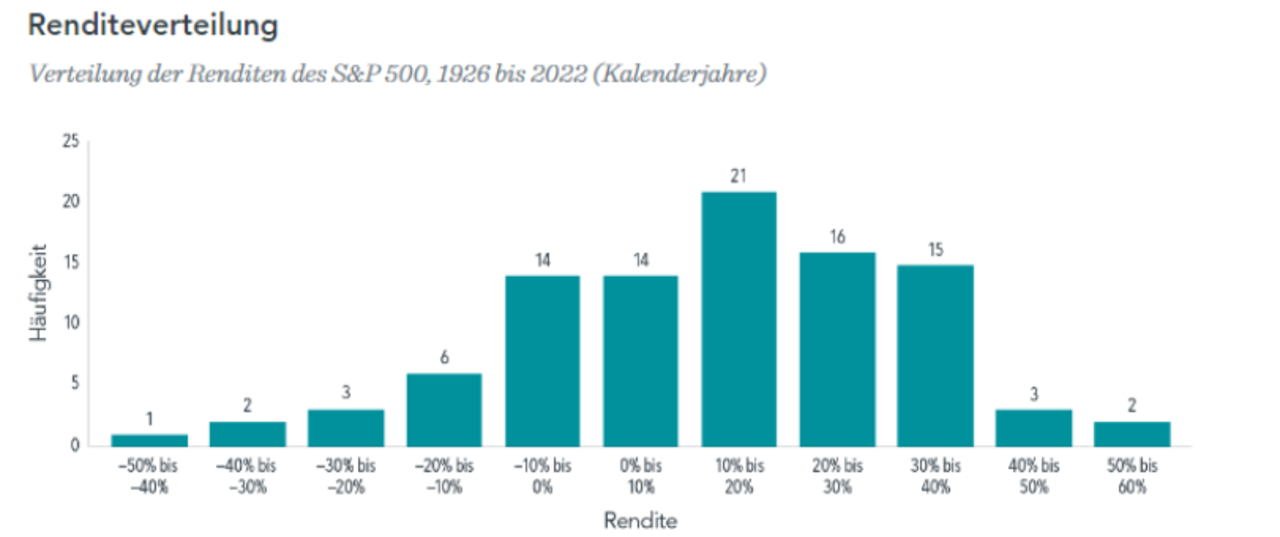

In diesem Kontext sollten wir mal die Wertentwicklung des Index seit 1926 beachten, also eine Zeit von knapp 10 Jahren. Wie man sehr schön sieht, überwiegen die positiven Jahre bei weitem den Negativen.

Es gab zwar auch schon mal einen Verlust von 50 Prozent, aber dreimal so häufig war ein Gewinn von 50 Prozent. Sehr interessant sind auch die Häufigkeit an Kursentwicklungen mit einem Plus zwischen 10 und 20 sowie von 20-30 Prozent. Die häufigste Kurssteigerung war sogar ein Plus von 10 bis 20 Prozent und nicht von 0 bis 10 Prozent. Der Großteil der Renditen lag also zwischen -10 Prozent sowie +40 Prozent. Ein Histogramm wie dieses vermittelt ein Gefühl für die Verteilung von Renditen, ist jedoch kein Instrument für Renditeprognosen. Die beste Vorhersage für das nächste Jahr lautet daher: irgendeine der Renditen der vergangenen 97 Jahre.

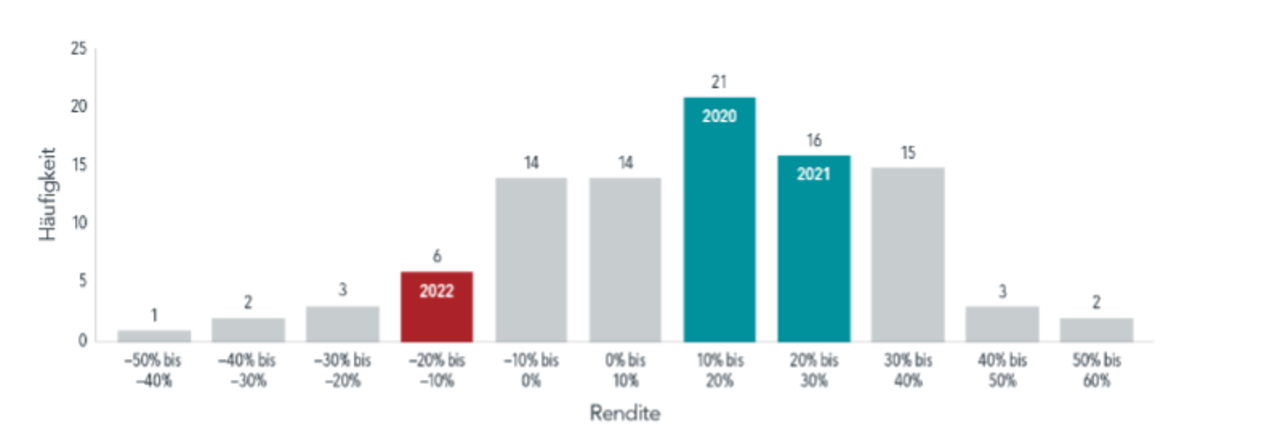

Dazu schauen wir uns mal die Wertentwicklung der drei Jahre zwischen 2020 und 2022 an.

Ein genauerer Blick auf die letzten drei Jahre zeigt zwei positive Renditen (2020 und 2021) und eine negative (2022), gemessen in US-Dollar. Diese drei Jahre bilden die Geschichte der Aktienmärkte aus unserer Sicht relativ gut ab: zwei Schritte vor, ein Schritt zurück. Zwei positive und ein negatives Jahr – so funktioniert die Welt nun einmal.

Warum sind die Aktienmärkte trotz Krisenzeiten eigentlich so gut?

Wie kann es eigentlich sein, dass trotz Krisen und den schwierigen Umständen rund um die Pandemie solch eine positive Rendite zustande kommt (das Minus-Jahr war zudem auch zu einem Zeitpunkt, als die Pandemie schon am Abflauen war).

Wir vergessen immer wieder den Einfallsreichtum und die Flexibilität der Menschheit. Was passiert denn, wenn Menschen oder Unternehmen schlechte Nachrichten erhalten? Wir sitzen nicht einfach da und lassen es über uns ergehen, sondern suchen nach Lösungen und Auswegen. Und genau das ist hier passiert. Mit Ausbruch der Pandemie brachen die Kurse um knapp 40 Prozent ein, gegen Ende des Jahres machte sich dann der menschliche Einfallsreichtum bemerkbar. Es tauchte plötzlich ein Impfstoff auf, der mit unglaublicher Geschwindigkeit verteilt wurde (alleine der Glaube daran hat die Kurse massiv steigen lassen - wir möchten jetzt aber keine Diskussion wegen dem Impfstoff beginnen). Auch in den folgenden zwei Jahren entwickelten Unternehmen innovative Lösungen, um sich an die Umstände anzupassen.

Für manche Menschen sah es in den vergangenen drei Jahren so aus, als würde die Welt zusammenbrechen. Um zu verstehen, wie es unter solchen Umständen zu „normalen“ Renditen kommen kann, muss man sich die öffentlichen Finanzmärkte wie eine riesige Maschine vorstellen, die laufend Informationen verarbeitet. Wenn schlechte Nachrichten eintreffen, fallen die Preise. Wenn gute Nachrichten eintreffen, steigen die Preise. Der Aktienmarkt versucht jeden Tag, die Preise so festzulegen, dass Anleger einen Anreiz zum Investieren haben.

Ein Wechsel der Anlagestrategie in verschiedene Länder ist auch keine Lösung

In unserer Investmentberatung nehmen wir recht gerne das Diagramm der letzten zwanzig Jahre mit der Wertentwicklung entwickelter Industrieländer her. Hier sieht man immer recht gut, dass es absoluter Zufall ist, die Gewinner (aber auch die Verlierer) des jeweiligen Landes vorherzusagen

Die zu Beginn angesprochenen Wertentwicklungen beziehen sich zwar auf die USA (da diese auch den längsten Zeitstrahl besitzen), können aber auch auf andere Länder heruntergebrochen werden. Auch wir wissen nicht, welche Länder in den nächsten Jahren die beste Wertentwicklung haben werden. Von daher investieren wir einfach in alle Möglichen Länder.

Langfristig investiert bleiben ist einer der wichtigsten Grundpfeiler unserer Beratung

Zu den wichtigsten Anlageprinzipien gehören ein langfristiger Horizont und ein Plan, an den man sich auch halten kann und sollte. Denn Aktienkurse steigen und fallen, das war schon immer so und wird auch so bleiben. Wenn Du während der vergangenen drei Jahre das Gefühl hattest, aus Aktien & Aktienfonds / ETF ́s aussteigen zu müssen, dann war der Aktienanteil in Deinem Portfolio wahrscheinlich von Anfang an zu hoch. Wenn Dein Aktienanteil jedoch genau richtig war, dann ist die Chance groß, dass Du Dein Portfolio nicht anpassen musstest. Genau aus diesem Grunde bieten wir unser wissenschaftliches Weltportfolio nicht nur mit einer Aktienquote von 100 Prozent an, sondern auch in den Schritten 80, 60, 40 und 20. 80 steht hierbei für den Aktienanteil, die restlichen 20 Prozent werden in Zinspapiere / Anleihen angelegt und sorgen somit für weniger Kursturbulenzen im eigenen Depot bzw. im Versicherungsmantel unseres Weltportfolio (aus steuerlichen Gründe ist oftmals der Versicherungsmantel sogar günstiger als ein Investmentdepot).

Selbstverständlich wissen wir jetzt auch nicht, was die nächsten drei Jahre bringen. Die gute Nachricht ist aber, dass Du Dich nicht auf Vorhersagen verlassen musst, wenn man vorher selber sauber sein Risikoprofil in einem weltweiten Portfolio eingestellt hat.

Jetzt hast Du wieder einen kleinen Einblick in unsere Investmentphilosophie erhalten. Das Stichwort “Investmentphilosophie” ist zudem ein ganz wichtiges - die meisten Anleger haben nämlich keines und handeln (Kaufen / Verkaufen) auf Zuruf und lassen sich von Emotionen, Nachrichten, Empfehlungen und dem Bauchgefühl leiten. Das sind jeweils extrem schlechte Ratgeber. Ohne klaren Investmentplan bleibt das größte Anlagerisiko Du selbst! Das muss Dir immer wieder bewusst sein!