WWK Riester – Erfahrungen & Kosten!

Praxiserfahrungen eines teuren Riesteranbieters & bessere Lösungen!

Wichtig & Bitte beachten:

Wir können derzeit keine Anfragen mit folgenden Wünschen annehmen & bearbeiten:

- Reine Prüfung des bisherigen Riestervertrages

Wir denken, dass wir verdammt gute Arbeit machen, müssen aufgrund mangelnder Kapazitäten aber Prioritäten setzen. Aus diesem Grund bieten wir eine Beratung nur noch Vollmandaten (oder die es werden möchten?) an - unsere Beweggründe kannst Du unter "Wir fokussieren uns auf Bestands- & kommende Vollmandate*!" nachlesen. Wir ersinken leider (?) in Neuanfragen & Empfehlungen und möchten unser Serviceverhalten weiterhin aufrecht erhalten - im Bereich Riester können wir dies aber nur für Vollkunden bieten. Wir möchten damit niemanden abschrecken, aber jeder hat die Chance, bei uns Vollmandat zu werden (= wir verwalten alle Versicherungsverträge).

Wie man bei uns Kunde wird, kannst Du unter "So wirst Du Kunde bei den Bierl´s - unser Workflow zur Erfassung Deiner Daten!" nachlesen.

Die WWK Riester wird sehr gerne von gewissen Drei- und Vier Buchstabenvertrieben (ab und zu gibt es mittlerweile sogar mehr Buchstaben) vertrieben. Woher kommt aber dieser Erfolg? Wieso wird die WWK Riester als die eierlegende Wollmilchsau angesehen und andere Riesterrenten können nicht mithalten? Aufgrund unseres Artikels „Warum Du dies jetzt lesen solltest, wenn Du einen Riesterfondssparplan der Deka, DWS oder Union Investment besitzt!“ bekommen (bzw. bekamen wir - Riester ist mittlerweile polistisch fast Tod) wir nahezu täglich Riester Anfragen und werden sehr stark auch mit der WWK konfrontiert und nach unserer Meinung gefragt. Also haben wir uns mal sehr intensiv damit auseinandergesetzt und kamen zu dem Schluss, dass die WWK keine Alternative für unsere Riester Kunden darstellt. Im Laufe der letzten Jahre haben sich einige Punkte aber verbessert - womöglich auch aufgrund unseres Artikels. Schauen wir uns aber einzelne Punkte im Detail an.

1. Die WWK Riester ist eine der teuersten am Markt

Dies ist auch einer der gewichtigsten Punkte, der gegen eine Riesterrente des Münchener Anbieters spricht. Die Kosten sind mitunter die höchsten am Markt. Alles, was Du vorher bezahlst, fehlt Dir später irgendwie. Dürfte einleuchtend sein. Klar, Dein „Berater“ hantiert mit Hochrechnungen, einer möglichen hohen Aktienquote und anderen Punkten – aber sind das ggf. alles nur fiktive Punkte, die sich wieder ändern können? Die Kosten bleiben und schmälern letztendlich Deine Rendite.

Schauen wir uns aber direkt ein Beispiel an für die WWK Riester. Nehmen wir folgende Voraussetzungen an:

- 01.01.1989 geboren (also 30 Jahre)

- Höchstbetrag von 160 Euro wird mtl. einbezahlt

- 01.01.2019 Beginn -Endalter 67

- 10 Jahre Rentengarantiezeit.

- Ein normaler Fonds bei der WWK (DWS Vermögensfondsbildung I)

- 55.000 Euro zu versteuerndes Einkommen (wobei dies keine Rolle spielt) -Natürlich keine Dynamik angewählt (achtet bitte auf Eure Angebote)

Dies vergleichen wir mit dem von uns derzeit favorisierten Anbieter

Eckdaten WWK Riesterrente:

Vergleichen wir mal die einzelnen Punkte etwas genauer:

-Effektivkostenquote der WWK Riesterrente

Hier sind die gesamten Kosten ungefähr mit eingerechnet. Bei der WWK liegen wir hier bei knappen zwei Prozent, was einen sehr hohen Wert darstellt (die Kosten wurden aber geringer). Es gibt Anbieter, die liegen 25 % darunter. An diesen Punkten kann man nicht mehr rütteln und von daher zählt die Riesterrente der WWK zu einer der eher teuren Anbieter. Angemerkt sei, dass die Effektivkostenquote auch leichte Schwächen hat, aber die Grundtendenz ist auf jeden Fall erkennbar.

-Kosten auf die Riester Zulage bei der WWK

Bei den Zulagen gab es nun die erfreuliche Tendenz, dass diese sehr sanken bei der WWK. Früher lagen diese bei 2,50 Prozent, jetzt sind wir bei 1,00 Prozent angekommen.

-Kosten auf die Beiträge

Hier langte die WWK richtig zu. 8,72 % für die Beiträge, welche sie Monat für Monat entrichten. Puh. Andere Riesteranbieter liegen bei der Hälfte. Die WWK hat sich mittlerweile angepasst auf 5,55 Prozent.

-Die Verwaltungskosten sind sehr hoch bei der WWK Riesterrente

Jetzt kommt eigentlich der größte Hammer. Die Verwaltungskosten bei der WWK. In obiger Musterberechnung liegen diese auch wieder bei ca. dem doppelten als bei einem anderen, günstigeren Riesteranbieter. Zitiert werden diese mit 5,55 Prozent an maximalen Kosten. Ein Wert, den nicht viele Anbieter am Markt schaffen. Im negativen Sinne. Dazu können diese auch noch steigen… Ein vernünftiger Anbieter liegt derzeit bei 0,07 % monatlich = 0,84 Prozent.

-Auch in der Auszahlphase – sehr teuer

Die Verwaltungskosten in der Auszahlungsphase liegen bei der WWK auch bei 2,8 %. Das ist sicherlich keine passende Kondition, denn dann wäre man bei ca. 1,5 %. In jeglicher Konstellation ist die WWK Riesterrente also ein sehr teurer Anbieter im Riester Bereich. Zahlen musst das Du mit Deinem Ersparten!

-Pluspunkt für die WWK Riesterrente – der hohe garantierte Rentenfaktor

Der garantierte Rentenfaktor ist im Marktvergleich relativ hoch und auch garantiert (!!) – anders wie bei einigen anderen Anbietern (schau Dir nur mal den Rentenfaktor der Allianz an). Dies ist definitiv ein Pluspunkt, aber sicherlich kein Alleinstellungsmerkmal.

Grundsätzlich bleibt für uns aber erst einmal folgender Grundsatz stehen: Erst Kosten vermeiden, dann Rendite erwirtschaften! Pluspunkt bleibt der Rentenfaktor.

2. Mittlerweile gibt es kostengünstige Indexfonds zur Auswahl

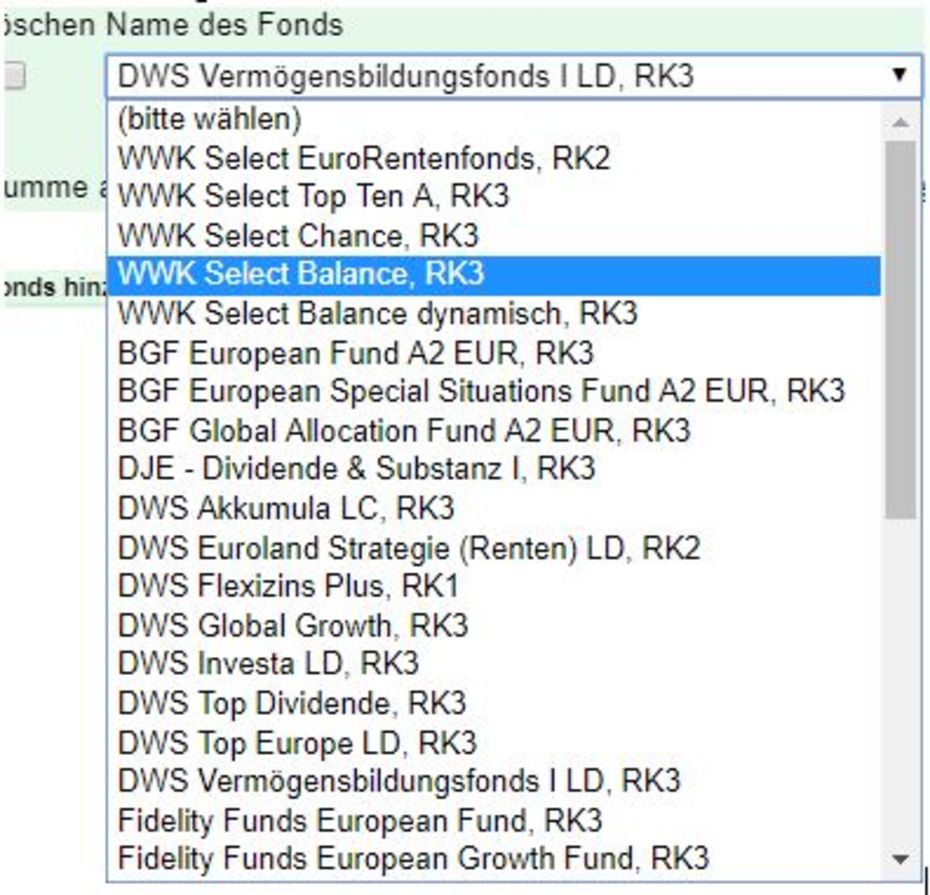

Ein weiterer, sehr wichtiger Punkt. In der freien Fondsauswahl konntest Du bisher nur aus einer Handvoll eher mittelmäßigen Investmentfonds auswählen. Kleiner Auszug aus dem internen Onlinerechner von damals (wird auch noch für ältere Verträge gelten).

Wenn Du nicht aufpasst hast, bekamst Du auch eine vorausgewählte Auswahl, welche die WWK zusammenstellt. Du hast zwar während der Laufzeit sicherlich die Möglichkeit die Investmentfonds zu wechseln, aber hey – für wie wahrscheinlich hältst Du es, dass Du jedes Jahr Deine Riesterrente kontrollierst und die einzelnen Investmentfonds abgleichst? Ein 5er im Lotto ist bei den meisten Interessenten sicherlich wahrscheinlicher.

Wir beschäftigen uns bekanntlich im Unternehmen viel mit dem freien Investmentfondsbereich und können hier klar attestieren, dass die Fondsauswahl sehr bescheiden ist. Alte, bekannte Klassiker, die mal gut gelaufen sind. Ein wissenschaftliches Weltportfolio, welches wir pflegen und fest in unserem Konzept verankert ist, dürfte also nicht möglich sein.

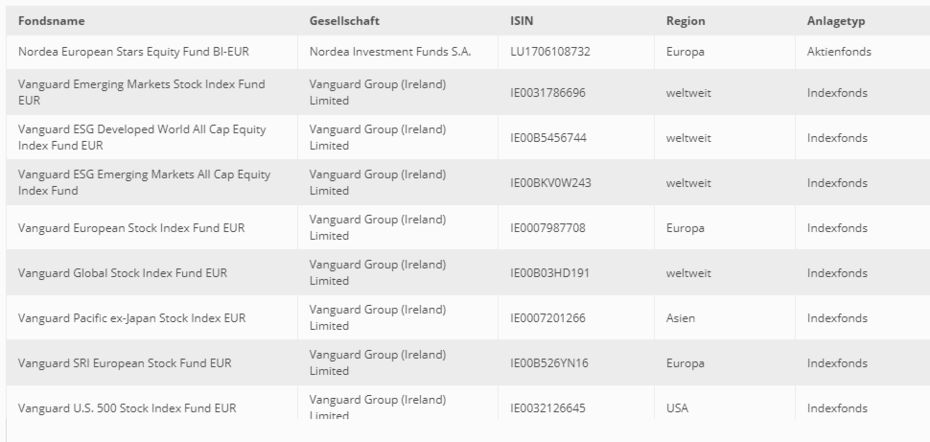

Seit kurzen hat die WWK nun aber auch eigene Indexfonds / ETF´s - aus dem Hause Vanguard (das ist schon ein guter Anbieter).

Dieser Negativpunkt wurde nun also von der WWK sauber gelöst im Kundeninteresse. Gut wäre es aber, wenn dies auch für sämtliche Altverträge gelten würde, nicht nur für Neuverträge.

3. ICCPI bei der WWK? Der Weisheit letzter Schluss?

Die WWK rühmt man sich bei Ihrer Riesterrente vor allem damit, dass die Aktienquote sehr hoch ist. Das läge vor allem an den herausragenden ICCPI (= Individual Constant Proportion Portfolio Insurance) Verfahren. Was das genau ist und wie es funktioniert, hat der freie Berichterstatter Stephan Peters mal genauer erläutert:

Die derzeitige Aktienquote sieht bei der WWK momentan ja sehr gut aus. Wie ist es aber in 5, 10 oder 15 Jahren? Vor allem, wenn wir mal einen längeren Börsenabwärtstrend haben? ICPPI Verfahren sind schon bei direkten Riesterfondssparplänen gescheitert. Zumindest verwendet die WWK hierbei den Deckungsstock als Wertsicherung, welcher eine höhere Rendite abwirft als normale Rentenfonds, welche derzeit die Beitragsgarantie darstellen müssen in einem reinen Riesterfondssparplan.

4. Stützt der Biometriebereich den Altersvorsorgebereich bei der WWK?

Evtl. nur eine Vermutung, die aber durchaus zutreffen könnte. Oder auch wird? Schauen wir uns das Bilanzrecht mal genauer an. Dies ermöglicht jedem Lebensversicherer, der sowohl Biometrie (z.B. Berufsunfähigkeitsversicherungen) als auch Altersvorsorge anbietet, dass er Erträge im Biometriebereich mit Zinsrisiken (ZZR) im Altersvorsorgebereich verrechnen kann. Damit muss der Anbieter kein oder nur sehr wenig Eigenkapital im Bereich der ZZR binden und kann eine höhere Aktienquote darstellen. Wie geht das recht einfach und schnell vonstatten? Über bestandswirksame Beitragsanpassungen im BU- wie RLV Bereich. Also die massive Erhöhung vom Nettobeitrag in Richtung des Bruttobeitrags. So verlagert man die Risiken aus dem Altersvorsorgebereich in den Biometriebereich.

Dreimal darfst Du raten, wer in den letzten Jahren massiv (!!!) die Zahlbeiträge in der Berufs- wie Risikolebensversicherung angehoben hat. Lese Dir bitte dazu unseren sehr umfangreichen Blogartikel durch:

Es gibt keinen Anbieter (auch nur ansatzweise), der in den letzten Jahren die Zahlbeiträge so dermaßen stark erhöht hat wie die WWK (!!!). Erhöht man den BU Zahlbeitrag quasi von heute auf morgen um knapp 40 % oder die Risikolebensversicherung in den letzten 5-6 Jahren ca. 3-4-mal, dann ist irgendwas merklich schiefgelaufen. Andere Gesellschaften hingegen zeigen sich mehr als beitragsstabil. Seit 50 Jahren und mehr.

Riester ist ein Vertrag, der Dich ein ganzes Leben begleiten wird. Zuerst in der Ansparphase, danach in der Rentenphase.

Kann also gerne auch mal 60, 70 oder 80 Jahre sein. Da sollte es gut überlegt sein, welcher Gesellschaft man sein Vertrauen schenkt. Jemand, der jetzt schon massiv die Beiträge in der Berufsunfähigkeitsversicherung ansteigen lässt und diese womöglich quersubventioniert, wäre jetzt nicht unsere erste Wahl. Da lassen wir lieber den gesunden Menschenverstand spielen als diverse Siegel…. Irgendwie sind wir mit unserem Bauchgefühl in den letzten Jahren jeweils nicht schlecht gefahren. Wie kann man als Gesellschaft den Bereich der Berufsunfähigkeitsversicherungen & Risikolebensversicherungen so in die Tonne treten? Das Vertrauen von den freien Beratern ist komplett hinüber…. Wir verstehen dann nicht, wie manche dann so den Altersvorsorgebereich huldigen, wenn man im Biometriebereich massiv enttäuscht wurde. Das Vertrauen kann durchaus etwas erschüttert sein, wenn man sich bei so einem wichtigen Produkt wie der Berufsunfähigkeitsversicherung sooo dermaßen verkalkuliert hat (obwohl dies ein Wachstumsmarkt ist, der von allen Seite als wichtig angesehen wird). Ein mehr als fader Beigeschmack bleibt zumindest...

Eure Anfragen aufgrund unseres Homepageartikels = unsere Antworten

Wir werden vermehrt von Interessenten angeschrieben, welche ein Angebot über eine WWK Riesterrente bekommen, sich aber erst einmal im Internet informieren möchten, ob denn die Selbstdarstellung wirklich der Realität entspricht. Oder auch von verunsicherten Bestandskunden, welchen die Kostenquote irgendwie sprichwörtlich spanisch vorkommt. Die wichtigsten Fragen möchten wir direkt in diesem Artikel klären. Danach kannst Du uns gerne kontaktieren und ein Angebot von uns anfordern für eine Alternative und eine bessere Riester Lösung.

Wie ist das jetzt genau mit der angeblich hohen Aktienquote bei der WWK Riesterrente?

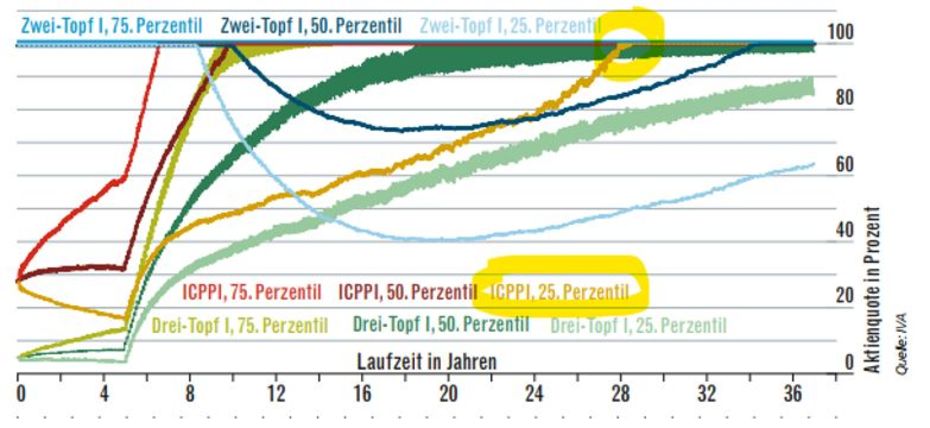

Schauen wir uns folgende Graphik an, welche die grundlegende Aktienquote bei einer fondsgebundenen Riesterrentenversicherung etwas erklärt:

Quelle: Auszug Focus Money (welche wir sehr schätzen) / IVA

In der zugegebenermaßen etwas verworrenen obigen Grafik wird der Aktienanteil gezeigt, welcher aus 10.000 verschiedenen Kapitalmarktszenarien berechnet wurde. Für das ICPPI und den 3-Topf-Tarif werden jeweils 3 Graphiken gezeichnet. Das 75. Perzentil stellt den Aktienanteil dar, wie hoch er im besten Viertel der Szenarien mindestens ist, das 50. Perzentil den Verlauf im mittleren Szenario und das 25. Perzentil, wie hoch die Quote im schlechten Viertel höchstens ist.

Es bringt bekanntlich wenig, wenn man nur immer die besten aller 10.000 Fälle zu sehen bekommt, da man dies eher unwahrscheinlich erreichen wird. Somit ist eher die Frage für Dich = wie sieht es mit den übrigen 50 Prozent bzw. 25 Prozent der Fälle aus? Markiert haben wir die maximale Aktienquote des ICPPI-Prinzips in den schlechtesten 25 Prozent der 10.000 simulierten Fälle. Bei knapp unter 28 Jahren Laufzeit sind es noch 100 Prozent.

Die Hochrechnungen auf dem Papier sind das eine, aber wie sieht die Praxis bei der WWK aus?

Die Gesellschaft gibt in einigen Musterflyern die Quote von echten Verläufen an. Nüchtern gesehen dürfte man schon annehmen, dass hierbei wiederum nicht die schlechtesten Verläufe angezeigt werden. Ob so auch der Querschnitt aussieht?

Es gibt also in allen echten Fällen keine Aktienquote von 100 %, obwohl dies immer wieder suggeriert wird und fast immer eine Restlaufzeit von 28 Jahren aufwärts herrscht. Also entsprechen diese Musterbeispiele den Werten der schlechtesten 25% der simulierten Fälle.

Argument der WWK in der Riesterrente: Nicht nur auf die Kosten schauen, sondern auch auf die Aktienquote

Absolut richtig. Langfristig würde eine extrem hohe Aktienquote die etwas höheren Kosten natürlich wieder hereinspielen. Aber wie sieht die Praxis aus?

Grundsätzlich sei erst einmal gesagt, dass vor allem bei einem Garantieprodukt wie Riester die Kosten schon eine bedeutende Rolle spielen müssen. Was Du weniger zahlst, hast Du später mehr. Durch die Garantie in der Riesterrente wirst Du nie durchgängig eine 100%ige Aktienquote erreichen. Die Renditen können bei Riester über das gesamte Guthaben gesehen nicht so hoch sein wie in einer freien Fondsanlage, weil es bei Riester eben die Garantie gibt.

Die Rendite (welche durch die Steuervorteile und vor allem die Zulagen ja noch aufgepimt wird) ist somit niedriger als in einer reinen fondsgebundenen Rentenversicherung ohne Beitragsgarantie. Jedes Zehntel weniger an Kosten sind somit ein Zehntel mehr an Rendite für Deine persönliche Altersvorsorge.

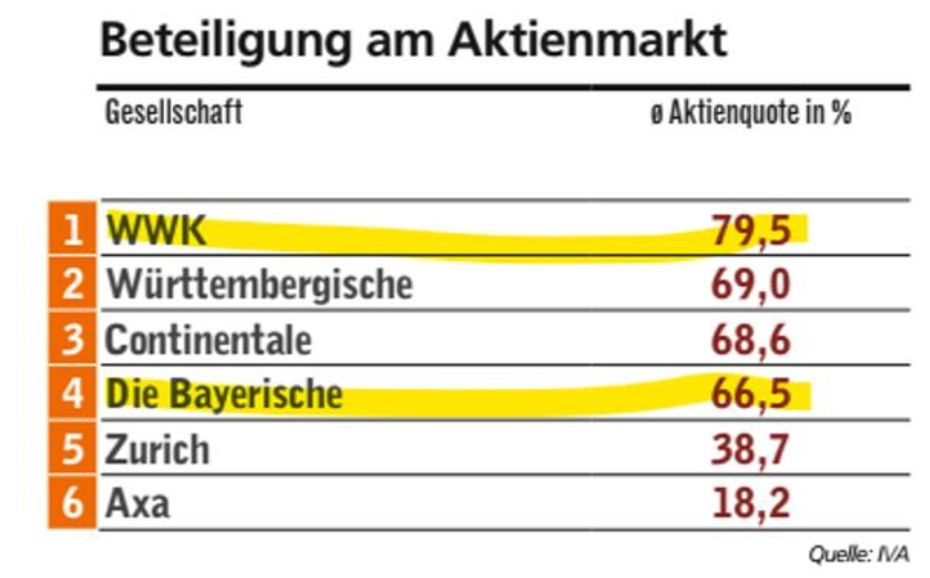

Schauen wir uns den Vergleich der durchschnittlichen Aktienquote aus der Studie an:

Quelle: Focus Money/ IVA

Die WWK hat nach dieser Studie einen 13 % Punkte höheren Aktienanteil als die Bayerische. Die Bayerische ist hier nur ein Beispiel für einen 3-Topf-Hybriden, wie wir ihn empfehlen.

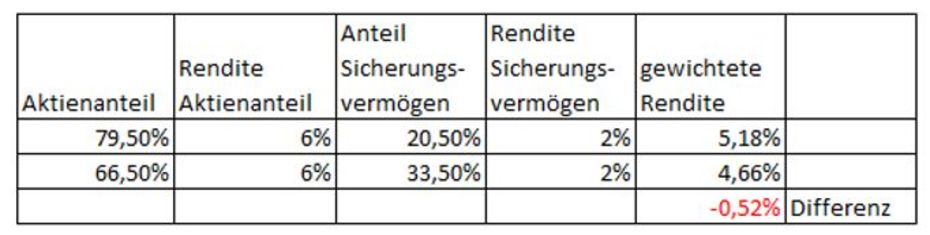

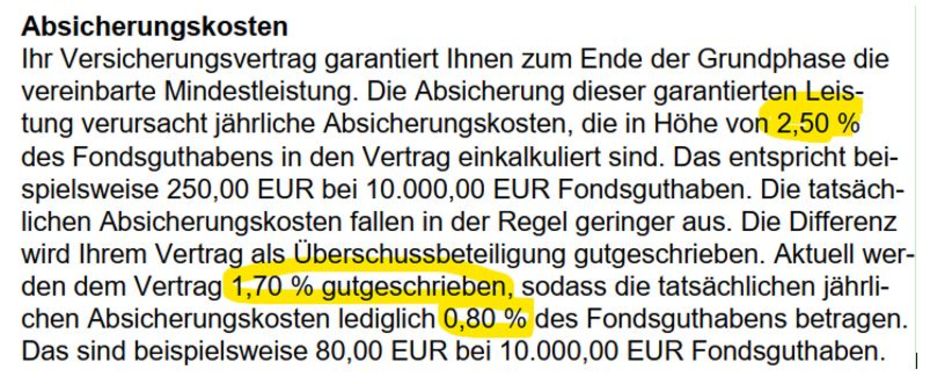

Was bedeute das aber konkret, wenn die Aktienquote um 13% Punkte höher ist?

Gewichten wir mal die Rendite mit dem Aktienanteil und der Rest liegt im Sicherungsvermögen zu zwei Prozent Rendite (ein Sicherungsvermögen des Versicherers ist breit gestreut in Immobilien, Anleihen, Aktien, Pfandbriefe, Infrastrukturobjekte, etc. und kommt im Schnitt auf zwei bis drei Prozent).

Bei sechs Prozent Aktienrendite macht der höhere Aktienanteil ein Plus von 0,52 Prozent.

Nachfolgend eine Berechnung mit einer durchschnittlichen Wertentwicklung von sieben Prozent. Hier macht der höhere Aktienanteil ein Plus von 0,65 Prozent aus:

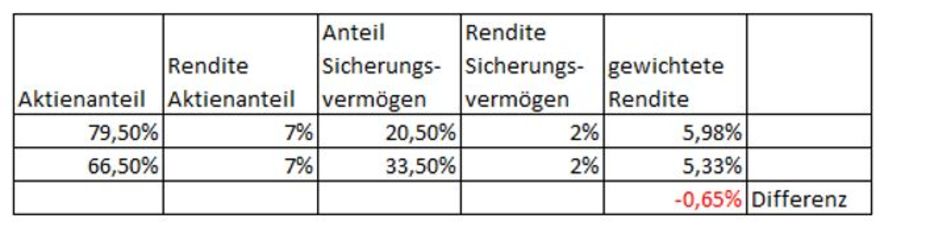

Aktuell werden bei der WWK in der Riesterrente 0,8 Prozent Absicherungskosten auf den Fondsanteil berechnet, daher kann man diese direkt von der Aktienrendite abziehen.

Somit bleibt aber praktisch keinerlei Vorteil mehr bei der WWK übrig durch die höhere Aktienquote, da die Absicherungskosten diese auffressen bei der Riesterrente von der Münchener Gesellschaft.

Wie kommt es zu den 0,8% Absicherungskosten bei der WWK Riesterrente?

Eigentlich werden dem Kunden 2,5 Prozent belastet, aber ihm werden wieder 1,7 Prozent gutgeschrieben. Dies kann sich jedoch jederzeit ändern, wie man in den untenstehenden Vertragsbedingungen nachlesen kann. Läuft´s also blöd, kann sich dies jederzeit auch noch zum Negativen ändern. Shit Happens…?

Quelle: Auszug Vertragsbedingungen WWK Riesterrente

Die Fondsauswahl der WWK ist ein weiterer, großer Kostenfaktor in der Riesterrente!

Etwas weiter oben im Text haben wir es schon angesprochen. Aber jetzt kommen wir noch auf einen weiteren Punkt nieder – es werden nicht mal die günstigen aktiven Fonds genommen.

In diversen Fachmedien wird die WWK noch für die „hochwertige Fondsauswahl“ in der Riesterrente gelobt, leider ist uns nicht klar wo die bei der WWK zu finden ist.

Auszug Focus Money

Die WWK hat bekanntlich keine ETFs im Angebot, das alleine ist heutzutage schon ein No-Go bei einer Versicherungslösung, aber auch bei aktiven Fonds gibt es Unterschiede.

Darum achte, welcher aktive Fonds Dir angeboten wird! Auch in der Riesterrente

Bei aktiven Fonds gibt es oft mehrere Tranchen, einmal für Endkunden und für institutionelle Anleger. Was ist der Unterschied zwischen den beiden Tranchen? Schon wieder - die Kosten! Manche Versicherer bieten ihren Kunden die günstige Variante und andere eben nicht.

Kennst Du den DWS Akkumula? Ein Urgestein unter den deutschen Fonds. Vergleichen wir diesen, eigentlich identischen Fonds einmal bei der WWK Riesterrenten Versicherung und einmal bei einem anderen Versicherer:

Auszug Factsheet aus dem WWK Maklerportal

Und hier bei einem anderen Versicherer:

Factsheet DWS Akkumula

Wie Du siehst, gibt es für den identischen Fonds eine unterschiedliche Kostenbasis, welche sich in diesem Fall um 0,45 Prozent unterscheidet. Dies fehlt Dir später an Deiner monatlichen Rente. Zusammen mit den obigen Argumenten haben wir dezente Zweifel daran, ob es nicht bessere Anbieter am Markt geben wird. Wir wüssten da durchaus bessere…

Fazit zu unseren Erfahrungen bei der WWK Riesterrente:

Eines sei nochmal explizit betont. Wir sind freie Versicherungsmakler und an kein Produkt oder eine Gesellschaft gebunden. Wir legen nur mal gerne den Finger in die Wunde und sind auch rein rechtlich immer komplett zu 100 % auf der Seite des Kunden. Uns geht es nicht um Bashing gegen einzelne Gesellschaften, sondern wir würden uns freuen, wenn wir zum Nachdenken anregen und Du Dir Gedanken machst. Mit der WWK Riester werden wir zwangsläufig recht häufig konfrontiert, von daher haben wir unsere Gedankengänge einfach mal sauber niedergeschrieben. Da ersparen wir uns nun umfangreiche Abhandlungen.

Wir haben uns mit dem Thema Riester jetzt wirklich intensiv beschäftigt und kamen letztendlich zum Schluss, dass wir die WWK Riester derzeit nicht vermitteln würden, da es vor allem kostengünstigere Anbieter am Markt gibt und wo wir allgemein keine Bauschmerzen hätten. Letztendlich musst aber Du entscheiden, auf was Du Dich die nächsten Jahrzehnte einlässt. Wenn Du die WWK Riesterrente unbedingt (!) möchtest, kannst Du diese aber natürlich auch jederzeit über uns abschließen. Wir würden uns freuen und denken, dass wir sehr ehrlich auf unserer Homepage agieren und bei vielem den Finger in die Wunde legen & man merkt, dass wir frei wie ein Vogel sind. Zumindest wurde jetzt auch an der Auswahl der Indexfonds gearbeitet, das ist schon mal löblich?.

Unsere Empfehlung (en) in der Riesterrente kannst Du gerne unter "Was ist die beste Riesterrente in unseren Augen?" nachlesen. Die Condor arbeitet halt nicht wirklich mit Strukturvertrieben zusammen, besitzt keinen eigenen Vertrieb und hat als Genossenschaftlicher Versicherer sicherlich auch einen Weitblick. Leider stellte die Condor Versicherung wie viele weitere Anbieter aber das Neugeschäft im Jahr 2021 ein.

Hast Du bereits einen Riester?

Gerne kannst Du bei uns Deinen Riestervertrag prüfen lassen. Voraussetzung ist ein DWS Vertrag oder ein Vollmandat bei uns.

Jetzt kostenlos beraten lassen