Kapitalaufbau im Versicherungsmantel

Dieser ältere Artikel befasst sich mit dem Kapitalaufbau im Versicherungsmantel. Als Beispiel wurde hier die Helvetia genannt, welche aber nicht mehr unser Favorit ist. Das Prinzip und der steuerliche Vorteil bleibt aber identisch, so dass wir den Artikel erstmals so lassen und erst in naher Zukunft aktualisieren & umschreiben (aber die mangelnde Zeit?).

Unseren Ansatz in der Investmentberatung kannst Du unter "Unser wissenschaftlicher Investmentansatz im Weltportfolio" nachlesen. Es geht uns also weniger um ein spezielles Produkt, sondern um eine ganzheitliche Beratung und einem klaren Konzept. In diesem kann ein Versicherungsmantel durchaus eine Rolle spielen.

Die Vermögensbildung im Versicherungsmantel kann die perfekte Alternative zu einem herkömmlichen Sparplan sein, auch hier können Sie jederzeit flexibel auf Ihr Kapital zugreifen.

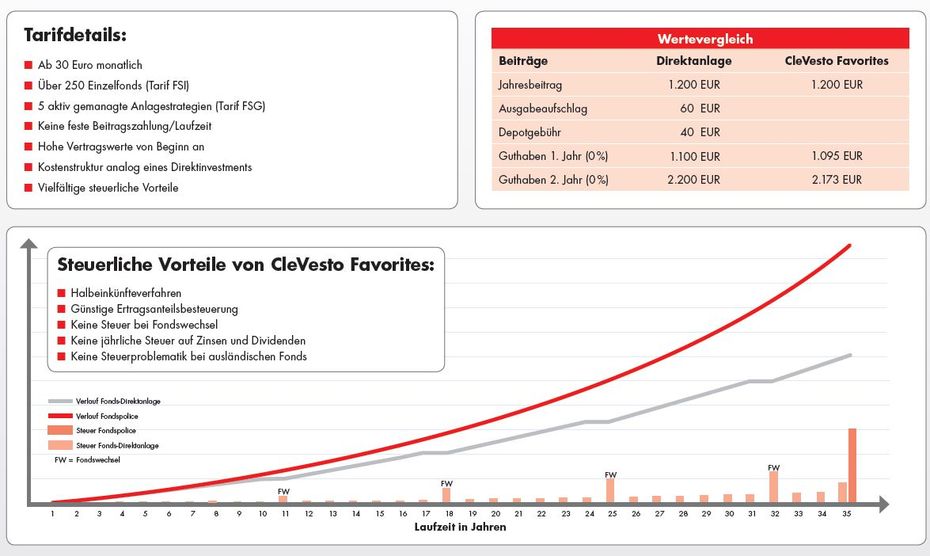

Die Helvetia CleVesto Favorites ist vielfältig einsetzbar als Sparplan, Einmalanlage oder mit Beidem kombiniert:

- Als Altersvorsorge

- Als Kindervorsorge

- Für mittelfristige Sparziele

- Als steueroptimierte Anlage

Kleine, erste Übersicht über die Vorteile der Anlage im Versicherungsmantel bei der Helvetia

- Über 250 Einzelfonds zur Auswahl (sämtliche bekannte Investmentfonds sind dabei)

- Ab 30 Euro monatlich

- Keine Abschlusskosten (selten bei einer Versicherungslösung!)

- Zuzahlung ab 2.000 Euro möglich

- Kostenfreie (!!) Teilentnahmen. Es müssen nur max. 10 % des angesparten Vermögens im Vertrag bleiben.

- Fixe Verwaltungskosten von 3 Euro im Monat (!!) & 1,2 % des Fondsvermögens

- Einfache Beantragung

- Steuerliche Vorteile

- Keine Versteuerung bei einem Fondstausch im Versicherungsmantel

- Einfaches Wechseln der verschiedenen Fonds

- Keine Mindestlaufzeit & Anlagedauer

- Bis zu 10 Fonds gleichzeitig besparen

- Keine Versteuerung bei einem Fondstausch im Versicherungsmantel

- In den ersten 5 Jahren 150 Euro Gebühr, wenn der Vertrag aufgelöst wird; danach kostenfrei

- Beitragsfreistellung jederzeit möglich

Du hast die volle Auswahl aus einer Palette von über 250 Fonds. Die Palette wird hierbei auch ständig erweitert. Selbst mit kleinen Beiträgen kannst du in bis zu 10 verschiedene Investmentfonds diversifizieren & streuen.

Download der aktuellen Fondsliste (Stand April 2016)

So ist die Streuung in verschiedene Fonds langfristig risikoärmer als die Anlage in einen einzelnen Fonds.

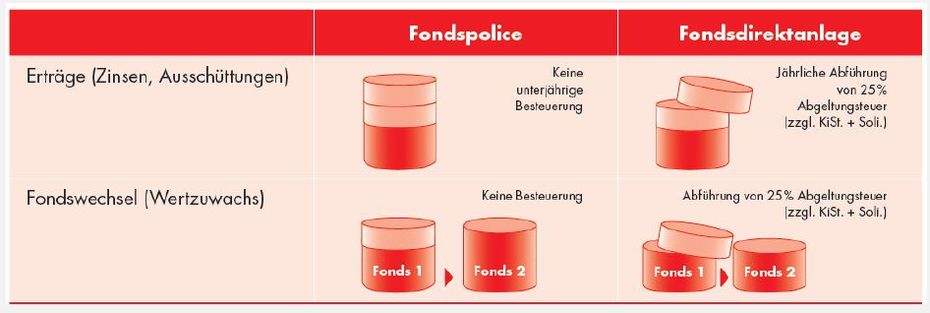

Den größten Vorteil in diesem flexiblen Sparplan sehen wir aber bei der steuerlichen Seite. Auf unterjährige Erträge (Zinsen oder Ausschüttungen) fällt keine Besteuerung an. Ebenfalls nicht beim Wechsel der Investmentfonds.

Nehmen wir an, dass du 10.000 Euro in einen Investmentfonds anlegt hast. Dieser steigt innerhalb eines Jahres um 20 %. Somit hast du 12.000 Euro an Guthaben. Du möchtest dir den Gewinn sichern und in einen anderen Investmentfonds wechseln. Bei einer direkten Anlage müsstest du auf diese 2.000 Euro Gewinn die Abgeltungssteuer (+Solidaritätszuschlag und ggf. Kirchensteuer) entrichten, welche bis zu 27,99 % betragen kann. Somit müsstest du von deinem Gewinn bis zu 559 Euro direkt an Steuern zahlen. Im Versicherungsmantel wäre ein Tausch steuerlich unschädlich. Denke daran, dass du evtl. in ein bis zwei Jahren wieder einen Fondswechsel vornimmst – auch hier profitierst du wieder von der Steuerfreiheit im Versicherungsmantel (angemerkt sei, dass du natürlich einen Steuerfreibetrag von 801 Euro hast, welcher aber schnell ausgenutzt ist).

Die Versteuerung würde später bei der Entnahme stattfinden, bis dahin hat man aber vom Zinseszins profitiert. Bei einer monatlichen Auszahlung im Rentenalter ist dies sogar stark steuerlich begünstigt.

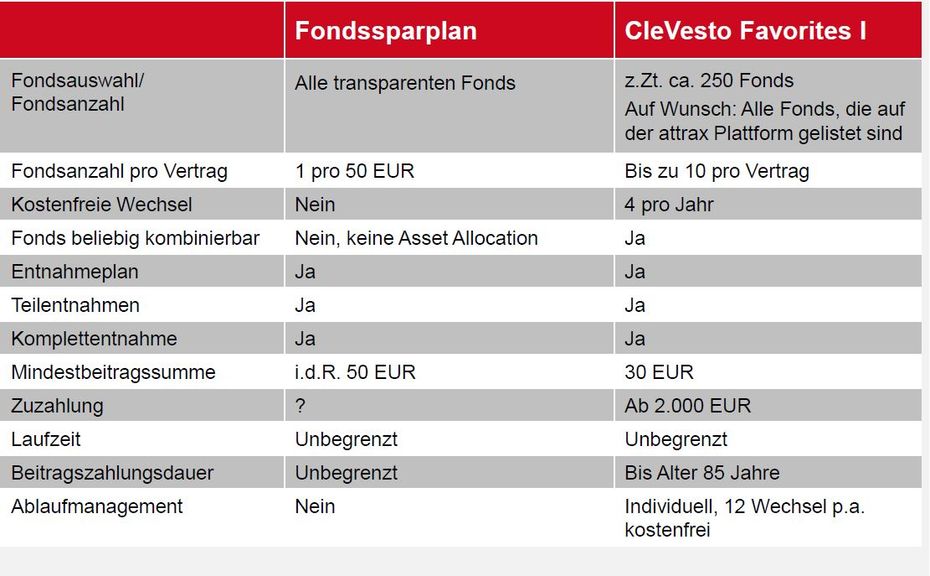

Sehen wir uns nochmal im Detail die Unterschiede zwischen einem reinen Fondssparplan und dem Heveltia CleVesto Favorites an.

Über die lange Laufzeit kann somit eine flexible Fondspolice besser sein als eine Direktanlage – bei ständiger Verfügbarkeit.

Natürlich betreuen wir dich genauso wie bei einer Direktanlage. Wir haben lange Zeit die direkte Anlage in Investmentfonds befürwortet, sehen jetzt aber durchaus, dass die Versicherungsgesellschaften (in diesem Fall die Helvetia) mit sehr kostengünstigen und guten Produkten in einigen Fällen eine ernsthafte Alternative darstellen. Idealerweise ergänzen sich beide Anlagemöglichkeiten aber. In der freien Investmentwelt gibt es immer wieder Anlagemöglichkeiten, welche über die Versicherung nicht möglich sind.

Unser aktueller Ansatz: Bei uns gibt es nach fast drei Jahren Börsen& Investmenterfahrung mittlerweile weniger um einen Produktverkauf, sondern um eine gesamtheitliche Beratung mit einem Konzept. Hier spielt es dann weniger eine Rolle, ob dies dann im Investmentdepot oder einem Versicherer (diese sind eigentlich auch austauschbar) umgesetzt wird. Mehr zu unserem Ansatz findest Du unter "Unser wissenschaftlicher Investmentansatz im Weltportfolio".